Speciale ADEGUATEZZA 1 Sono un giovane iscritto, così costruisco la mia pensione

Presidente Giuseppe Santoro – Un proposito così responsabile e impegnativo richiede attenzione, si tratta di dare indicazioni efficaci affinché la pensione, strumento sostitutivo del reddito, sia adeguata. Sono numerose le leve per costruirla in modo che risponda alle proprie esigenze

Claudio Guanetti–Uno degli aspetti che caratterizzano la professione autonoma è la necessità di organizzare la propria attività guardando al futuro, costruendo “in proprio” una serie di meccanismi di salvaguardia, che nessun altro ci dà, perché ci sostengano nei momenti di bisogno e nelle difficoltà. Tra questi, in primis, il risparmio pensionistico, che sostituisce il reddito, a fine carriera. È una necessità, come ogni altro impegno che ci assumiamo nell’attività lavorativa, di cui farsi carico fin dall’avvio della professione, in giovane età. O, almeno, questa è la condizione conseguente a una scelta di vita consapevole, perché di scelta si tratta, non ci viene imposta da nessuno, se non nei limiti correlati a obblighi e responsabilità, propri di un sistema normativo che consenta di adempiere alle finalità previste. Il più delle volte, infatti, gli obiettivi e le esigenze iniziali cui dare risposte cambiano nel tempo, si accrescono, e ad esse occorre allinearsi in divenire, così come trovare le migliori soluzioni per farvi fronte.

Sergio Ricci – L’emergenza pandemica globale ha posto al centro dell’attenzione il tema di una adeguata protezione dai rischi sociosanitari e dai connessi effetti economici che interessano l’intera collettività (in età da lavoro e non); rischi che coinvolgono prevalentemente le fasce più fragili della popolazione per via dell’età anagrafica (come i pensionati) o della tipologia di rapporti di lavoro sprovvisti di ammortizzatori sociali (come i lavoratori autonomi e liberi professionisti).

CG – Oltretutto, sembra che l’emergenza Covid-19 abbia colpito trasversalmente la categoria e, forse, addirittura gli effetti più negativi si ripercuotano maggiormente nella fascia medio-alta che, essendo più strutturata, deve scontare una riduzione degli introiti a fronte di costi fissi elevati, rispetto a quella dei professionisti singoli che invece sostengono spese più contenute. Tuttavia, stringendo l’obiettivo sul focus previdenziale, sappiamo che dovrebbero essere in capo ai giovani le motivazioni per affrontare da subito il tema. Lo è senz’altro la consapevolezza dei rischi impliciti nell’attività, che richiedono prudenza e avvedutezza; ma assume grande rilevanza anche la conoscenza delle prospettive economiche al termine della carriera professionale. Da qui l’interesse di valutare il ricorso a queste opportunità, sulla base del proprio target di investimento, per raggiungere un livello di prestazione previdenziale e forme assistenziali adeguate, per cautelarsi in caso di situazioni impreviste.

SR – Certo, sono elementi fondamentali per capire cosa può spingere un giovane appena laureato che si affaccia sul mondo del lavoro ad interessarsi del suo futuro previdenziale. Molto spesso può risultare difficile, soprattutto per le generazioni più giovani, comprendere l’importanza della previdenza normalmente associata a benefici incerti e temporalmente distanti che si scontrano con la realtà quotidiana e più impellente della professione; per queste ragioni si tende a rimandare, a volte anche se si dispone di mezzi sufficienti (sbagliando), una adeguata copertura di esigenze future e ineludibili. Parallelamente non sono da sottovalutare gli effetti negativi che un mercato del lavoro storicamente inefficiente come quello italiano (difficoltà di accesso, carriere discontinue) determinerà, proprio sulle nuove generazioni, in termini di età effettiva di pensionamento (più alta) e di ritorno pensionistico (più basso). Affrontare un bisogno della vita, in qualsiasi momento esso si manifesti, per sé stessi o per il proprio nucleo familiare, comporta normalmente limitazioni: sostenere una maggiore spesa, rinunciare a una parte del proprio reddito e talvolta anche sacrificare relazioni personali, come risulta evidente dalla emergenza sanitaria in corso. Per questo motivo ciascuno di noi può e deve ritagliarsi gli spazi giusti, per costruire attivamente il proprio futuro pensionistico con scelte oculate, da adottare per tempo e in misura appropriata alle specifiche attese.

Una pensione “adeguata”: le diverse vie per il traguardo

CG – In effetti, negli ultimi anni è aumentata l’attenzione alle prospettive previdenziali, certamente a causa della congiuntura economica innescata dalla crisi del 2008, che attraversa ancora il Paese e della preoccupazione indotta dalla precarietà dell’attività professionale, che ha prodotto, peraltro, un massiccio ricorso alla pensione anticipata. In questa situazione, si guarda soprattutto con diffidenza e mascherata disillusione alle stime sull’entità dei trattamenti pensionistici futuri. Il tema da affrontare, infatti, sarà continuare nella ricerca degli strumenti più efficaci, per garantire l’adeguatezza delle pensioni.

SR – Per prima cosa occorre interrogarsi sul significato di adeguatezza della pensione e su come essa si misura. L’espressione incorpora infatti tante dimensioni: valutazioni soggettive, stili di vita, abitudini sociali, differente costo della vita per aree territoriali. Da un punto di vista strettamente previdenziale, per valutare se una pensione sia adeguata o meno si fa riferimento al “tasso di sostituzione”, rapporto tra la pensione annua e l’ultimo reddito percepito, che può essere effettuato al lordo o al netto delle imposte. Una pensione è tanto più adeguata quanto più alto è il tasso di sostituzione, vale a dire quanto più si avvicina all’ultimo reddito percepito prima del pensionamento.

CG – A proposito di reddito, come sappiamo bene, va sottolineato che intorno a questo fattore rilevante dell’attività ruotano gli effetti del sistema di calcolo della pensione; ce ne siamo resi conto quando, a partire dal 2013 è stato introdotto il metodo contributivo, che ha sostituito il precedente metodo retributivo. Sul tema si avverte nei giovani iscritti un senso di insoddisfazione, guardando alle proiezioni che saranno, per loro, di una pensione “tutta contributiva”.

SR – In passato il sistema previdenziale italiano (pubblico o privato) ha garantito un tasso di sostituzione intorno all’80% del reddito dopo 40 anni di lavoro, facilitato da un calcolo di pensione più generoso, slegato dai contributi versati (“metodo retributivo” ). Con il progressivo passaggio al “metodo contributivo” imposto per legge alle gestioni obbligatorie del primo pilastro, come Inarcassa, il tasso di sostituzione tendenzialmente si riduce e si colloca, secondo gli studi, intorno al 50/60% del reddito di fine carriera. Il metodo contributivo, finanziariamente più sostenibile, restituisce una prestazione più direttamente proporzionata ai versamenti effettuati durante l’intera carriera lavorativa (corrispettività) e incorpora le variazioni della speranza di vita della popolazione (protezione dal rischio di longevità). Da qui, l’importanza di integrare con accantonamenti aggiuntivi annui il risparmio individuale destinato alla pensione, per preservare un tenore di vita adeguato, in grado di rispondere ai nuovi bisogni della fase di quiescenza (tra cui quello socio-sanitario è prevalente).

CG – Certo, Dott. Ricci, l’attenzione al rendimento del proprio risparmio previdenziale è forse la principale attività preventiva da mettere in campo, per questo ne parliamo qui. Anzitutto, spiegando i meccanismi sottostanti alla determinazione dei trattamenti e, come apporto costruttivo, illustrando le contromisure da adottare per elevarne l’importo.

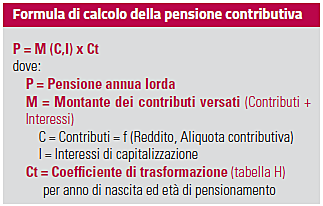

SR – Cominciamo col sottolineare che, dal 1° gennaio 2013, per i professionisti neoiscritti a Inarcassa la pensione è determinata con il metodo contributivo, influenzato fondamentalmente da due fattori chiave: il risparmio accumulato nel tempo (c.d. montante individuale) e l’ età di pensionamento (cfr. formula di calcolo della pensione).

La scelta del pensionamento (anticipato, ordinario, posticipato) è prerogativa esclusiva dell’iscritto che può liberamente decidere un ingresso flessibile a partire da 63 anni e 3 mesi, una volta soddisfatti i requisiti minimi di età e di anzianità contributiva. Posticipare l’ingresso in pensione significa poter disporre di una rendita annua più elevata. Diversamente l’opzione per un trattamento anticipato ha come contropartita un importo più basso ma, oltre a costituire una opportunità generalmente fruibile da tutti gli iscritti, può qualificarsi anche come ancora sociale, per quei professionisti che subiscono crisi di commesse o riduzione di reddito in prossimità dell’età pensionabile.

Il montante individuale, vale a dire il risparmio accumulato da cui scaturisce l’importo della pensione di ciascun iscritto, è influenzato sia dalle regole del fondo di previdenza (rivalutazione dei contributi, meccanismi di garanzia e di solidarietà) sia dalle scelte personali assunte nel corso dell’intera carriera (ad es. versamenti aggiuntivi rispetto a quelli obbligatori).

Leve per incrementare il risparmio previdenziale CG – Il confronto fra i due metodi di calcolo, retributivo e contributivo, può determinare l’accendersi di un dissidio intergenerazionale, evidenziato dalla platea degli iscritti più giovani, a causa della disparità di trattamento che l’applicazione dei due metodi di calcolo comporta. La giustificazione è legislativa, deriva dalla riforma del sistema pensionistico del 2011, ma è anche corroborata da validi principi di sostenibilità e, a lungo andare, di equità. Il primo trova riscontro nelle valutazioni a lungo termine elaborate nel Bilancio Tecnico Attuariale; il secondo rappresenta la finalità da salvaguardare, per ridurre il più possibile il divario determinato dall’applicazione dei due sistemi previdenziali. Soffermiamoci, anzitutto, sul fattore trainante della contribuzione. Ci sono alcune leve, già introdotte in occasione della riforma del 2012: la retrocessione del contributo integrativo, maggiori agevolazioni contributive per giovani iscritti, e la relativa contribuzione figurativa, oltre al contributo soggettivo facoltativo. Ma le opzioni riguardano anche forme complementari di risparmio e di incremento dell’anzianità contributiva.

SR – Senza dubbio, la disponibilità di strumenti utili per incrementare il montante contributivo e l’anzianità utile a pensione è ampia. I contributi versati al sistema obbligatorio di I pilastro possono essere integrati con accantonamenti volontari verso fondi di previdenza complementare (II pilastro) e fondi previdenza individuale (III pilastro). Nel mondo del lavoro dipendente i fondi di previdenza integrativi sono stati favoriti dalla contrattazione collettiva, in virtù del contributo aggiuntivo di parte datoriale a favore degli aderenti al fondo. Minor interesse hanno suscitato invece queste forme complementari per le categorie dei lavoratori autonomi e liberi professionisti, in quanto tenute a versare in proprio l’intera contribuzione aggiuntiva, senza una compartecipazione di terzi soggetti.

Per i liberi professionisti può risultare infatti più conveniente integrare la contribuzione direttamente all’interno della propria forma pensionistica obbligatoria di I pilastro, per le ragioni che è bene qui illustrare. Al riguardo gli iscritti ad Inarcassa possono disporre di diverse leve per aumentare l’anzianità previdenziale ed elevare anche significativamente, in regime di deducibilità fiscale, il valore della pensione.

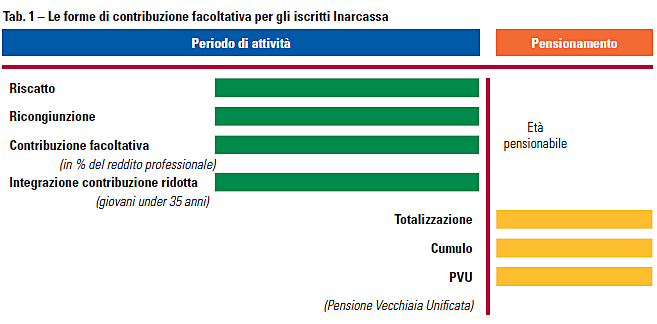

Tra queste si annoverano (cfr. Tab. 1): – Il riscatto (di laurea, militare, periodi esteri, deroga soggettivo), – La contribuzione facoltativa in percentuale del reddito professionale, – L’ integrazione dei contributi versati in misura ridotta dai giovani iscritti.

Tenuto conto della stretta correlazione esistente tra contributi versati e valore della pensione, l’efficacia previdenziale di tali istituti è fortemente correlata al tempo in cui vengono effettuati gli accantonamenti e alla consistenza degli stessi.

CG – Quindi, anche se a qualcuno suoneranno come dolenti note, non perdiamo l’occasione per ricordare che l’accesso a queste forme, che potremmo definire di contribuzione suppletiva, è conveniente se viene scelto da subito, nei primi anni di iscrizione, perché gli effetti sul montante siano più incisivi. Ancora una volta, dunque, si comprende come le scelte siano determinanti.

SR – Certamente. E a queste si aggiungono gli istituti della ricongiunzione, totalizzazione e cumulo dei periodi assicurativi (non oggetto di esame in questa sede), che completano il quadro delle possibili scelte e vengono più specificatamente in soccorso, per ricostruire la carriera del lavoratore che alterna nel tempo più attività (professionali e non) con versamenti contributivi spezzettati fra diverse gestioni previdenziali.

CG – In questo primo approccio alla “ricerca” dell’adeguatezza delle prestazioni, ci soffermiamo su una misura nota, la “ contribuzione volontaria”, che vale la pena segnalare ancora, soprattutto per i giovani associati, mettendone in risalto le motivazioni. Presidente – il contributo volontario, in questo momento complicato, è vieppiù una scelta difficile, coraggiosa. Piccolo o grande che sia, ritaglia i margini di liberalità della nostra sfera reddituale dandogli significato nel lungo periodo. Togliere ad un presente certo della mia famiglia per darlo ad un futuro incerto come individuo singolo o di coppia per una terza età serena! Scelta che potrebbe essere definita egoistica! Ma è anche pluralistica perché significa indipendenza: dalla società, dai figli, dalle circostanze! Certo ha anche ritorni fiscali!

La contribuzione facoltativa in percentuale del reddito dichiarato

SR – La contribuzione facoltativa rappresenta il principale e più efficace strumento per aumentare il tasso di sostituzione reddito/ pensione, a disposizione dei giovani iscritti propensi a integrare la contribuzione obbligatoria con versamenti aggiuntivi, sin dal momento dell’iscrizione a Inarcassa e costantemente per tutta la vita professionale. A differenza del riscatto non aumenta l’anzianità previdenziale ma esclusivamente il montante individuale utile a pensione.

La somma da versare su base annuale è calcolata secondo una aliquota modulare a scelta dell’iscritto, compresa tra l’1% e l’8,5% del reddito professionale dichiarato per l’anno precedente, con un minimo di 210 euro e un massimo di 10.625 euro. Il versamento può essere effettuato entro il 31 dicembre di ciascun anno dopo aver presentato la comunicazione obbligatoria a Inarcassa.

Un confronto con i Fondi pensione

CG – Trattandosi di un vero e proprio investimento è interessante comparare quali risultati determini questa opportunità, riferendosi ad analoghe modalità di investimento previdenziale.

SR – In effetti, ci sono ulteriori aspetti da tenere presente nelle valutazioni di costo/ opportunità, per orientare le decisioni previdenziali degli iscritti; questi attengono ai requisiti specifici (normativi e gestionali) che caratterizzano i contributi previdenziali versati alla gestione pensionistica di I pilastro rispetto alle altre forme di risparmio individuali.

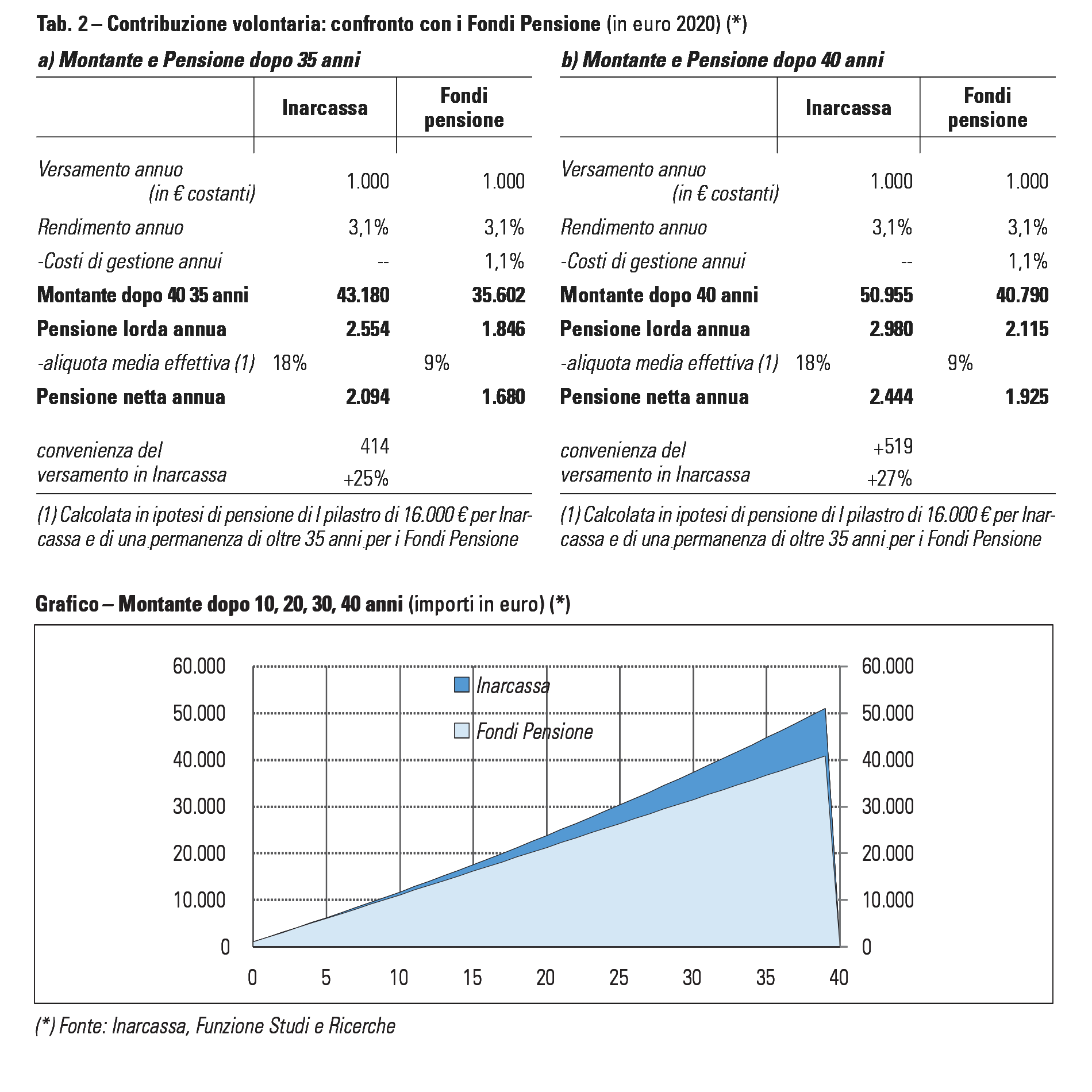

I contributi versati alla gestione obbligatoria sono deducibili ai fini fiscali senza limiti di importo fino a concorrenza dell’imposta personale netta e non subiscono decurtazioni a titolo di oneri di gestione, a differenza dei versamenti devoluti alla previdenza di II e III pilastro.

Nella Tabella 2 e nel Grafico sono posti a raffronto i differenti ritorni pensionistici dei versamenti contributivi effettuati a Inarcassa e a un comune Fondo Pensione.

CG – Come si vede dai numeri, con l’evidenza della rappresentazione grafica, in entrambe le ipotesi, di 35 e 40 anni di versamento, emerge la convenienza di affidare anche una contribuzione volontaria ad Inarcassa, non soltanto dal punto di vista fiscale, ma soprattutto nella prospettiva di poter far fronte a esigenze impreviste o anche per fattori che dipendono semplicemente dalla propria volontà, appunto.

SR – Di certo questa è una realtà. Ma la sfida per Inarcassa sarà costituire le premesse normative e istituzionali per incentivare la contribuzione volontaria degli associati sia nella fase di accumulo del risparmio individuale (fiscalità di vantaggio) sia nella fase del prelievo del capitale per competere ad armi pari con i fondi pensione. Per rendere più attrattivo l’investimento previdenziale potrebbero essere studiati meccanismi di accesso flessibile alle prestazioni, superando le attuali rigidità connesse all’età pensionabile, prevedendo ad esempio anticipi di prestazione per esigenze familiari e professionali, riscatti in quota capitale, possibilità di destinare i versamenti effettuati a bisogni sociosanitari tipici dell’età di quiescenza o altro ancora.

Presidente – Se la contribuzione volontaria al proprio ente, assolta quella obbligatoria, potesse avere ritorni fiscali “più ampi”, deduzioni specifiche ad esempio nel campo sanitario pubblico, o in quello scolastico, o in quello professionale, o avere un rendimento leggermente più alto pagato dall’ente e coperto dalla riduzione delle tasse che gli enti versano allo Stato, la contribuzione volontaria avrebbe ritorni sociali non indifferenti per la collettività Stato! ■

tra quelli più cercati