Italia in stagnazione. Bassa crescita e spread sospingono il debito

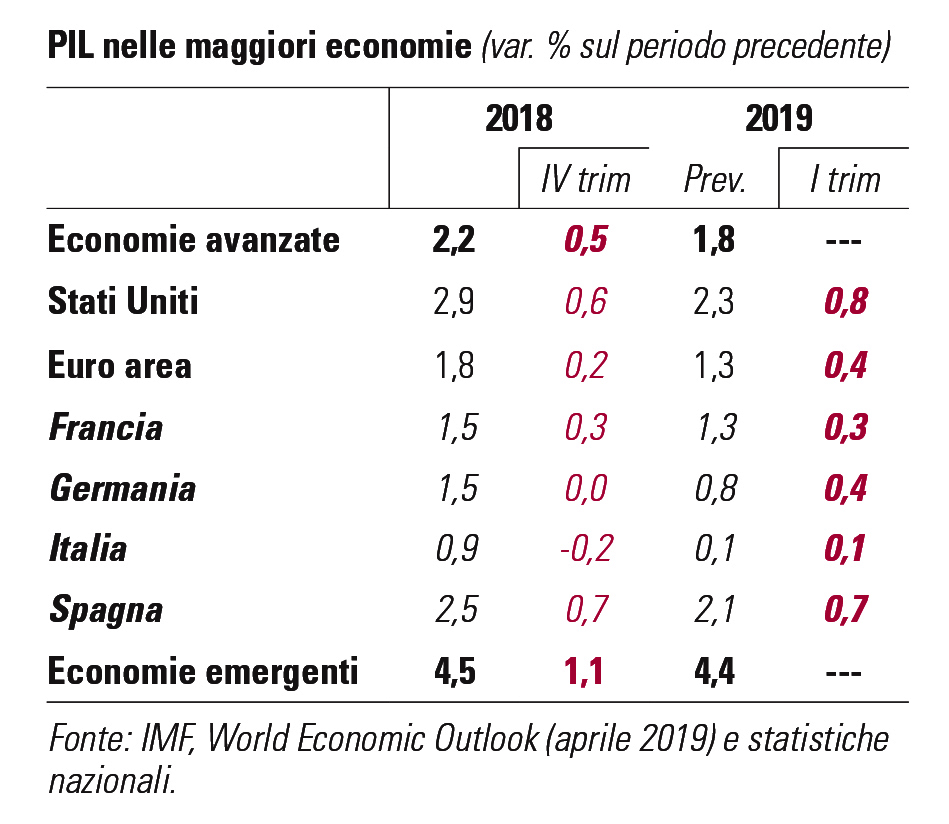

L’economia mondiale sta rallentando. Dalla metà del 2018 ha preso avvio una fase di ripiegamento del ciclo economico in risposta a un clima di crescente incertezza sui mercati, legata al prevalere di spinte protezionistiche e a scenari politici non definiti in diversi paesi. Gli Stati Uniti continuano a crescere a ritmi sostenuti grazie al sostegno di una politica fiscale espansiva. L’area euro, invece, è stata condizionata dal crollo della industria dell’auto in Germania, per l’adeguamento del settore alla normativa sulle emissioni inquinanti. In tutte le maggiori economie i dati del primo trimestre 2019 sono andati oltre le attese ma tra gli operatori prevale il convincimento che la frenata globale non è ancora terminata.

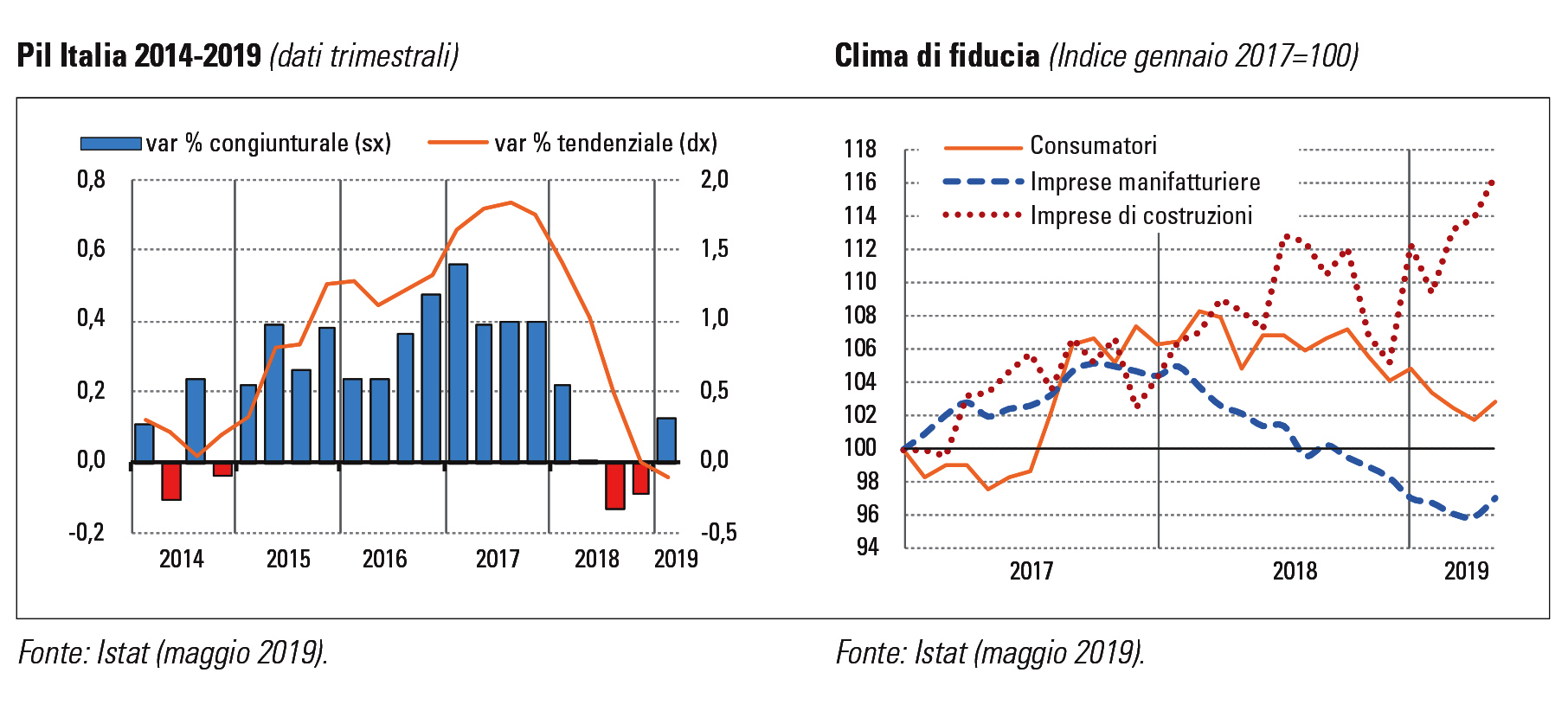

L’economia italiana ha smesso di crescere già a partire dal secondo trimestre del 2018 (+0%); tecnicamente è entrata in recessione nel terzo e quarto (-0,1%) uscendone nel primo trimestre 2019 (+0,1%). Il calo è spiegato dal contemporaneo indebolimento della domanda esterna e di quella interna. In sostanza, venuta meno la spinta dall’estero, l’economia italiana si è fermata, per l’incapacità della domanda interna di sostenere la crescita. La debolezza dell’attuale fase ciclica è confermata dal peggioramento degli indicatori di fiducia delle famiglie, con riferimento in particolare alle valutazioni sulla situazione economica generale, ma soprattutto dal clima di fiducia delle imprese manifatturiere, mentre migliora, dopo anni di calo ininterrotto, la fiducia delle imprese di costruzioni.

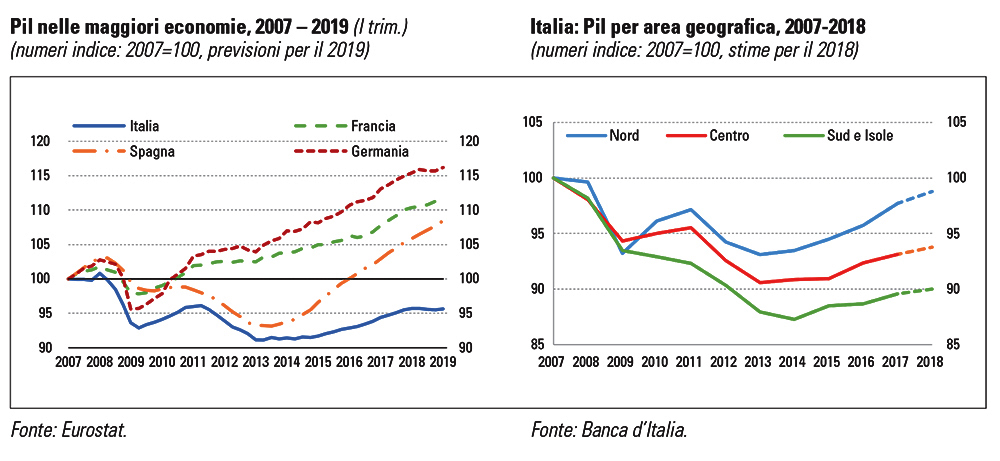

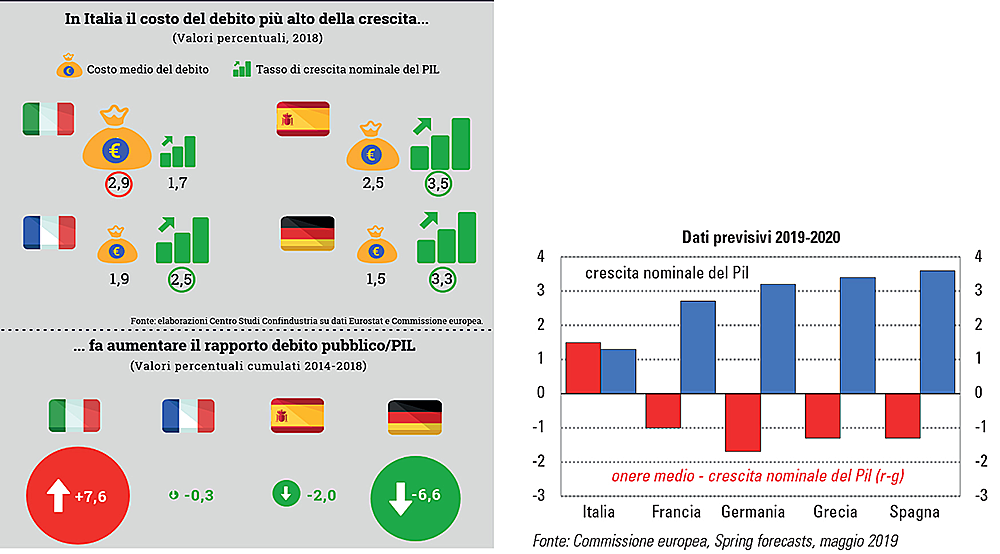

Il ristagno dell’ultimo anno ha posto fine alla ripresa sperimentata nei tre anni compresi tra il II trimestre 2015 e il II trimestre 2018. I 12 trimestri consecutivi di crescita non sono stati sufficienti però a recuperare le “perdite” di prodotto dalla crisi del 2008. Il divario di crescita tra l’Italia e le altre tre maggiori economie dell’area euro quindi si allarga. A livello territoriale si amplia anche il divario nord-sud. Secondo alcune valutazioni della Banca d’Italia, rispetto al 2007, ultimo anno prima dell’avvio della crisi globale, il Pil del 2018 sarebbe inferiore di circa 3 punti al centro-nord e di ben 10 punti al sud. In un Paese come l’Italia con un debito pubblico di oltre 2.300 miliardi di euro, pari a quattro terzi del Pil, la bassa crescita complica il riequilibrio dei conti pubblici. Se, infatti, l’onere del debito supera la crescita del Pil nominale, il debito in rapporto al Pil aumenta sollevando dubbi sulla sua sostenibilità nel lungo periodo. Nella media degli ultimi cinque anni (2015-2018), come evidenziato in tabella, l’Italia è stata l’unico paese dell’area euro, insieme alla Grecia, a presentare un differenziale positivo tra onere del debito e crescita. In base alle previsioni di crescita della Ue, il divario dell’Italia rimarrà positivo anche nel biennio 2019-2020 (intorno all’1,5%), a fronte di un valore negativo per tutti gli altri paesi, compresa questa volta anche la Grecia. In questo scenario, ridurre l’incidenza del debito sul Pil richiede un avanzo primario superiore al 2% (cioè entrate più elevate delle uscite al netto degli interessi).

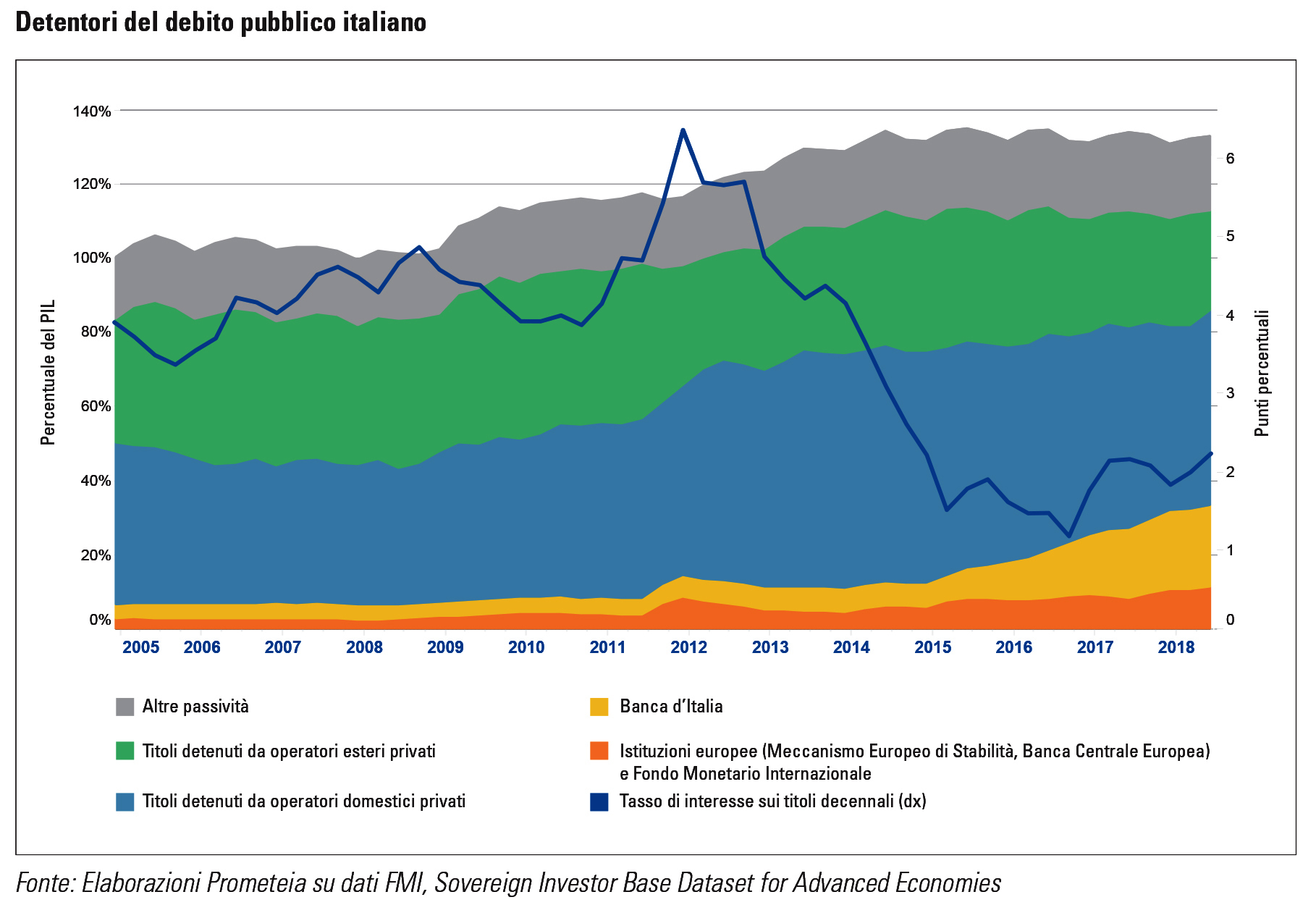

Il rapporto tra debito e Pil aumenta ovviamente anche per effetto degli esborsi per interessi sullo stock di debito accumulato in passato. Ogni volta che aumentano i dubbi sulla sostenibilità del debito aumenta lo spread (il differenziale cioè con i titoli del debito pubblico tedesco), questo contribuisce inevitabilmente ad appesantire i conti pubblici oltre a rallentare la crescita dell’economia. La stessa composizione del debito pubblico per tipologia di detentori “favorisce” questo meccanismo; in Italia, ad esempio, le istituzioni europee detengono una quota minoritaria di debito sovrano (a differenza di Grecia e Portogallo); la maggior parte dei titoli pubblici è infatti in mano al mercato.

Questo implica una maggiore dipendenza dell’Italia dagli investitori e, di conseguenza, un maggior rischio di finanziamento. Dalla primavera dello scorso anno, le incertezze sulla formazione del nuovo governo e la bocciatura del testo iniziale della Legge di bilancio per il 2019 da parte della Commissione europea, hanno spinto al rialzo i rendimenti sui titoli di Stato italiani a 10 anni, mentre quelli della Germania si muovevano al ribasso. Lo spread è risalito di oltre un punto (100 punti base) portandosi sui livelli più elevati dal 2013, intorno ai 260-270 punti base. Quello di Spagna e Portogallo è sceso sotto i 100 punti. Sui titoli a 5 anni lo spread dell’Italia è pari a quello della Grecia.

Secondo i calcoli di Bankitalia, in un triennio, rendimenti più elevati di 100 punti base riducono la crescita dello 0,7%, di fatto vanificando l’impatto delle misure di stimolo varate dal governo (Reddito di cittadinanza e Quota100). L’ampliarsi del divario tra onere del debito e crescita aumenta i rischi di sostenibilità del debito e di allerta da parte della Commissione europea. In base alle stime governative, presentate lo scorso aprile 2019 nel Documento di Economia e Finanza (DEF), l’indebitamento netto aumenterebbe nel 2019 al 2,4% del Pil; il debito pubblico, ancora molto superiore rispetto ai livelli pre-crisi, si porterebbe al 132,6% del Pil. Secondo stime più recenti del governo, una dinamica più favorevole delle entrate (tributarie ed extra-tributarie) e i “risparmi” derivanti dal Reddito di cittadinanza e da Quota 100 porterebbero ad un miglioramento del deficit (dal 2,4% al 2,1% del Pil).

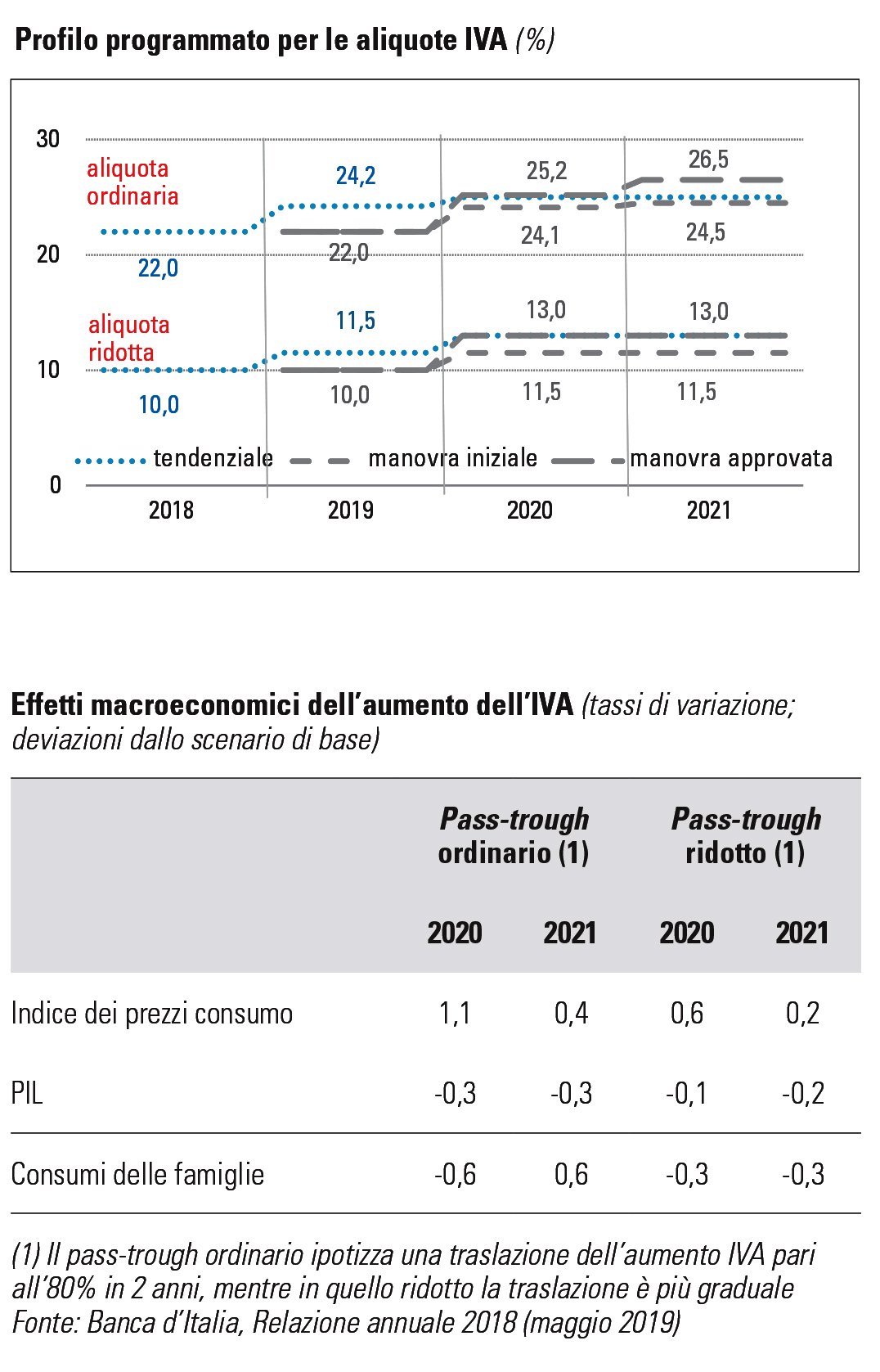

Questo scenario, tuttavia, sconta l’attivazione delle cosiddette “clausole di salvaguardia”, ossia l’aumento delle imposte indirette, quantificabile in 1,3 punti di Pil nel 2020 e 1,5 punti nel 2021; senza l’aumento dell’IVA o di altre misure a copertura, nel 2020 l’indebitamento sfiorerebbe il 3,5% del Pil e il debito salirebbe al 135%. Le clausole di salvaguardia sono state disattivate nel 2019; come illustrato in figura, l’aliquota ordinaria è rimasta al 22% e quella ridotta al 10% (invece di aumentare al 24,2% e all’11,5%). Se nel 2020 le clausole dovessero invece “scattare”, l’aliquota ordinaria passerebbe al 25,2% e quella ridotta al 13%, con un gettito stimato in 23 miliardi di euro.

Gli effetti per l’economia di un’eventuale aumento dell’IVA sarebbero legati al grado di traslazione (pass-trough) degli aumenti delle aliquote sui prezzi di vendita. L’analisi di Banca d’Italia evidenzia che un pass-trough ordinario, basato sui dati storici, aumenterebbe l’inflazione di oltre un punto nel 2020 e di poco meno di mezzo punto nel 2021; in questo caso, la crescita del Pil si ridurrebbe di 0,3 punti percentuali in entrambi gli anni. Nel secondo scenario, che assume una traslazione più graduale, l’impatto negativo sul Pil sarebbe dimezzato.

Questo contesto, di sfavorevole congiuntura economica, spread elevato e stringenti vincoli di finanza pubblica, espone il nostro Paese al rischio di incorrere nelle sanzioni europee. La Commissione europea ha dichiarato giustificato per l’Italia l’avvio di una procedura d’infrazione per debito eccessivo, la cui apertura formale potrebbe scattare anche prima della pausa estiva. ■

tra quelli più cercati