La congiuntura economica nell’era covid-19

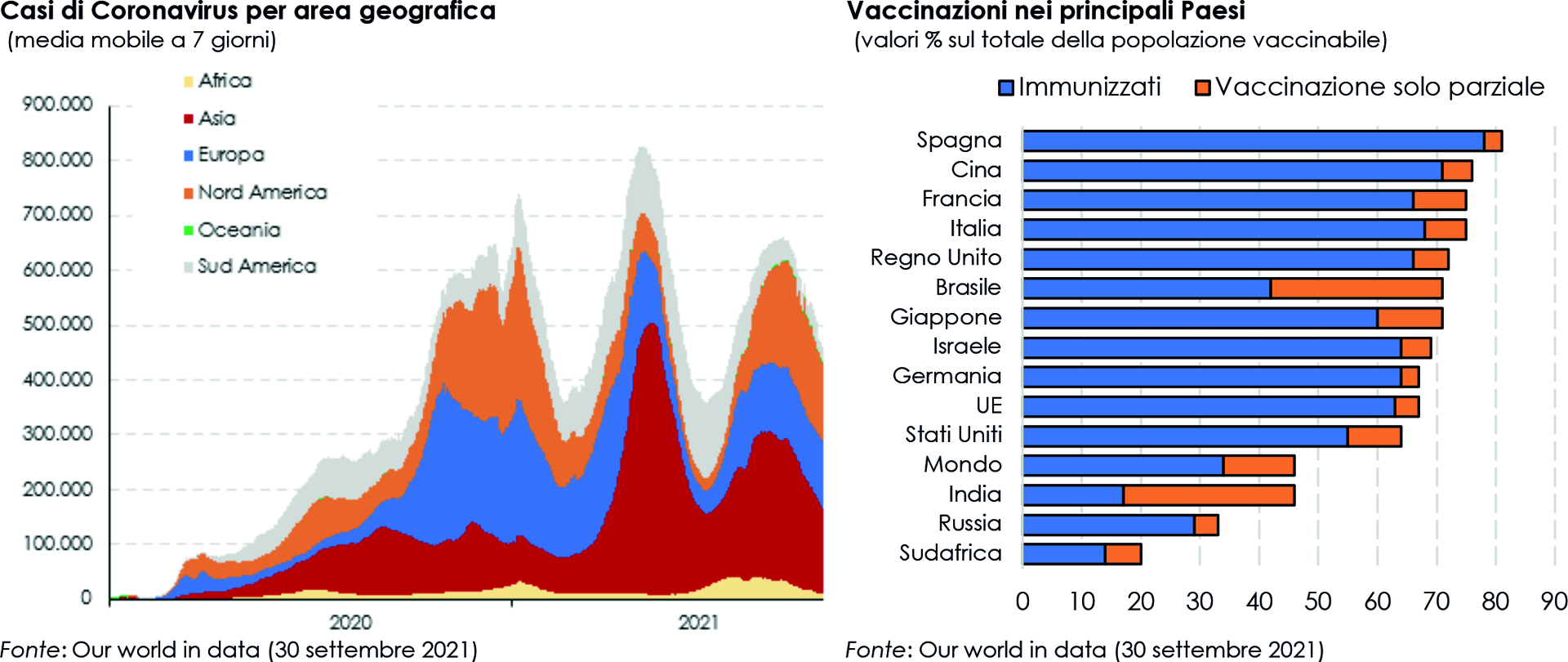

Tutti i Paesi sono stati colpiti nell’ultimo biennio dalla pandemia di Covid-19, che, inizialmente diffusasi in Cina alla fine del 2019, ha raggiunto a inizio 2020 l’Europa estendendosi poi rapidamente al resto del mondo. Dall’inizio dell’emergenza sono stati contagiati oltre 220 milioni di persone, con più di 4,5 milioni di morti. Le diverse ondate della pandemia hanno costretto gli Stati ad alternare periodi di restrizione a fasi di allentamento delle misure di distanziamento, con un impatto pesante sulla vita quotidiana degli individui e sull’economia. A partire dai primi mesi del 2021, la disponibilità di vaccini efficaci e l’avanzamento della campagna vaccinale di massa hanno permesso una ripartenza delle attività produttive e un miglioramento delle prospettive economiche in particolare nei Paesi europei e negli Stati Uniti. L’insorgere di varianti maggiormente diffusive, però, costituisce un elemento di rischio per i prossimi mesi, che potrebbe riportare a nuove limitazioni della mobilità e della vita sociale. La disponibilità limitata di dosi nei paesi emergenti e in via di sviluppo rappresenta un altro elemento di grande incertezza per la ripresa globale e anche per il rischio che insorgano nuove varianti del virus, con possibili impatti sulle catene di fornitura internazionali.

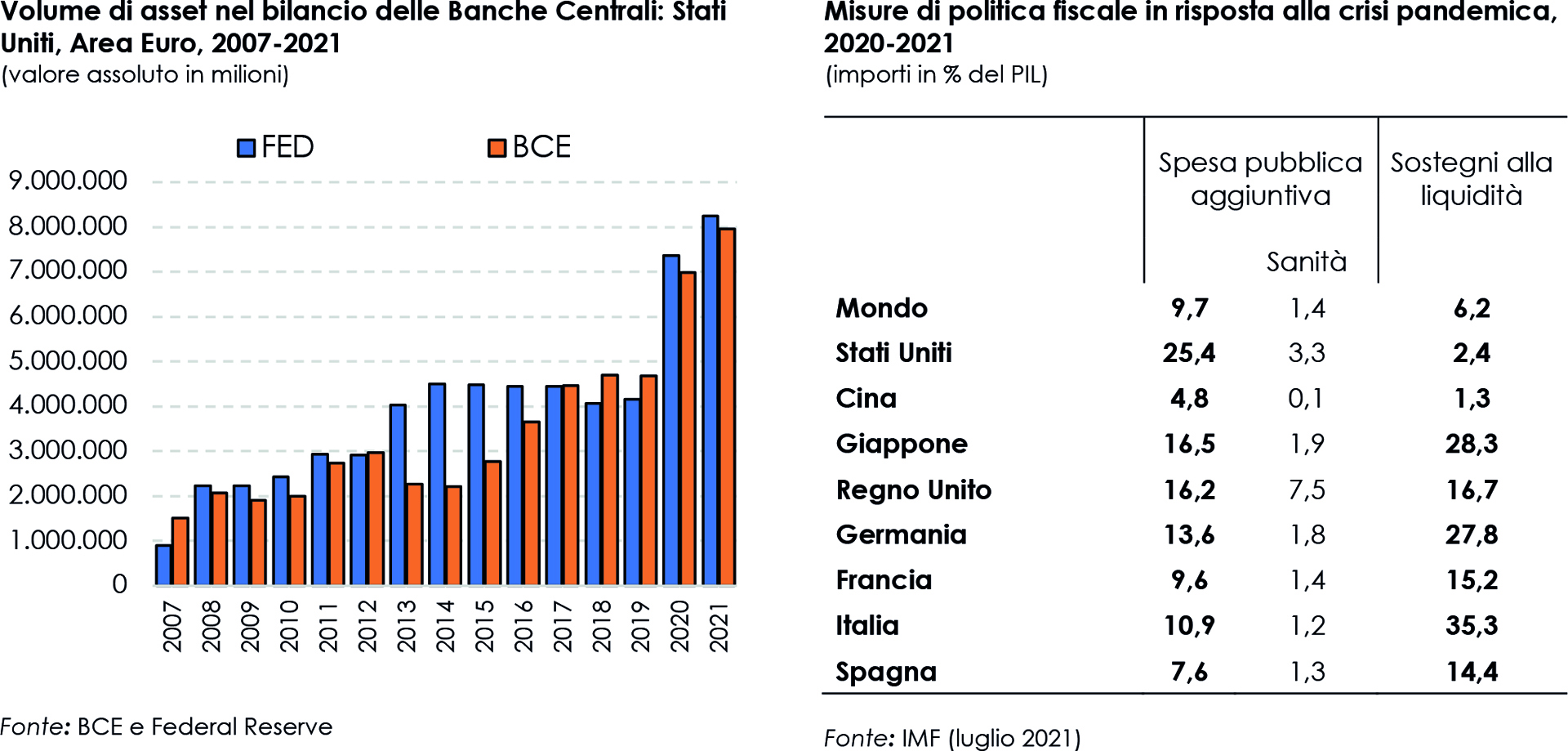

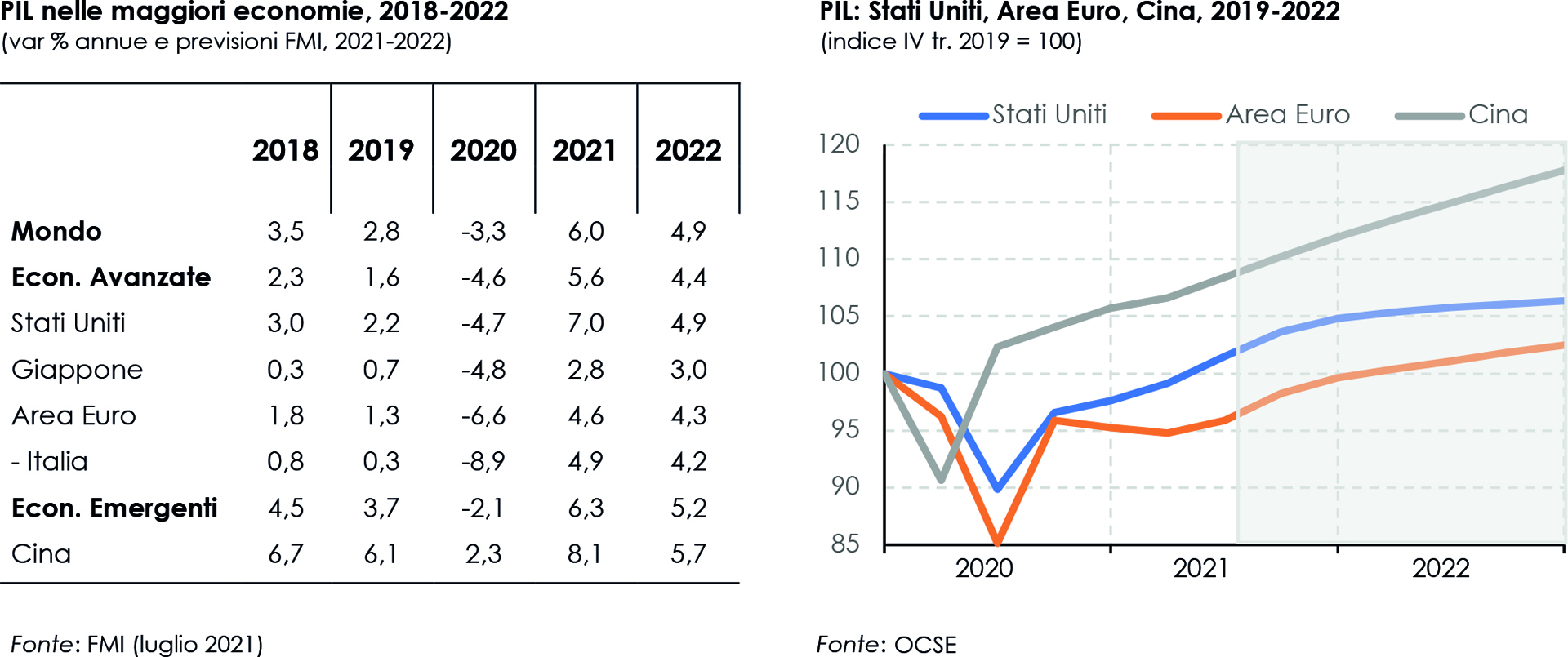

L’economia internazionale La recessione economica del 2020 è stata la più forte dopo la Seconda guerra mondiale. Il PIL globale è diminuito del 3,3% e quello delle economie avanzate del 4,6%. I provvedimenti adottati per contrastare l’epidemia hanno portato ad una contrazione del PIL nel secondo trimestre 2020 del 9% circa negli Stati Uniti e di oltre il 14% nell’Area Euro, rispetto allo stesso periodo dell’anno precedente. Le misure straordinarie di politica monetaria intraprese rapidamente dalla Federal Reserve e dalla BCE hanno evitato sin dai primi mesi di emergenza che la crisi sanitaria ed economica divenisse anche una crisi finanziaria, mantenendo i tassi di policy ai minimi storici per assicurare condizioni favorevoli sul mercato del credito. L’attuazione di programmi straordinari di acquisto di titoli di Stato e di altri asset da parte delle Banche Centrali, inoltre, ha permesso ai governi di finanziarsi sui mercati a tassi molto bassi e ha evitato tensioni sui mercati finanziari. Anche i governi dei Paesi europei e degli Stati Uniti sono intervenuti con misure di politica fiscale senza precedenti per contenere gli effetti della crisi pandemica sulle famiglie e sulle attività produttive. La spesa pubblica aggiuntiva per fronteggiare la crisi negli Stati Uniti è stata di oltre il 25% del PIL 2020 dall’inizio dell’emergenza, della quale solo il 3% circa per finanziare spese sanitarie. I Paesi Europei, oltre ad aver incrementato la spesa pubblica per finanziare la sanità, i trasferimenti a cittadini e imprese e altre misure di contrasto alla crisi economica, hanno fatto ampio ricorso a garanzie pubbliche sui prestiti e altre forme di sostegno alla liquidità. Ad esempio, l’Italia ha avuto una spesa aggiuntiva pari a quasi l’11% del PIL e ha fornito sostegni alla liquidità delle imprese tramite garanzie su prestiti e altre misure analoghe per oltre il 35% del PIL; la Germania ha speso il 13,6% del PIL per l’emergenza e fornito sostegni alla liquidità per il 27,8% del PIL.

I robusti interventi delle autorità di politica fiscale e monetaria insieme ad un allentamento delle restrizioni hanno portato ad un forte rimbalzo dell’economia nel terzo trimestre 2020; il PIL è cresciuto del 7,5% negli Stati Uniti e del 12,4% nell’Area Euro rispetto al trimestre precedente. Il recupero ha interessato principalmente l’industria e la manifattura grazie alla rapida ripartenza della domanda mondiale di beni di consumo. Negli ultimi mesi dell’anno, però, in Europa la reintroduzione delle misure di contenimento per contrastare le nuove ondate dei contagi ha interrotto la breve ripresa dei mesi estivi con un impatto particolarmente forte sul settore dei servizi.

Negli Stati Uniti gli effetti delle restrizioni autunnali sull’economia sono stati meno pronunciati grazie a politiche di bilancio fortemente espansive, che hanno permesso una maggiore tenuta dei consumi (in lieve crescita anche nel quarto trimestre rispetto al precedente).

Complessivamente nel 2020 tutte le maggiori economie hanno registrato una forte contrazione del PIL, ad eccezione della Cina (+2,3%) che ha rapidamente contrastato l’avanzata dei contagi di inizio 2020. Gli Stati Uniti hanno registrato un calo del PIL del 4,7%, l’Area Euro del 6,6%.

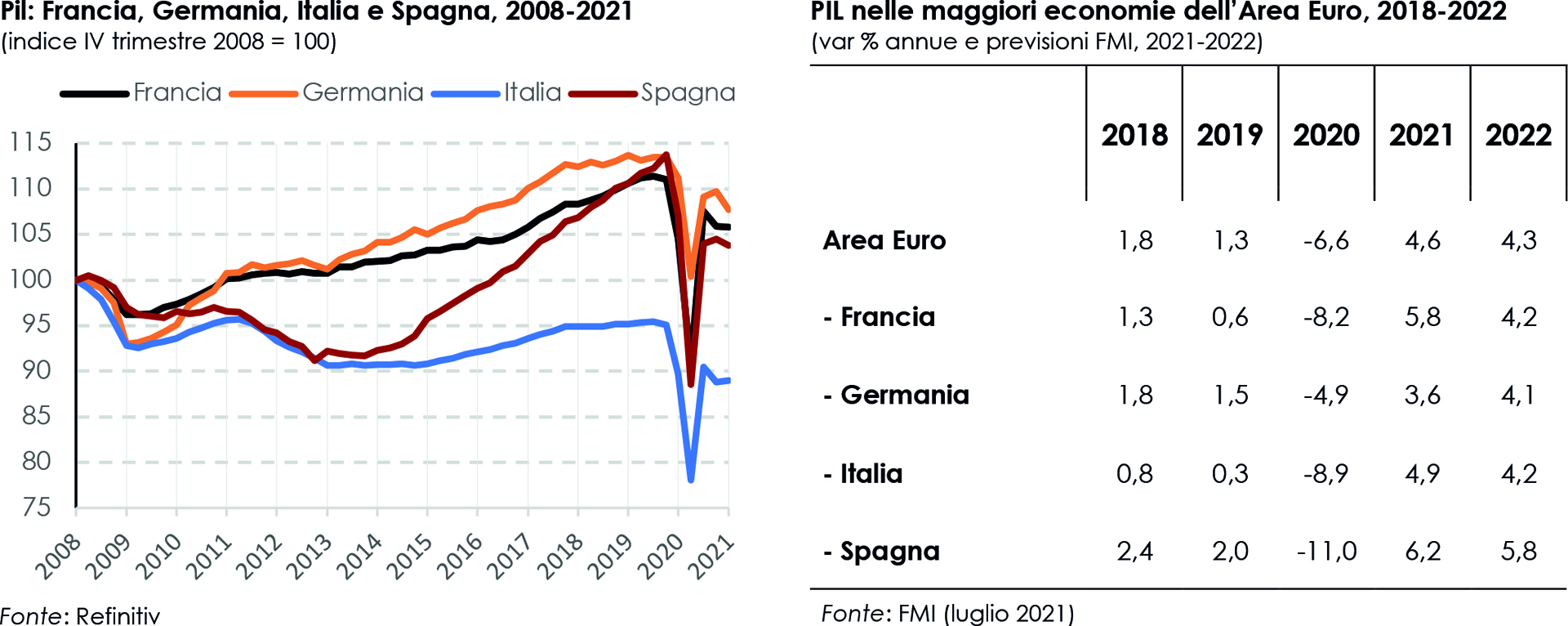

Tra i paesi europei, le conseguenze della pandemia sull’economia sono state molto forti per Spagna, Italia e Francia; le misure di contenimento hanno colpito duramente settori fondamentali come il turismo, i servizi e le esportazioni. L’Italia, che nel 2019 non aveva ancora recuperato i livelli di PIL precedenti alla crisi del 2008, nel 2020 è tornata ai livelli di PIL del 1998. La Germania, invece, ha mostrato una maggiore resilienza grazie alla più rapida ripresa dell’industria e della manifattura e ad un minore impatto della crisi sanitaria sul Paese. Nel primo trimestre del 2021, in continuità con la fine del 2020, l’economia dell’Eurozona ha mostrato ancora una certa debolezza dovuta alle misure di contrasto alla pandemia. Il PIL dell’Area Euro ha avuto un calo dello 0,3% su base trimestrale soprattutto per l’andamento negativo dei consumi (-2,2% rispetto al trimestre precedente); segnali di tenuta, però, sono arrivati dalla produzione industriale, che ha registrato una crescita trimestrale del 1,1% proseguendo la dinamica positiva di fine 2020, e dagli investimenti (+0,1% su base trimestrale). L’ampia percentuale di popolazione immunizzata nei Paesi europei dovrebbe permettere di evitare nuove limitazioni per le attività economiche e la vita sociale nella seconda metà del 2021, anche in caso di risalita dei contagi in autunno, consentendo una ripresa anche dei settori più colpiti dalla crisi pandemica come i servizi e le attività più legate alla socialità.

A partire dal secondo trimestre 2021 si è registrato un generale miglioramento nel clima di fiducia e una ripartenza dei consumi, specialmente per il settore dei servizi (+ 2,2% rispetto al trimestre precedente). La crescita dei consumi potrebbe essere sostenuta nei prossimi mesi anche dall’ampia mole di risparmio privato accantonato, principalmente sotto forma di liquidità, nel corso della pandemia. La dinamica positiva degli investimenti dovrebbe proseguire anche nella seconda metà del 2021, sostenuta anche dalla disponibilità dal terzo trimestre 2021 dei primi stanziamenti del Next Generation UE, il piano da 750 miliardi di euro che mira a finanziare la ripresa economica, la transizione ecologica e digitale dei paesi dell’Unione Europea. Secondo il Fondo Monetario Internazionale, il PIL dell’Area Euro dovrebbe crescere del 4,6% nel 2021 e del 4,3% nel 2022.

Negli Stati Uniti la ripresa ha acquisito vigore sin da inizio 2021, con il PIL che ha segnato una crescita congiunturale dell’1,6% sia nel primo trimestre sia nel secondo; la disoccupazione si è ridotta sensibilmente rispetto alle prime fasi della pandemia e i consumi e gli investimenti hanno registrato una forte ripartenza (rispettivamente +2,7% e + 3,1% nel primo trimestre 2021 sul dato del trimestre precedente). Il progresso delle campagne di vaccinazione ha migliorato le prospettive delle economie avanzate per il prosieguo del 2021. Le stime del Fondo Monetario Internazionale (FMI) prevedono una crescita del PIL degli Stati Uniti del 7% nel 2021 rispetto all’anno precedente e del 4,9% nel 2022.

La Cina ha proseguito anche a inizio 2021 la fase di crescita intrapresa nella seconda metà del 2020; il PIL è aumentato dello 0,6% nel primo trimestre e dell’1,3% nel secondo su base trimestrale. Dal secondo semestre 2021, però, sono emersi nuovi rischi per l’economia cinese a causa del dissesto finanziario della società immobiliare Evergrande, un colosso in uno dei settori principali dell’economia del Paese.

Permangono tuttavia diversi fattori di incertezza che potrebbero rallentare la ripresa economica.

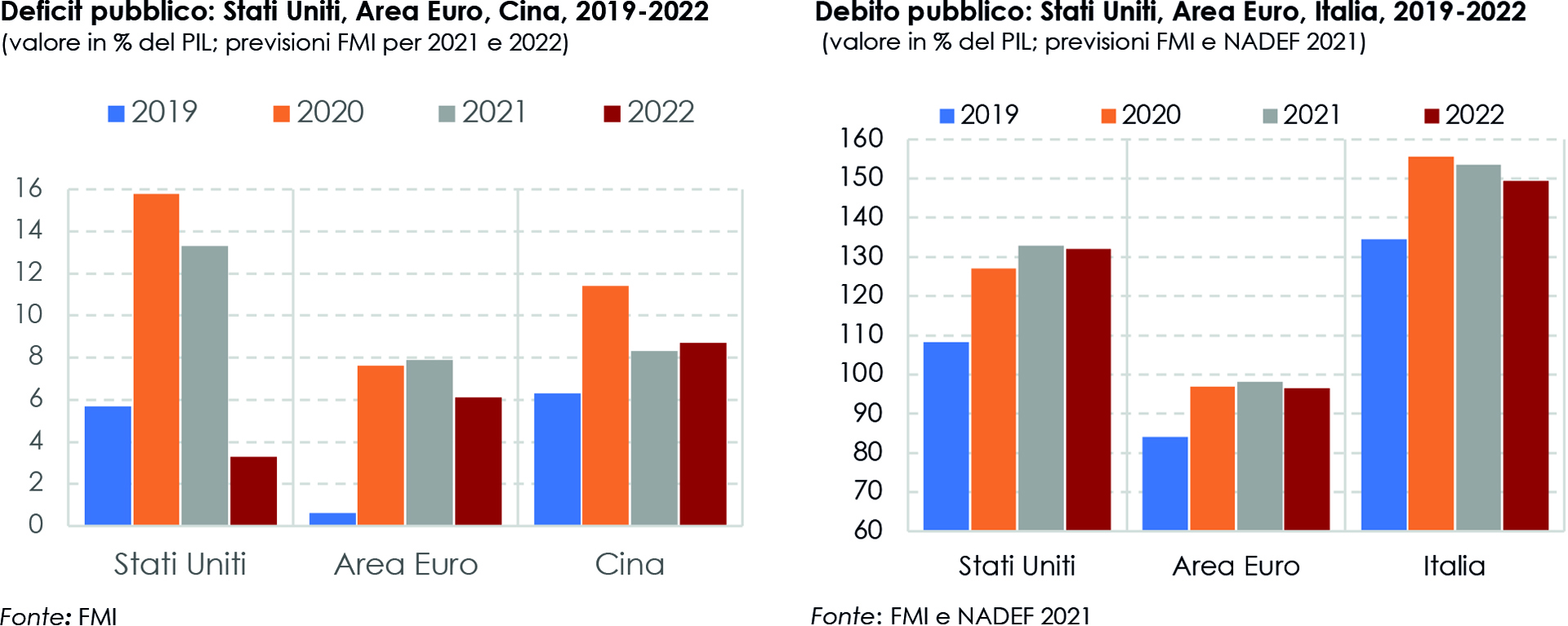

Nel 2022 si dovrebbe assistere ad una normalizzazione delle politiche fiscali nelle economie avanzate; l’imponente ammontare di fondi stanziato dal governo degli Stati Uniti ha portato il deficit pubblico a livelli molto elevati (15,8% del PIL nel 2020 e 13,3% nel 2021 da stime FMI), ma lo stimolo dovrebbe ridursi sensibilmente dal 2022 con un deficit intorno al 3%.

Nell’Area Euro la fine della fase espansiva delle politiche di bilancio dovrebbe avvenire in modo più graduale, ma è in corso il dibattito politico per riformare il Patto di Stabilità e Crescita, sospeso fino al 2023, che imponeva agli Stati dell’Unione Europea con un debito pubblico elevato (superiore al 60% del PIL) di intraprendere un piano di rientro con politiche di riduzione della spesa. Un precoce ritorno a regole di bilancio rigorose potrebbe interrompere sul nascere la ripresa di molti Paesi UE come l’Italia e la Spagna, con debiti ampiamente superiori al 100% del PIL.

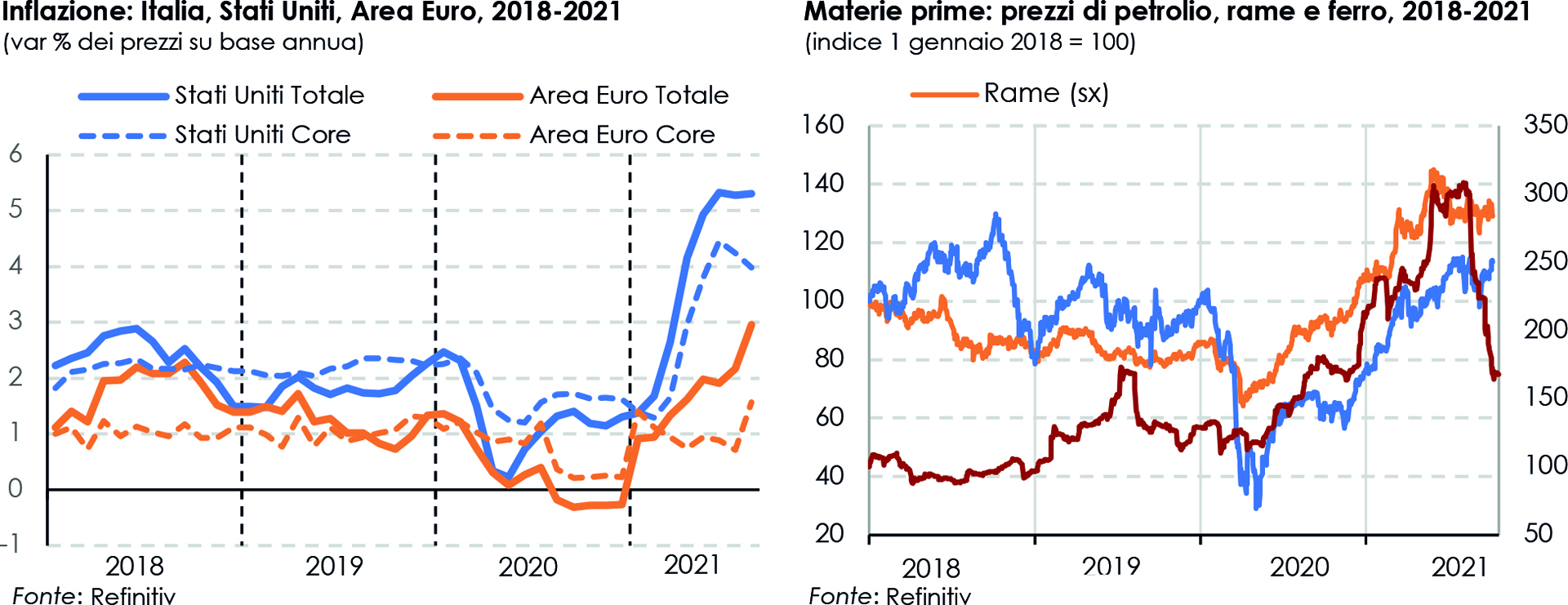

La forte ripresa dell’attività produttiva ha provocato un notevole aumento dell’inflazione negli Stati Uniti (ad agosto +5,3% su base annua), anche della componente core, al netto del prezzo dei beni energetici e alimentari (+4% su base annua). Il rialzo è dovuto principalmente all’aumento dei prezzi delle auto usate, degli affitti e dei biglietti aerei. La crescita dei prezzi potrebbe presto costringere la Federal Reserve a ridurre lo stimolo monetario e ad aumentare i tassi di policy con probabili effetti negativi sul mercato del credito, sui mercati finanziari e sulla ripresa economica globale. L’aumento dei prezzi sembra legato soprattutto a fenomeni transitori e a ritardi di adeguamento dell’offerta alla rapida ripartenza della domanda con le riaperture. Nel corso del meeting di settembre, il presidente della FED Powell ha aperto alla possibilità di ridurre il volume di acquisto di titoli prima della fine del 2021, sottolineando però la necessità che la normalizzazione della politica monetaria sia graduale. Il primo aumento dei tassi di policy è atteso già ad inizio 2022, con l’alta probabilità che vi siano altri rialzi nel 2023. L’inflazione ha registrato una crescita anche in Europa (+2,2% a luglio su base annua); in questo caso l’aumento è da attribuire all’incremento dei prezzi dell’energia, l’inflazione core (rispetto al 2020).

La diminuzione degli scambi commerciali internazionali e la riduzione della mobilità degli individui del 2020 hanno inciso fortemente sui prezzi delle materie prime. Il prezzo del petrolio, dopo un calo vertiginoso nella prima fase di pandemia, ha ripreso a salire dal secondo semestre 2020 con la ripresa dell’attività industriale e della domanda in seguito alla ripresa della mobilità dei mesi estivi, sostenuto anche dai tagli alla produzione da parte dell’OPEC. A settembre 2021 il prezzo del petrolio è tornato sopra ai livelli di inizio 2020, segnando una crescita di oltre il 70% rispetto allo stesso periodo dell’anno precedente.

L’interruzione delle catene di produzione e la successiva robusta ripartenza della domanda hanno avuto effetti pesanti sul prezzo di altre materie prime come il rame (+40% da luglio 2020), l’alluminio (+44%), il ferro (+72%). L’incremento dei prezzi delle materie prime rischia di incidere anche sui prezzi di molti beni di consumo e di influire negativamente sulla ripresa economica, soprattutto nel caso di risorse fondamentali per la transizione ecologica come il rame per le quali la domanda potrebbe continuare a crescere per diverso tempo. L’incremento dei costi di produzione dovuto ai rincari delle materie prime e alla scarsità di offerta di alcuni beni intermedi come i semiconduttori ha contribuito ad un rallentamento della fase espansiva dell’industria globale con conseguenze particolarmente severe in alcuni settori come quello automobilistico, costretto a ritardare le consegne e, in alcuni casi, persino a interrompere per alcuni giorni la produzione.

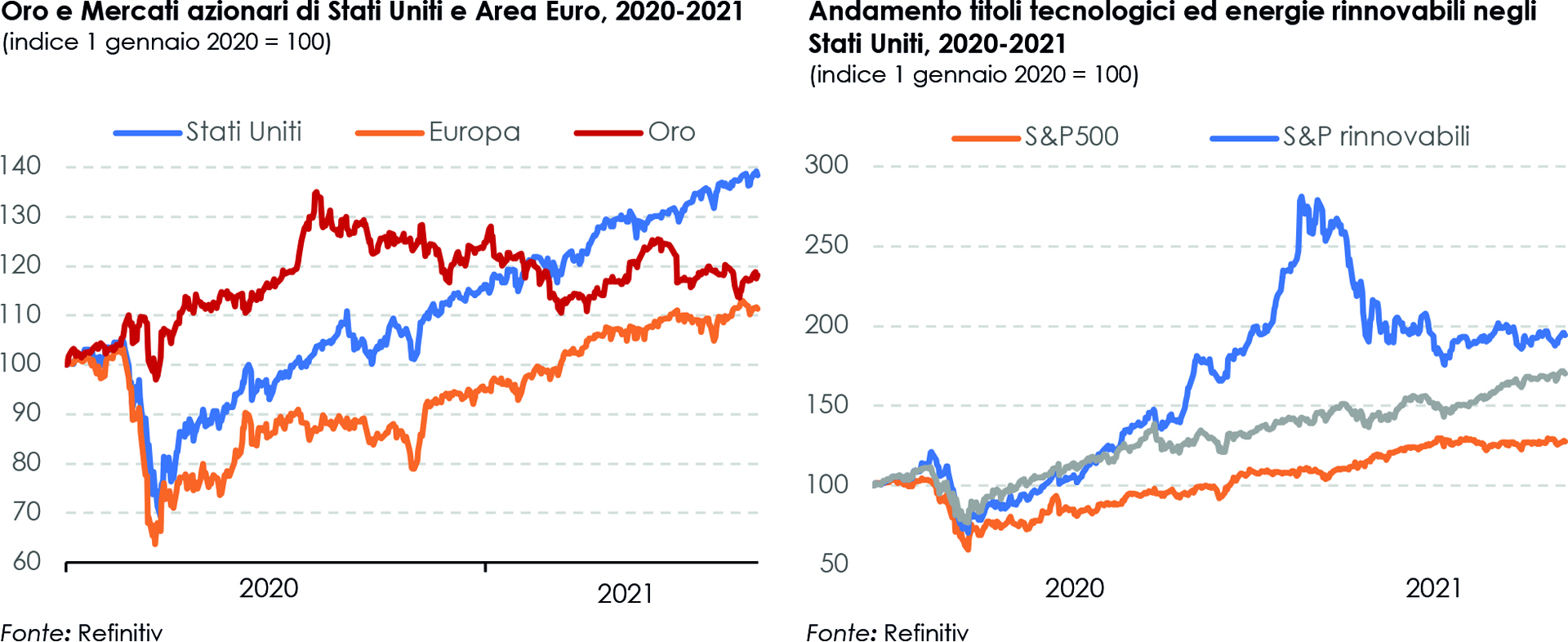

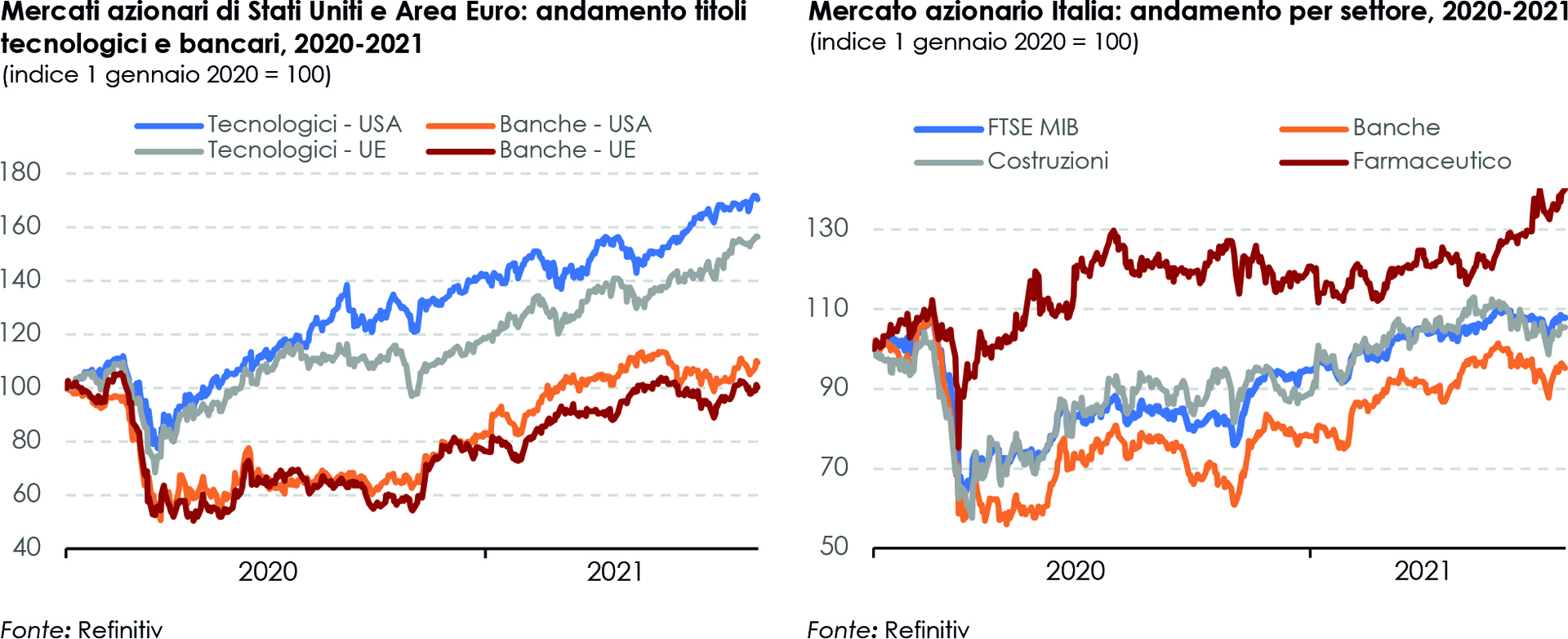

I mercati finanziari In una prima fase gli effetti del Covid-19 sui mercati finanziari sono stati molto intensi; a marzo 2020 si è registrato un forte aumento della volatilità e i principali indici azionari europei e americani hanno avuto una correzione tra il 30 e il 40%. La repentina risposta delle Banche Centrali con forti emissioni di liquidità ha permesso di scongiurare una crisi finanziaria di lunga durata e ha avviato il recupero dei corsi azionari. Nei mesi successivi, con i rendimenti delle obbligazioni e dei titoli di Stato ai minimi, gli investitori istituzionali hanno ricominciato ad investire la grande mole di liquidità disponibile in titoli con un profilo di rischio maggiore come le azioni, divenute vantaggiose dopo il calo di inizio pandemia. La ripresa dei mercati è stata guidata da titoli legati alle nuove tendenze globali come la digitalizzazione, per il diffuso utilizzo dello smart working e per il sempre più frequente impiego della tecnologia per attività della vita quotidiana degli individui e attività ricreative durante i periodi di lockdown. Un’altra dinamica che ha caratterizzato i mercati americani e internazionali è stato il rinnovato interesse per titoli di società attive nel settore delle energie rinnovabili e in settori collegati alla lotta al cambiamento climatico, favoriti dal ritrovato interesse della politica internazionale sul tema e dai grandi piani di investimento che si prefigurano per realizzare la transizione ecologica. I titoli legati all’energie rinnovabili inclusi nell’indice statunitense S&P 500 hanno raddoppiato il proprio valore rispetto all’inizio 2020.

Le notizie sull’efficacia dei vaccini nel quarto trimestre 2020 hanno dato fiducia ai mercati, prefigurando un’uscita dalla pandemia in tempi più rapidi del previsto. A fine 2020 l’S&P500 aveva già superato i valori di inizio anno, mentre per l’azionario europeo il recupero ha richiesto più tempo per la maggiore incidenza sul mercato di settori ciclici come quello bancario ed energetico. Ad inizio 2021 i timori per possibili aumenti dell’inflazione negli Stati Uniti e i segnali di ripresa economica hanno portato ad una rotazione degli investimenti dai titoli tecnologici ai settori più tradizionali come gli energetici, le banche e le industrie consentendo anche a questi comparti di riavvicinarsi alle quotazioni di inizio pandemia.

L’Italia, primo Paese europeo ad essere colpito dall’epidemia e ad essere costretto ad introdurre severe misure di contenimento, ha avuto conseguenze particolarmente accentuate sui mercati azionari a marzo 2020. La caduta ha riguardato tutti i principali settori con l’eccezione del farmaceutico. Il mercato ha mostrato solo deboli segnali di ripresa nel corso dell’estate e ha iniziato un vero recupero dopo le notizie sull’efficacia dei vaccini, da novembre 2020. L’avvio della campagna vaccinale, la fiducia sulla ripresa dell’economia e le attese per il Next Generation UE hanno consentito una rapida risalita e hanno riportato il FTSE MIB ai livelli pre-pandemia nei primi mesi del 2021. La ripartenza dell’azionario italiano ha riguardato in modo particolare i settori ciclici fortemente penalizzati ad inizio pandemia, come costruzioni e banche.

A settembre 2021, timori legati al probabile aumento dei tassi di policy negli Stati Uniti e la crisi della società immobiliare cinese Evergrande hanno riportato i mercati in una fase di alta volatilità e incertezza.

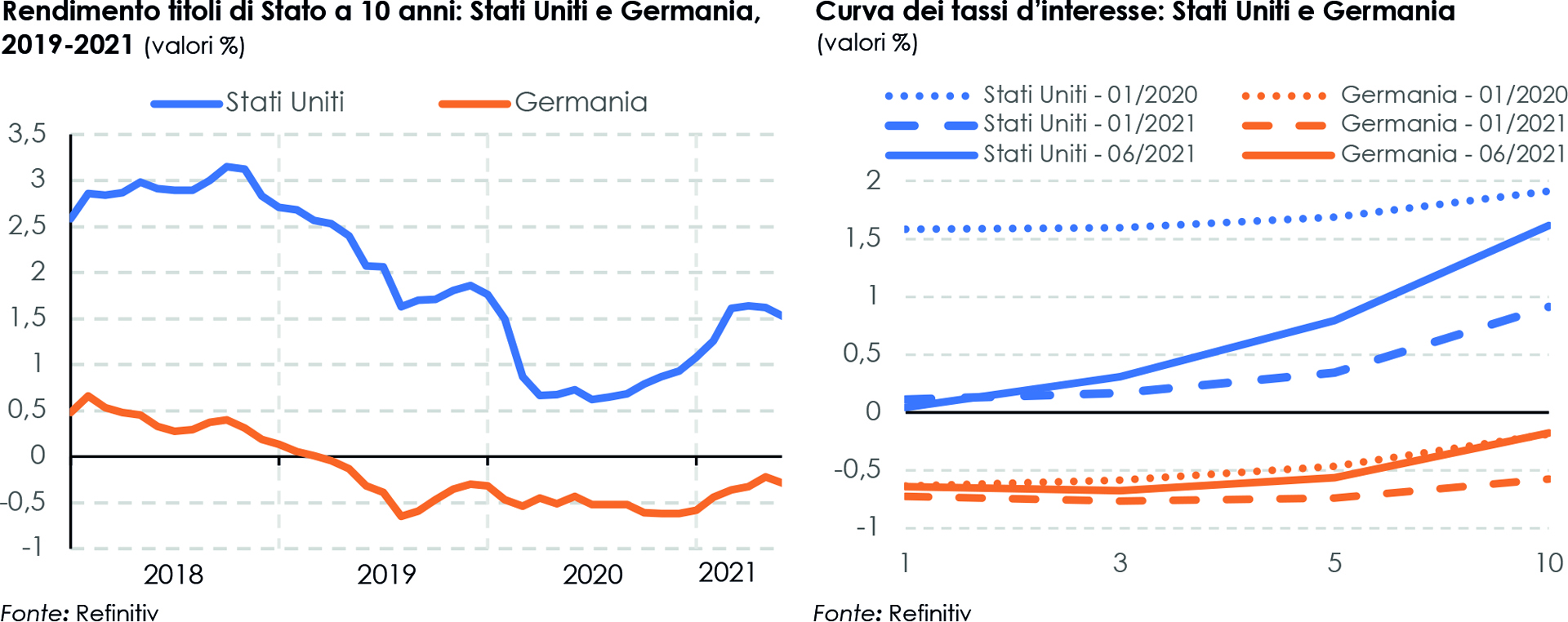

Sul mercato dei principali titoli obbligazionari governativi internazionali nella prima fase dell’emergenza sanitaria si è assistito ad una rilevante riduzione dei rendimenti per gli elevati volumi di acquisti di titoli da parte delle Banche Centrali e per la domanda di titoli meno rischiosi da parte degli investitori istituzionali. Il rendimento dei titoli decennali tedeschi è rimasto in territorio negativo, mentre quello statunitense si è ridotto di oltre 150 punti base. Da inizio 2021 i timori di aumento dell’inflazione e il forte incremento del deficit statunitense hanno portato ad una risalita del tasso di rendimento statunitense e ad una curva dei rendimenti più inclinata per le scadenze più lunghe in previsione di un periodo di inflazione maggiore e di crescita economica.

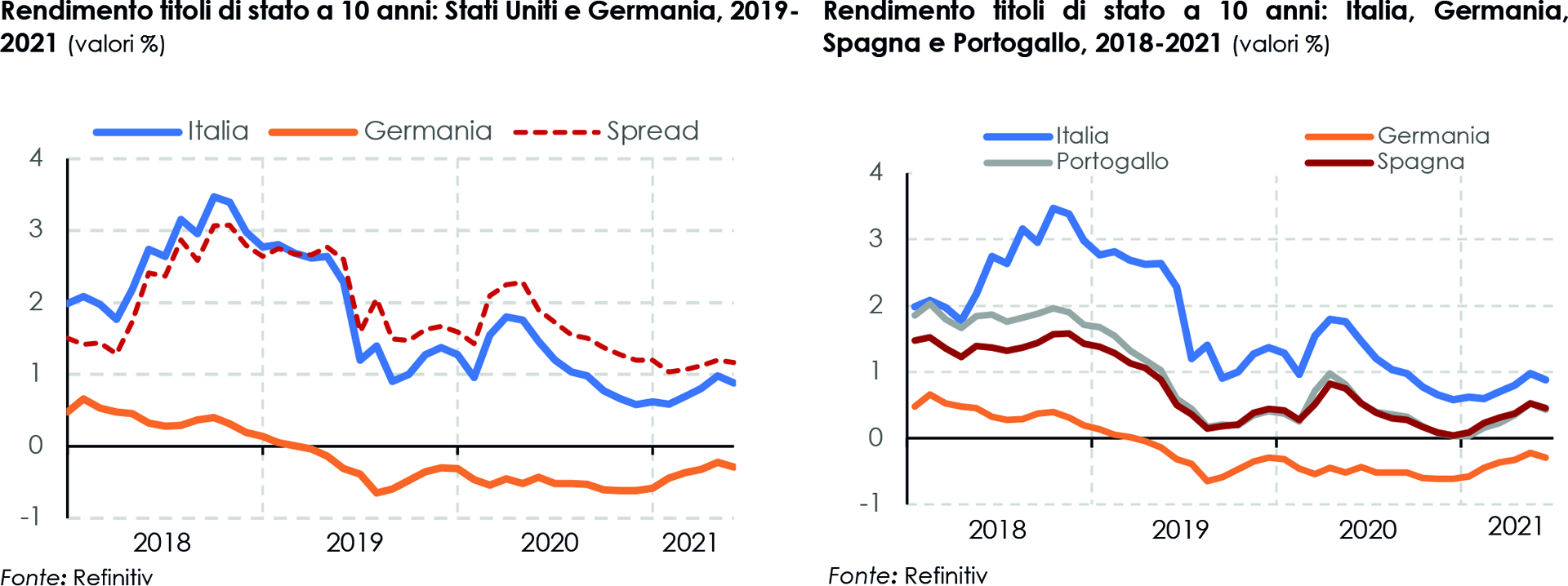

I titoli di Stato italiani hanno subito un brusco aumento dei rendimenti a marzo 2020 legato alla rapida diffusione del Covid-19 e al rischio che l’elevato debito pubblico italiano e il fabbisogno di finanziamento per sostenere le ingenti spese per affrontare crisi sanitaria portassero il Paese in serie difficoltà finanziarie. L’intervento della BCE con il programma di acquisti straordinari ha permesso di stabilizzare la situazione, portando progressivamente il rendimento dei titoli decennali italiani e lo spread con i titoli tedeschi ai minimi storici. Gli altri Paesi europei ad alto debito pubblico come Spagna e Portogallo, invece, non hanno avuto effetti significativi sul rendimento dei titoli di Stato e sul costo del debito poiché sono stati colpiti più tardi dalla crisi pandemica e hanno beneficiato sin da subito degli interventi della BCE.

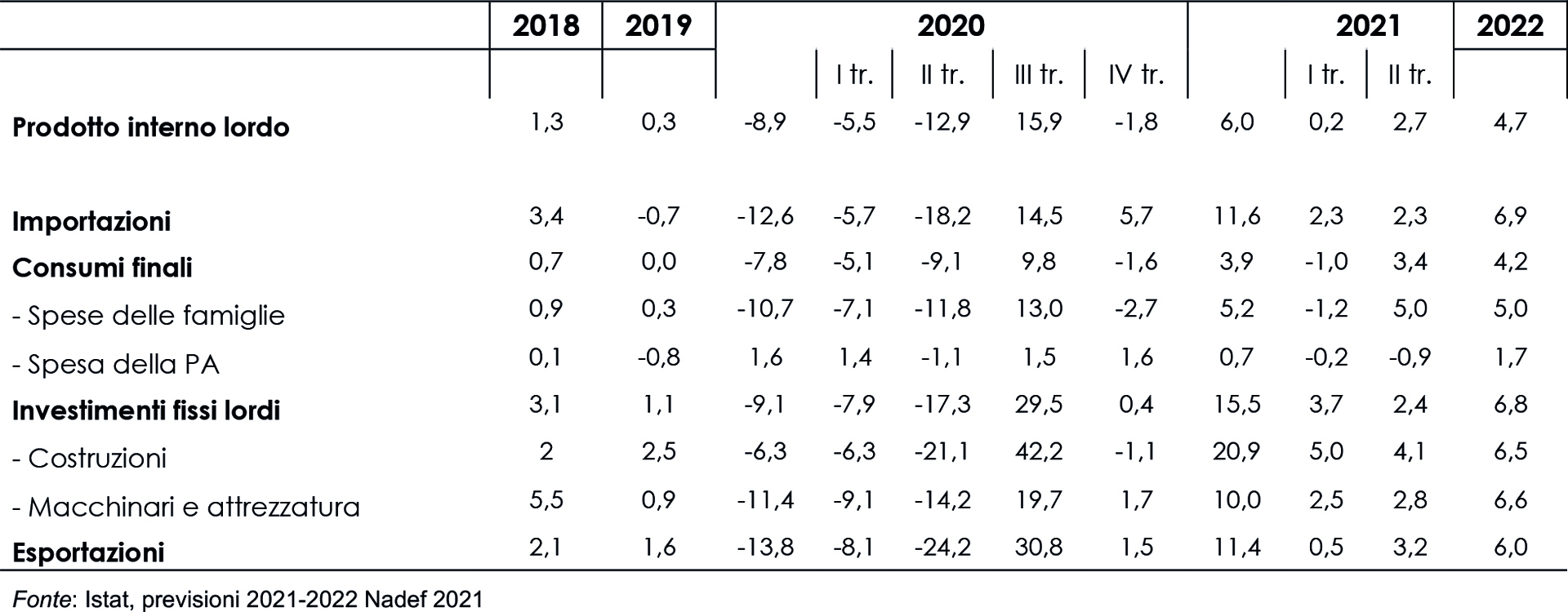

L’economia italiana Le conseguenze del Covid-19 sull’economia italiana sono state molto severe; nel 2020 il PIL è diminuito dell’8,9%. Le limitazioni agli spostamenti e le chiusure delle attività produttive hanno portato ad un crollo delle esportazioni nel secondo trimestre 2020 del 24,2%. Nel secondo semestre, però, le riaperture e la ripresa del commercio internazionale hanno permesso un parziale recupero, consentendo all’Italia di mantenere quasi invariata la propria quota sul commercio mondiale dei beni.

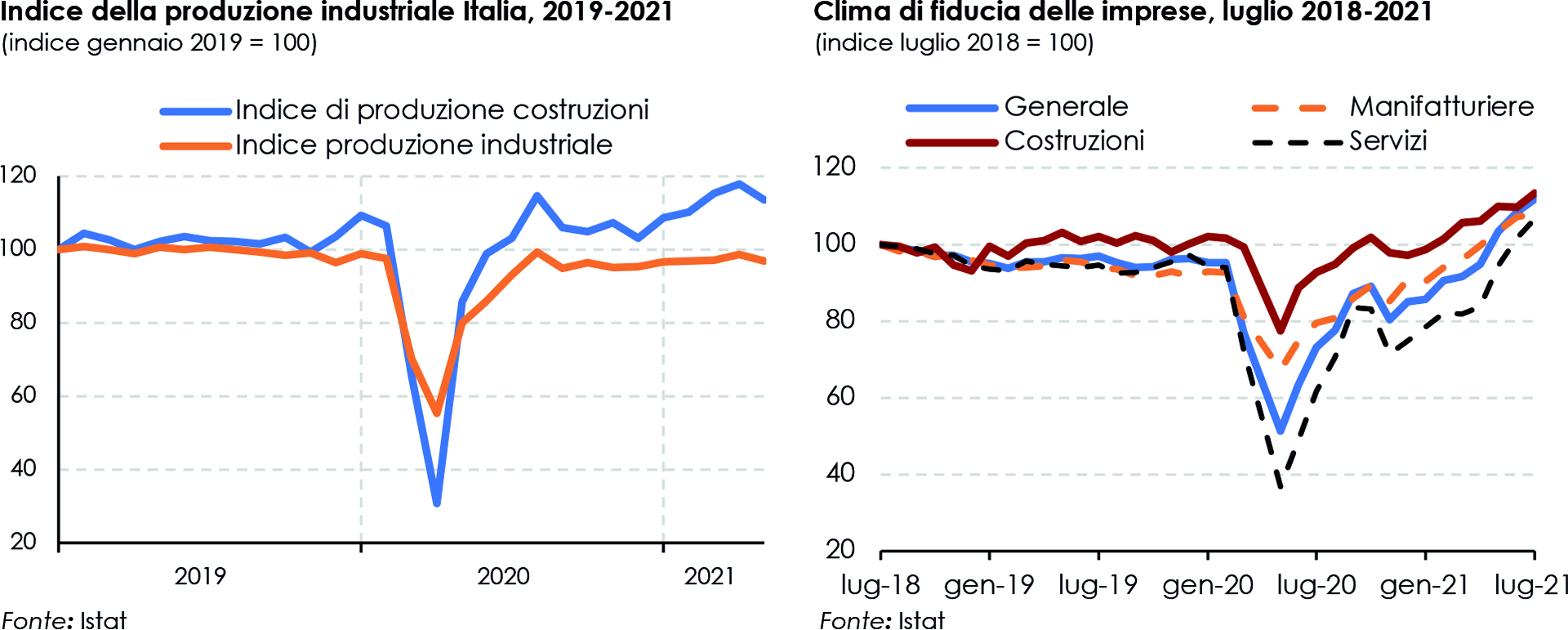

I consumi delle famiglie hanno registrato un forte calo nel 2020 (-10,7% rispetto all’anno precedente), frenati dalle chiusure, dai timori per il contagio e dalle preoccupazioni sulla propria situazione economica. I settori maggiormente colpiti sono stati quelli più legati alla socialità come la ristorazione, gli alberghi, le attività culturali e il turismo. Gli investimenti, dopo una forte caduta nel primo semestre 2020, hanno concluso l’anno in recupero beneficiando delle misure di sostegno alla liquidità, delle condizioni favorevoli sul mercato del credito e del miglioramento del clima economico; la tendenza positiva è stata confermata anche nel primo trimestre 2021 con un +3,7% rispetto al trimestre precedente. La ripartenza è stata particolarmente evidente per gli investimenti in costruzioni, sostenuti dagli incentivi statali per le ristrutturazioni e per l’efficientamento energetico degli immobili. Nel 2021 il PIL ha registrato una crescita dello 0,2% nel primo trimestre rispetto al trimestre precedente e del 2,7% nel secondo. L’avanzamento della campagna vaccinale e le riaperture hanno consentito un consolidamento della ripresa, con la ripartenza anche dei consumi di servizi e dei settori più colpiti dalla crisi. Le attese per il terzo trimestre sono di una crescita leggermente minore rispetto al trimestre precedente, sostenuta dai servizi e da una ripresa del turismo, mentre ci si aspetta una fase di stabilizzazione per la produzione industriale. Le stime del MEF prevedono una crescita del PIL italiano del 6% nel 2021 e del 4,7 nel 2022.

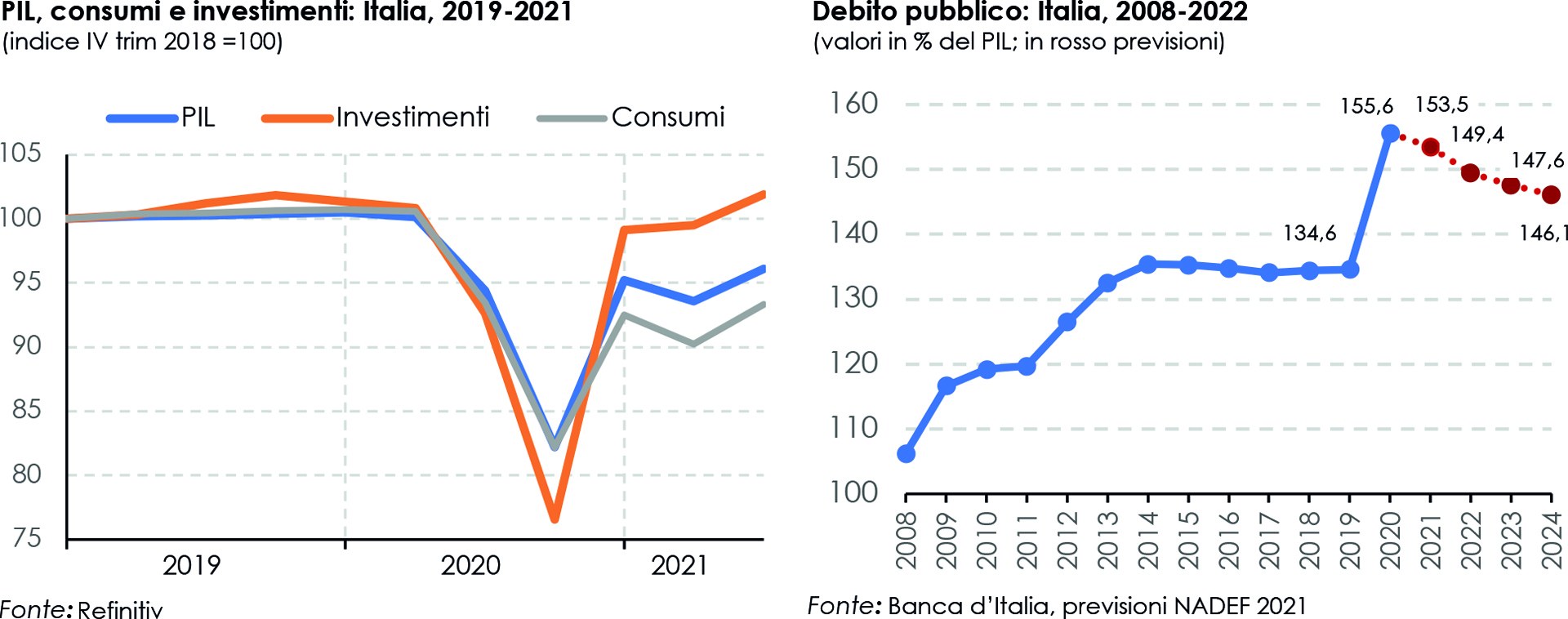

L’intervento dello Stato ha avuto un ruolo fondamentale nel sostenere la tenuta dell’economia, ma naturalmente ha comportato un onere considerevole per i conti pubblici. L’incremento della spesa pubblica ha portato il deficit al 9,5% del PIL nel 2020, con il debito pubblico italiano oltre il 155% del PIL. Secondo le previsioni del Governo il rapporto debito/PIL dovrebbe iniziare a ridursi già nel 2021, grazie alla forte crescita economica, attestandosi al 153,5% nel 2021 per tornare ai livelli pre pandemia solo nel 2030. L’elevato indebitamento dello Stato rappresenta un fattore di incertezza per il futuro; eventuali tensioni sui mercati dei titoli di Stato o una reintroduzione di vincoli più rigidi alle politiche di bilancio a livello europeo potrebbero portare a politiche fiscali restrittive con conseguenze negative sulla crescita.

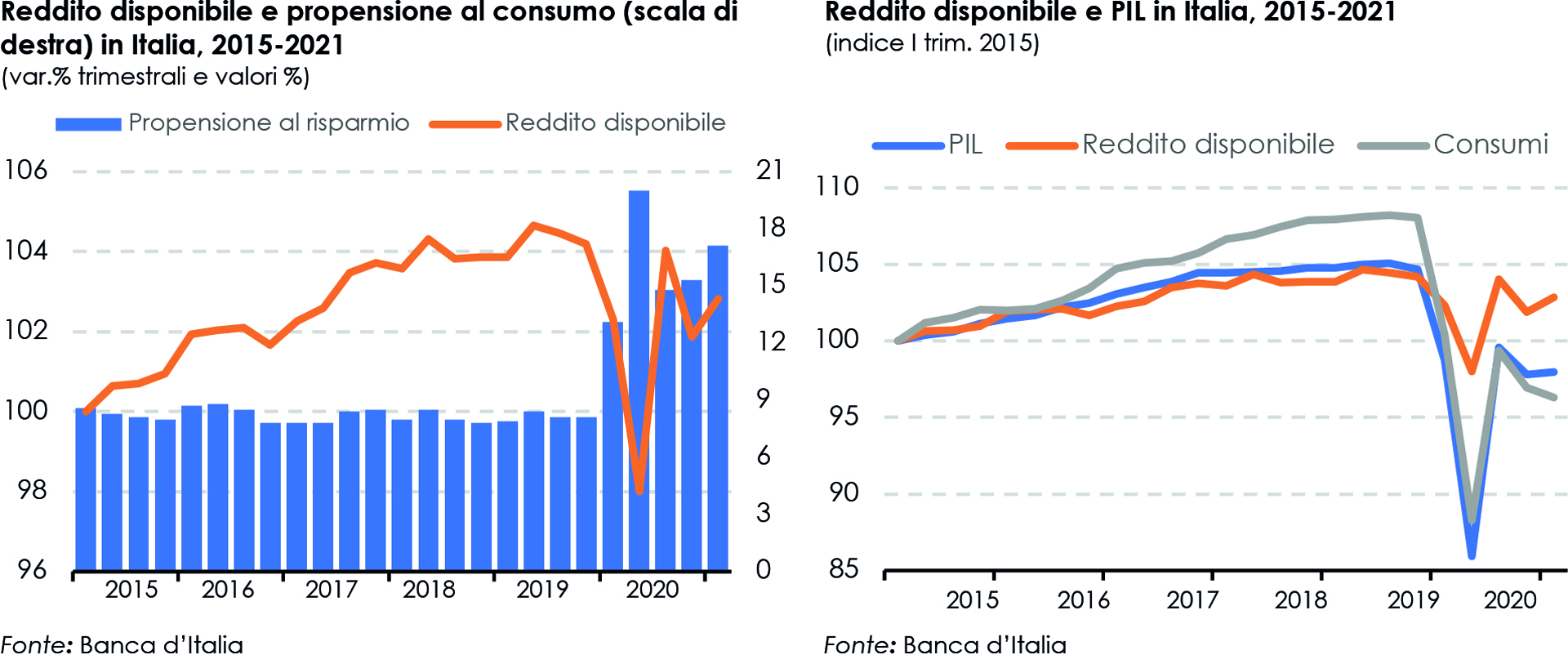

Il reddito disponibile delle famiglie ha fatto registrare un calo importante nel 2020 (-2,8% su base annua), anche se di molto inferiore alla contrazione del PIL. L’effetto della crisi è stato contenuto dal forte aumento dei trasferimenti pubblici, come il reddito di cittadinanza e il reddito di emergenza, e dall’estensione degli ammortizzatori sociali sia per quanto riguarda la platea dei beneficiari sia per le somme erogate. Il calo del reddito ha riguardato maggiormente il lavoro autonomo (-12,2%) rispetto ai lavoratori dipendenti (-6,9%). Nonostante il rafforzamento delle misure di sostegno agli individui in difficoltà, il numero di persone in stato di povertà assoluta ha raggiunto i 5,6 milioni nel 2020, passando dal 7,7% della popolazione del 2019 al 9,4%.

Le Casse di Previdenza hanno contribuito in maniera fondamentale a contenere l’impatto della pandemia sul bilancio familiare e individuale dei liberi professionisti, anticipando le somme previste dalle iniziative esterne del governo come il reddito di ultima istanza e adottando iniziative interne. Inarcassa ha stanziato complessivamente 108 milioni di euro per finanziare misure a sostegno della liquidità (finanziamenti a tasso zero, garanzie per soggetti con basso merito creditizio) e misure assistenziali come il sussidio per contagio da Covid-19 e la polizza sanitaria per i contagiati ricoverati. La presenza dei sostegni ha garantito una tenuta dei versamenti contributivi anche in presenza della grave riduzione dell’attività economica del 2020.

Allo stesso tempo, tuttavia, il clima di incertezza sul futuro, i provvedimenti di contrasto alla diffusione del virus e i cambiamenti nelle abitudini degli individui hanno portato ad uno straordinario aumento della propensione al risparmio delle famiglie dall’inizio della pandemia. La quota di reddito risparmiato è passata dall’8% circa del 2019 ad oltre il 15% nel 2020 e anche nei primi mesi del 2021 si è stabilizzata su questi livelli. L’indagine Nomisma sul reddito e il risparmio delle famiglie nel 2020 ha riscontrato che circa il 44% delle famiglie ha risparmiato meno o non è riuscita affatto a risparmiare dall’inizio della pandemia, mentre il 48% degli individui ha dichiarato di aver risparmiato almeno quanto nel 2019 e l’8% addirittura in misura maggiore dell’anno precedente. Nel 2019 la quota di individui che aveva dichiarato di aver risparmiato almeno quanto l’anno precedente era stata inferiore (pari al 48,1%).

Una riduzione del tasso di risparmio e l’impiego delle somme accumulate nel corso della pandemia potrebbe contribuire in maniera decisiva alla ripresa dei consumi e del PIL dal secondo semestre 2021.

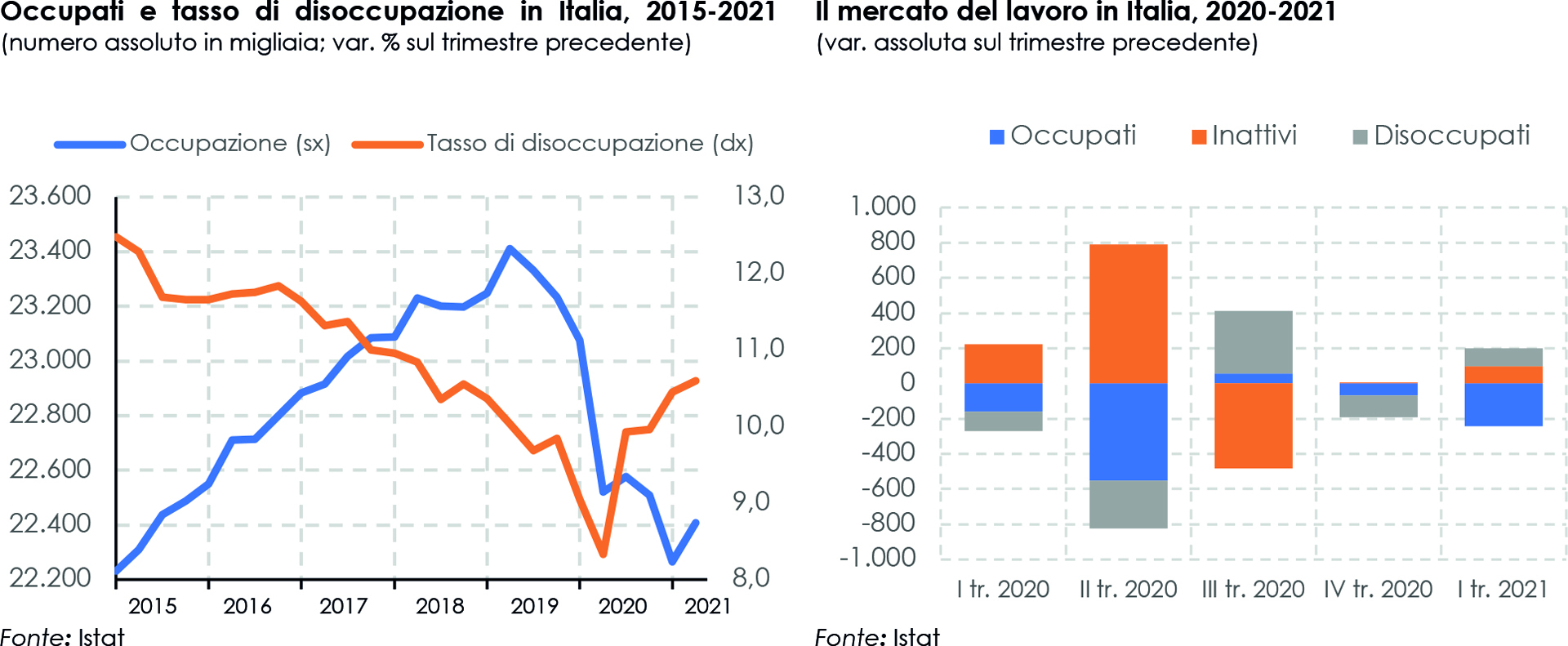

Nel 2020 l’occupazione in Italia è diminuita del 2,1% (525.000 individui); la riduzione è stata moderata dall’estensione della Cassa integrazione, che ha riguardato in media 900.000 lavoratori nel corso dell’anno con un picco nel secondo trimestre, e dal blocco dei licenziamenti. Le conseguenze della crisi pandemica sul mercato del lavoro sono state più evidenti sul numero di ore lavorate (-11% dal 2019) e sui contratti a termine (-5,7%), specialmente per donne e giovani.

Le limitazioni per il contrasto alla pandemia e il clima di sfiducia hanno portato ad un aumento degli inattivi di 620.000 unità, con una riduzione del tasso di partecipazione al mercato del lavoro di 1,6 punti percentuali; questo fattore ha generato una riduzione del tasso di disoccupazione, attestatosi al 9,2% nel 2020. Nel primo semestre 2021 anche il mercato del lavoro ha mostrato miglioramenti con la creazione di 719.000 posti di lavoro, principalmente contratti a tempo determinato. Le riaperture estive dovrebbero favorire un parziale recupero anche nel settore dei servizi e nel turismo.

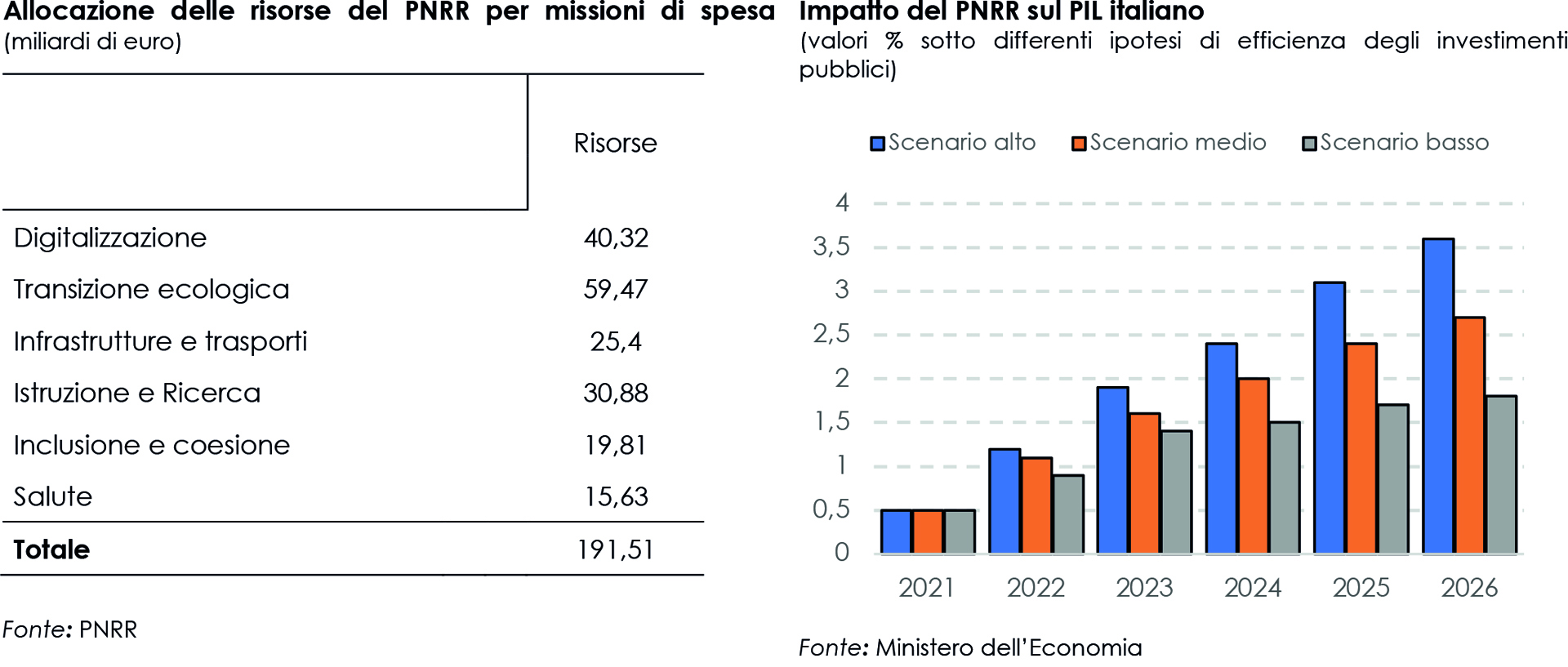

Con l’approvazione del Piano Nazionale di Ripresa e Resilienza italiano (PNRR) dal Consiglio europeo, l’Italia avrà a disposizione circa 191,5 miliardi di euro di fondi europei, al quale si aggiungono 30 miliardi di risorse complementari stanziate con il bilancio nazionale, per rilanciare la propria economia con un programma di investimenti nelle infrastrutture e di riforme strutturali, per migliorare la competitività del Paese e per intraprendere la transizione verso una società più ecologica e digitale. L’erogazione dei fondi avverrà gradualmente, condizionata all’effettiva realizzazione delle riforme previste e al procedere delle opere preventivate. Il primo stanziamento da 25 miliardi di euro arriverà nell’autunno del 2021.

Nel valutare gli effetti macroeconomici del piano, il governo ha adottato come riferimento lo scenario alto, stimando un impatto tra effetti diretti e esternalità positive sul sistema produttivo di 3,6 punti percentuali di crescita aggiuntiva del PIL a fine 2026. Lo scenario alto ipotizza che gli investimenti siano realizzati su opere pubbliche ad alta efficienza, in grado di generare un significativo miglioramento della produttività nel medio termine e una crescita degli investimenti privati. Il piano potrebbe risultare meno efficace del previsto in presenza di progressi più lenti nella realizzazione delle opere, per un volume maggiore del previsto della spesa per beni di importazione necessari per poter raggiungere gli obiettivi di transizione ecologica e digitale e qualora l’effetto moltiplicatore sul settore privato fosse inferiore alle attese. I contributi maggiori alle variazioni del valore aggiunto nazionale dovrebbero arrivare dal settore delle costruzioni che, secondo le stime del MEF, beneficerà di una spesa per investimenti pari al 32% della spesa complessiva prevista dal PNRR, e dalle attività immobiliari.

Il mercato immobiliare Il settore delle costruzioni, dopo aver risentito pesantemente delle misure restrittive nei mesi iniziali della pandemia con un calo della produzione del 36% a marzo 2020 e del 69% ad aprile rispetto agli stessi mesi dell’anno precedente, ha intrapreso una fase di recupero sin dalla seconda metà del 2020. La ripartenza della domanda, l’introduzione di incentivi governativi e l’attesa per le risorse del PNRR destinate al settore hanno migliorato le prospettive per i prossimi mesi, con la fiducia delle imprese che è tornata ai livelli pre-pandemia già dalla seconda metà del 2020. La ripresa ha guadagnato slancio nei primi mesi del 2021; dall’inizio dell’anno l’indice di produzione delle costruzioni ha registrato valori superiori a quelli del periodo corrispondente del 2019 in tutti i mesi. A marzo e aprile 2021 l’andamento del settore è stato particolarmente positivo con una crescita dell’indice rispettivamente del 12,4% e del 17,9% sugli stessi mesi del 2019.

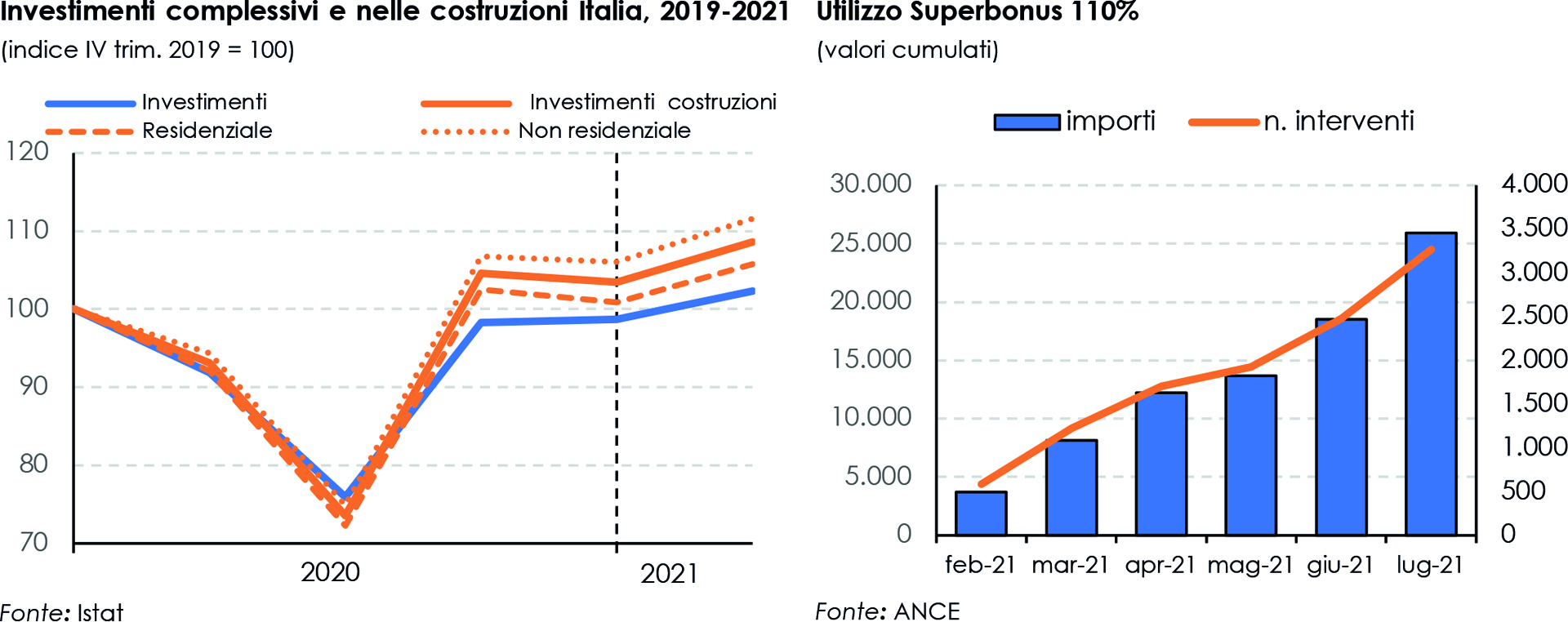

I miglioramenti nel settore delle costruzioni sono evidenti anche analizzando l’andamento degli investimenti; il secondo semestre del 2020 aveva già mostrato segnali di ripartenza con una crescita di circa il 3,9% rispetto al secondo semestre 2019. Nel primo trimestre 2021 c’è stato un ulteriore aumento del 16,6% rispetto al primo trimestre 2020 (+14,9% nel comparto residenziale e +18,3% nel non residenziale). Secondo le stime ANCE nel 2021 gli investimenti in costruzioni dovrebbero registrare una crescita su base annua dell’8,6%; la variazione positiva dovrebbe essere del 14% nel comparto abitativo, +5% nel non residenziale privato e +7,7% nel non residenziale pubblico.

Un contributo fondamentale alla ripresa dovrebbe arrivare dal Superbonus 110%, l’incentivo fiscale per l’efficientamento della performance energetica degli edifici varato lo scorso anno. Il numero di interventi avviati legato al Superbonus e le risorse impiegate sono in aumento; dati ANCE ed ENEA di luglio 2021 riportano un totale di interventi avviati di 24.503, in crescita del 32% dal mese precedente, per un valore complessivo di circa 3,5 miliardi di euro. Nonostante il recente incremento, le risorse finora utilizzate restano ampiamente inferiori ai 18 miliardi stanziati dal governo: ha influito l’incertezza normativa sulla proroga della misura. Presentando la NADEF 2021, il Governo ha presentato l’intenzione di prorogare il Superbonus 110% fino al 2023 con la legge Finanziaria di quest’anno.

Negli ultimi mesi si è registrato un incremento anche degli interventi nei condomini che hanno raggiunto 11% del totale degli interventi, per il 42,9% della spesa totale. I lavori di efficientamento energetico hanno riguardato principalmente Lombardia (3.293 interventi per un totale di 507 milioni di euro), Veneto (3.111 interventi per 353 milioni di euro) e Lazio (2.383 interventi per 310 milioni di euro). Gli interventi di riqualificazione energetica hanno effetti molto positivi non solo sull’impatto ambientale degli immobili ma anche sul loro valore; il salto di due classi energetiche previsto per poter usufruire del Superbonus 110% ad esempio ha portato immobili di classe energetica C a classe A, con un aumento medio stimato del prezzo dell’11,1%, e immobili di classe D alla classe B con un impatto del 6,6%.

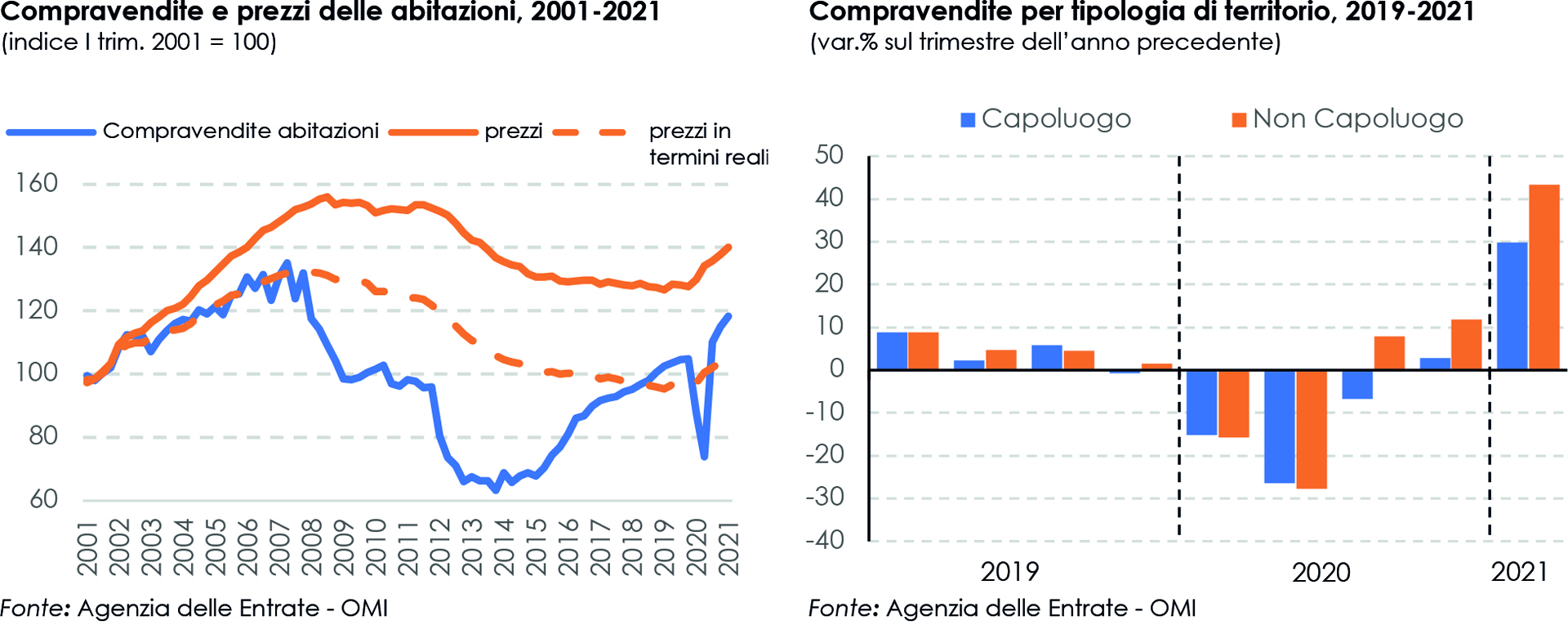

Il mercato immobiliare residenziale, dopo una prima fase molto negativa all’inizio della pandemia con un calo del numero di compravendite di abitazioni del 22% nel secondo trimestre del 2020, è apparso in ripresa già dalla seconda metà dell’anno, chiudendo con un calo complessivo annuo del 7,6% rispetto al 2019. Il miglioramento del clima di fiducia delle famiglie e la facilità di accesso al credito, con i tassi di interesse sui mutui ai minimi storici ed uno spread rispetto al dato medio dell’Area Euro di soli 9 punti base, hanno dato ulteriore impulso alla ripartenza del settore.

Le intenzioni di acquisto di abitazioni hanno registrato una forte crescita, passando da 2,4 milioni di nuclei familiari nel 2020 a 3,3 milioni nel 2021. Nomisma stima che solamente una parte di questi (800 mila) sarà realmente in grado di effettuare una compravendita immobiliare nel corso dell’anno, un numero comunque molto maggiore delle 558 mila compravendite effettuate nel 2020. Per comprendere se la ripresa del settore sarà duratura, però, bisognerà monitorare gli effetti della crisi pandemica sui bilanci familiari. Un fattore da considerare è la dipendenza da mutui per gli acquisti immobiliari, riscontrata nell’80% delle famiglie intenzionate ad acquistare. Attualmente il livello di rischiosità del credito, rappresentato dai tassi di ingresso in sofferenza, è ai minimi da 30 anni e ciò alimenta l’atteggiamento espansivo nella concessione del credito da parte delle banche. Non bisogna, tuttavia, sottovalutare possibili segnali di deterioramento del credito come l’aumento dei finanziamenti scaduti e degli sconfinamenti, che potrebbero portare in futuro a una fase più restrittiva.

Nel primo trimestre 2021 le compravendite nel residenziale sono state circa 163.000, un valore maggiore del 17,1% di quello del primo trimestre 2019 e del 28,6% rispetto al primo trimestre 2020. I nuovi acquisti hanno riguardato principalmente acquisti di prima casa, con una preferenza per le aree periferiche e i centri minori rispetto ai capoluoghi. Tra le cause principali di questa dinamica ci sono i prezzi più accessibili e la ricerca di abitazioni con spazi più grandi dopo il lungo periodo trascorso in casa durante il lockdown; gli acquisti nel 42,7% dei casi hanno riguardato immobili nella fascia più bassa di prezzo fino a 1.180 euro a mq.

I prezzi delle abitazioni in media hanno mostrato una discreta stabilità nel corso del 2020 e sono aumentati leggermente ad inizio 2021 (+0,8% nel primo trimestre 2021 rispetto al precedente, +1,7% su base annua); aumenti più significativi hanno interessato le nuove abitazioni (+3,9% nel primo trimestre 2021 rispetto allo stesso periodo dell’anno precedente). Lo sconto medio applicato sui prezzi di vendita richiesti dal venditore è diminuito nel primo trimestre 2021 passando dal 11,3% del trimestre precedente al 10,1%.

Per il mercato immobiliare non residenziale il 2020 è stato un anno molto negativo; le compravendite sono risultate in calo in tutti i principali settori: -10,3% nel settore degli uffici rispetto all’anno precedente (-13,9% nel nord-est particolarmente colpito), -14,5% per il comparto commerciale e -12,9% per il settore produttivo. Anche la dinamica dei prezzi è stata penalizzata dalle chiusure e dal calo della domanda; il settore dei negozi ha registrato il calo più marcato delle quotazioni: - 2,7% su base annua. Il clima di fiducia sulla ripresa del mercato immobiliare di inizio 2021 e la ripresa delle attività con il prosieguo delle vaccinazioni, tuttavia, dovrebbero consentire una ripartenza delle compravendite anche nel settore immobiliare non-residenziale.

Il primo semestre 2021 è stato deludente, invece, per il settore corporate con un volume di investimenti stimato di 3,2 miliardi di euro. Pesa su questo dato l’attendismo degli operatori stranieri, legato alle prospettive di crescita del paese e a dubbi sulla sostenibilità degli attuali prezzi. È in atto, inoltre, una ricomposizione dell’asset allocation; alcuni settori come il residenziale e la logistica hanno beneficiato dei cambiamenti avvenuti negli ultimi mesi, altri come il direzionale e il commerciale sono stati fortemente penalizzati. Queste dinamiche hanno avuto ricadute sul mercato perché i fondi che investono abitualmente nell’immobiliare hanno un portafoglio concentrato su settori tradizionali come il direzionale, in prospettiva maggiormente a rischio di illiquidità.

Al momento non ci sono, però, segnali negativi negli indicatori di performance delle maggiori società di investimento immobiliare quotate. Rendimenti e canoni del settore degli uffici non hanno risentito in modo significativo della crisi per la scarsità di offerta, ma si teme che le conseguenze negative emergano nel medio periodo. Da una rilevazione Nomisma presso gli operatori del mercato immobiliare si nota un aumento della morosità superiore al 10% per il 40% dei portafogli immobiliari. Anche i tassi di vacancy sono in crescita. Questi indicatori testimoniano l’impatto della crisi sul settore, ma non sembrano rappresentati correttamente nelle aspettative e nei prezzi. ■

tra quelli più cercati