Asset Allocation 2024-2028

I driver dell’ottimizzazione: analisi integrata di attività,

passività e sostenibilità

Nell’attuale scenario economico-finanziario Inarcassa ha delineato la nuova Asset Allocation Strategica per il prossimo quinquennio, con una sempre maggiore attenzione alla gestione dei rischi integrando le metriche più tradizionali, sia sul lato delle attività che su quello delle passività, alle nuove metriche di rischio legate agli investimenti sostenibili

In particolare, le combinazioni di rischio- rendimento efficienti devono consentire di massimizzare il rendimento del patrimonio accumulato esponendosi ad un livello di rischio ritenuto accettabile dal Comitato Nazionale dei Delegati.

In tale contesto, considerata la natura sociale degli obiettivi perseguiti, Inarcassa, nell’ottica di una sana e prudente gestione del proprio patrimonio, pone costante cura nell’identificazione dei rischi ai quali il patrimonio è esposto: rischi di mercato, di tasso, di credito, di cambio, di liquidità, di controparte, di volatilità; e per il contenimento di tali rischi utilizza tutti gli accorgimenti utili allo scopo sia attraverso un’appropriata diversificazione degli investimenti per classi di attività, per tipologia di strumenti, per allocazione geografica, per settore di attività, per controparti e per stile di gestione, sia attraverso il puntuale monitoraggio dei livelli di esposizione al rischio da parte degli uffici della Direzione supportati dalle analisi del Risk Manager, Prometeia Advisor Sim. La redditività e il rischio atteso delle diverse classi di attivo sono state stimate utilizzando un modello macroeconomico di simulazione proprietario del Risk Manager che consente di proiettare negli anni un numero molto elevato di fattori di rischio e stimare, a partire dall’evoluzione di questi fattori, la redditività lorda a mercato delle diverse classi di investimento analizzate. Si precisa infine che le simulazioni sono state effettuate a partire dal 2024 e che le statistiche di redditività e rischio atteso sono state calcolate sui prossimi 5 anni (2024-2028).

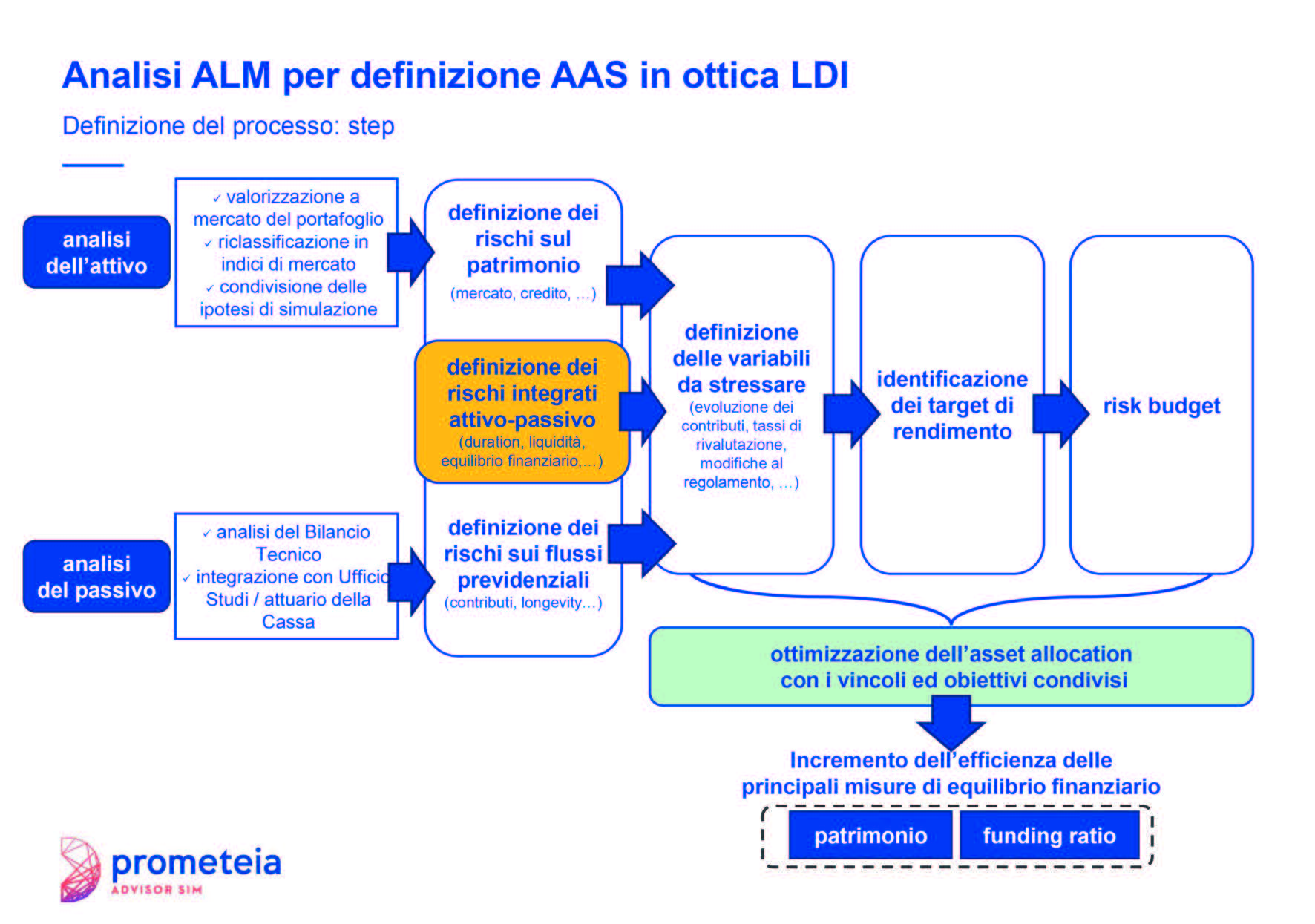

La verifica dei parametri di rischio/rendimento attesi dell’Asset Allocation Strategica nel 2024-2028 è stata condotta dopo aver acquisito tutte le informazioni necessarie e aggiornate con l’ultimo bilancio tecnico disponibile. Nel processo di definizione dell’Asset Allocation Strategica, sono stati integrati elementi di ALM (Asset and Liability Management)1 ottimizzando le proposte in logica LDI2 (Liability Driven Investment) con l’obiettivo di individuare il portafoglio che meglio consenta di gestire i rischi nel suo complesso, compresi quelli legati ai temi della sostenibilità.

1. La pratica di gestire i rischi finanziari che sorgono a causa di disallineamenti tra attività e passività nell’ambito di una strategia di investimento nella contabilità finanziaria.

L’ALM si colloca tra la gestione del rischio e poste in logica LDI2 (Liability Driven Investment) con l’obiettivo di individuare il portafoglio che meglio consenta di gestire i rischi nel suo complesso, compresi quelli legati ai temi della sostenibilità. Questo approccio, integrando i rischi dell’attività caratteristica, la pianificazione strategica. Si concentra su una prospettiva a lungo termine piuttosto che sulla mitigazione dei rischi immediati ed è un processo di massimizzazione delle attività per far fronte a passività complesse che possono aumentare la redditività. L’ALM comprende l’allocazione e la gestione degli attivi, la gestione del rischio azionario, del tasso d’interesse e del rischio di credito, comprese le sovrapposizioni di rischio, e la calibrazione di strumenti a livello aziendale all’interno di questi quadri di rischio per l’ottimizzazione e la gestione nel contesto normativo e patrimoniale.

2. Questa strategia si è diffusa nel corso degli anni ’90 nell’ambito istituzionale (fondazioni, fondi pensione, fondi patrimoniali, ecc.) e si fonda sul concetto che la struttura dell’attivo deve essere tale da assicurare la miglior copertura possibile ai propri impegni futuri (liabilities).

Questo approccio, integrando i rischi dell’attività caratteristica, ovvero quella previdenziale, nell’ottimizzazione dell’AAS, si colloca tra la gestione del rischio e la pianificazione strategica, concentrandosi su una prospettiva a lungo termine piuttosto che sulla mitigazione dei rischi immediati ed è un processo di massimizzazione delle attività tale da assicurare la miglior copertura possibile ai propri impegni futuri. La modellistica integrata dell’analisi dell’attivo e del passivo permette quindi di definire dei target di rendimento coerenti e sostenibili per Inarcassa con i relativi budget di rischio.

La flessibilità del modello, mediante l’analisi e lo stress delle diverse variabili che maggiormente impattano gli equilibri finanziari di lungo periodo, permette inoltre di identificare meglio i rischi finanziari e non i loro potenziali impatti sull’equilibrio di lungo periodo dell’Ente ed anche le leve su cui intervenire per assicurare la sostenibilità finanziaria dell’Associazione, nonché sul potenziale contributo all’adeguatezza delle prestazioni.

Le variabili che impattano sugli equilibri finanziari di lungo periodo sono riportate nel grafico sopra, dove la dimensione della bolla indica la maggior influenza sulle dinamiche di sostenibilità finanziaria.

Nell’ambito dell’analisi integrata attivo/passivo è stato valutato l’andamento delle principali grandezze che caratterizzano l’Ente e verificato l’attuale livello di funding3 dell’Ente, utilizzando per le stime le attuali condizioni di mercato.

Le analisi di Asset & Liability Management, effettuate a partire dall’ultimo Bilancio Tecnico approvato dall’Ente e tenendo in considerazione l’attuale contesto di mercato, evidenziano in particolare che:

• Il saldo previdenziale è positivo nel medio periodo (sino ad oltre dieci anni);

• Il patrimonio, tenendo conto sia delle ipotesi del bilancio tecnico sia della redditività attesa dell’attuale AAS, aumenta progressivamente nel tempo;

• Il rapporto patrimonio/prestazioni è abbondantemente superiore alla soglia delle cinque annualità, sia nel medio sia nel lungo periodo;

• Gli indicatori di Funding (patrimonializzazione ed indicatore equilibrio attivo/passivo) sono in miglioramento rispetto allo scorso anno (sia alla data di analisi sia nel medio periodo);

• Il saldo gestionale, anche ipotizzando nulla la redditività del patrimonio, è positiquinquennio 2024-2028 è pari mediamente a circa 500 milioni di euro.

3. Indicatore di patrimonializzazione utilizzato per monitorare l’equilibrio attivo/passivo.

Le analisi pertanto confermano che, utilizzando le ipotesi di crescita dei redditi/numerosità degli iscritti del Bilancio Tecnico, Inarcassa non ha problemi di equilibrio finanziario nel breve e medio periodo.

Tenendo però in considerazione l’aleatorietà dei corsi di mercato, può emergere un potenziale rischio di registrare, negli scenari avversi, un saldo gestionale a mercato negativo benché, rispetto allo scorso anno, l’aumento dei contributi ha ridotto le perdite negli scenari avversi.

Date le evidenze dell’analisi integrata attivo- passivo, al fine della definizione dell’AAS, è possibile individuare i seguenti rendimenti minimi e massimi:

• Un rendimento minimo coerente con l’1% annuo reale netto permesso dalle regole ministeriali (equivalente ad un rendimento nominale lordo del 4,3% ca.);

• Un rendimento nominale lordo massimo del 7,1% massimo (del 5,4% nominale netto tasse), pari al tasso che consentirebbe l’equilibrio finanziario ipotizzando di chiudere la popolazione (ipotesi per assurdo di nessun nuovo iscritto) tra 20 anni.

Nella riunione del 12 e 13 ottobre 2023, il Comitato Nazionale dei Delegati è stato chiamato a deliberare l’Asset Allocation Strategica tendenziale di Inarcassa per il quinquennio 2024-2028, avendo la possibilità di valutare 5 proposte tutte efficienti e con rendimenti crescenti all’aumentare del rischio. Le allocazioni strategiche proposte hanno diversi profili di rischio e sono state ottimizzate, tenendo conto dei vincoli specificati, su un orizzonte di cinque anni con gli obiettivi di seguito riportati:

• Proposta 1: minimizzare il rischio assicurando, nel prossimo quinquennio, un rendimento almeno pari a quello minimo (4,3% nominale lordo) e consentendo di avere un saldo gestionale medio a mercato negli scenari più avversi (5° percentile) positivo.

• Proposta 2: minimizzare il rischio senza ridurre rispetto all’attuale AAS, se non in modo marginale, l’esposizione all’azionario italiano e agli investimenti illiquidi.

• Proposta 3: migliorare l’efficienza rispetto all’attuale AAS riducendo il rischio, a parità di rendimento atteso, consentendo comunque di generare extra-rendimento rispetto al tasso di rivalutazione minimo.

• Proposta 4: migliorare l’efficienza rispetto all’attuale AAS incrementando il rendimento prospettico, a parità di rischio, consentendo di aumentare la probabilità e l’importo atteso dell’extra-rendimento.

• Proposta 5: massimizzare il rendimento (con l’obiettivo di avvicinarsi il più possibile al rendimento massimo del 7,1% nominale lordo), accettando una perdita annua negli scenari avversi coerente con il profilo di rischio di Inarcassa; tale proposta assicurerebbe, nel prossimo quinquennio, la massima probabilità di generare extra-rendimento che potrà essere utilizzato, tra l’altro, per migliorare l’adeguatezza delle prestazioni.

L’Asset Allocation Strategica tendenziale deliberata prevede un rendimento nominale annuo composto del 6,5%, ed una rischiosità attesa espressa in termini di perdita massima (5° percentile dei rendimenti - Shortfall) sul singolo anno del 5,7%.

La nuova AAS consente di migliorare l’efficienza rispetto a quella attuale incrementando il rendimento prospettico, a parità di rischio, e aumentando la probabilità e l’importo atteso dell’extra-rendimento (la probabilità di ottenere un rendimento netto superiore al 5% è prossima al 50%).

In particolare, l’allocazione permette di incrementare l’esposizione del portafoglio verso le classi illiquide, prevalentemente investimenti reali italiani (aumentando la correlazione con la crescita del paese) e le infrastrutture riducendo, rispetto all’attuale AAS, l’esposizione verso le classi azionarie (ad eccezione dell’Italia). Il maggior profilo di rischio della Proposta 4 espone l’Ente, negli scenari più avversi(5°percentile), a registrare un saldo gestionale medio a mercato leggermente negativo più contenuto (-23 milioni), comunque, di quello atteso con l’attuale AAS (-44 milioni).

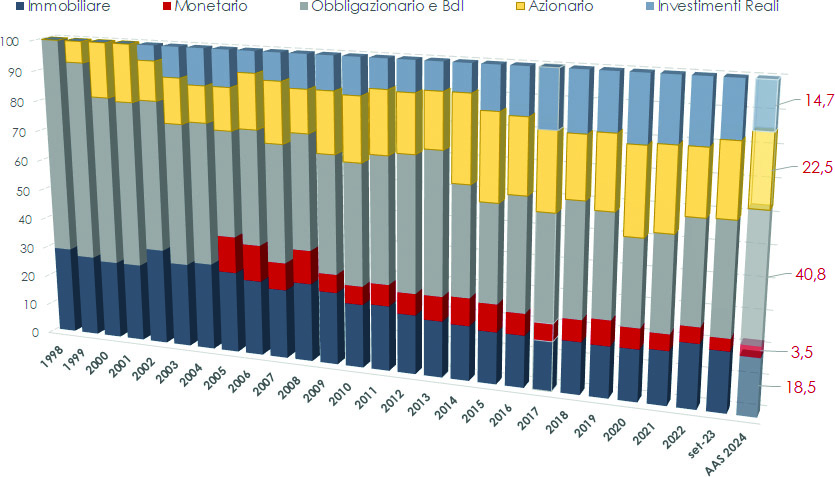

(*) La Macro-classe Obbligazionaria è stata ridenominata dal 2024 Obbligazionario e BdI a seguito dello spostamento della partecipazione di Banca d’Italia al suo interno.

(**) La Macro-classe Ritorno Assoluto e Investimenti Reali è stata ridenominata dal 2024 solo Investimenti Reali a seguito dell’azzeramento del peso strategico per gli investimenti sul ritorno assoluto.

Inoltre, la rotazione del portafoglio necessaria per allineare l’attuale composizione all’AAS 2024 risulta inferiore rispetto alle altre proposte, con ovvi benefici in termini di costi.

Nella AAS 2024 sono state apportate alcune modifiche all’elenco delle classi di investimento, in particolare: Investimenti Reali Italia (IRI) e Banca d’Italia (BdI). Infatti, data la diversa natura della partecipazione in Banca d’Italia, sia in termini di profilo di rischio che di legame con l’economia reale, a partire dal prossimo anno la partecipazione non è più inclusa in IRI ma con una sua classe di investimento ad hoc.

La composizione ed i relativi limiti agli investimenti deliberati sono variati leggermente rispetto all’anno precedente e sono:

• Monetario 3,5% dell’intero patrimonio;

• Obbligazioni e Banca d’Italia 40,3% dell’intero patrimonio:

– con possibilità di investimento in titoli obbligazionari definiti High Yield nella misura massima del 7% del patrimonio di Inarcassa;

– per gli investimenti in High Yield tramite O.I.C.R. o mandati di gestione; possibilità di investimento anche in obbligazioni con rating inferiore a “B”;

– limite di investimento in High Yield non applicato ai titoli di Stato Italia in caso di downgrading sotto “BBB”;

– per gli investimenti nel comparto “obbligazioni Mercati Emergenti” possibilità d’investimento in obbligazioni governative o assimilabili di Paesi Emergenti nella misura massima del 4% del patrimonio dell’Ente.

• Azioni 21% dell’intero patrimonio: – con possibilità di investimento, nella misura massima del 5% del patrimonio di Inarcassa, in mercati appartenenti alla categoria “Paesi Emergenti”.

• Investimenti reali 16,2% dell’intero patrimonio;

• Immobiliare 19% dell’intero patrimonio.

È confermata l’esposizione valutaria, al netto delle coperture, entro il 30% del patrimonio. Rispetto alla precedente AAS si evidenzia una riduzione della componente obbligazionaria (-0,5%) e azionaria (-1,5%). Aumenta, invece, l’allocazione nella classe Investimenti Reali (+1,5%) e nell’immobiliare (+0,5%). Rimane invariata la percentuale allocata nel monetario.

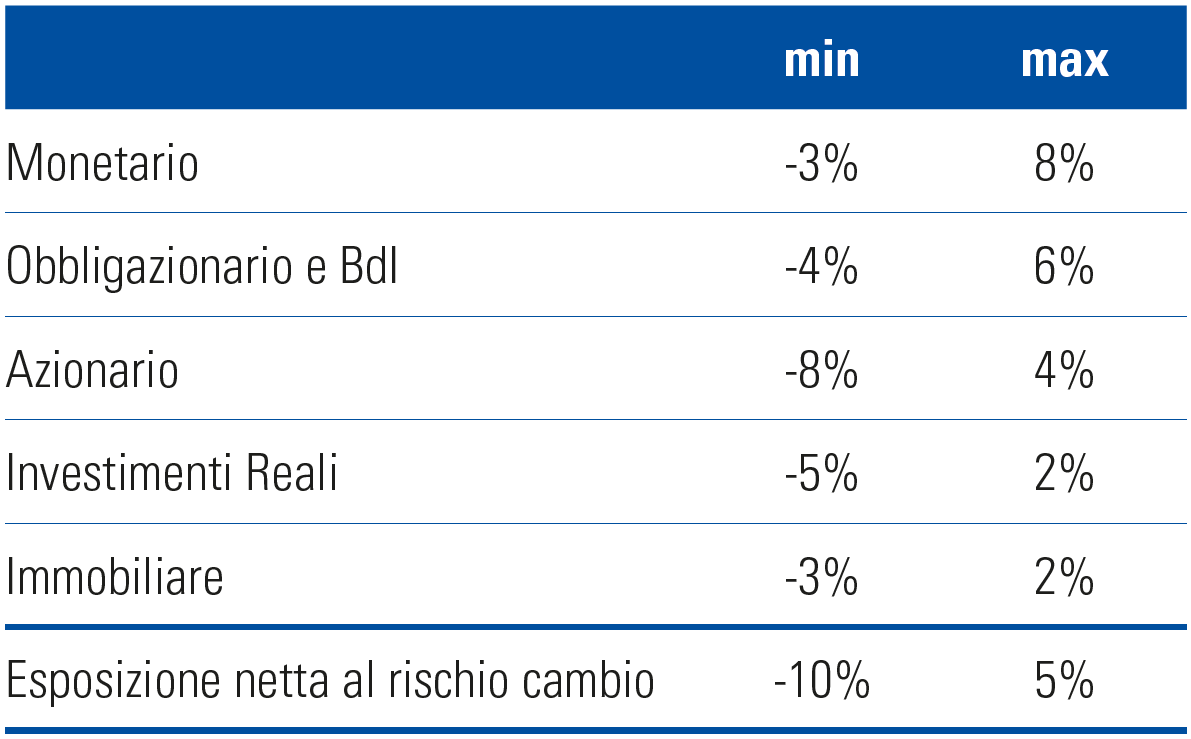

Al fine di stabilizzare il profilo rendimento-rischio atteso si conferma l’opportunità di identificare delle bande di oscillazione delle esposizioni (a livello di macro-classi). Nella tabella in basso vengono indicate le bande di oscillazione per ciascuna macro-classe, «asimmetriche» per tenere diversamente conto del livello di rischiosità di ciascuna classe di investimento. Si vuole pertanto, in logica puramente cautelativa, confermare una maggiore possibilità di sotto ponderazione delle classi maggiormente rischiose ricorrendo, conseguentemente, alla possibilità di sovra ponderare quelle meno rischiose. Sono poi previste delle bande di oscillazione sull’esposizione valutaria per consentire di sovra/ sottopesare l’esposizione al rischio cambio, in funzione sia delle attese di mercato sia della relazione tra costi di copertura e riduzione del rischio.

Nella combinazione ottimale delle risorse disponibili, Inarcassa ha scelto di integrare il tema della sostenibilità non solo tramite l’incorporazione di elementi ESG nelle decisioni di investimento, ma anche in termini di gestione del rischio. Nel corso del 2021 è stata ufficializzata la politica di sostenibilità dell’Ente per gli investimenti finanziari, che si aggiunge al documento sulla politica di investimento sottoposto regolarmente alla revisione annuale da parte della Covip.

In fase di definizione dell’AAS si è tenuto conto di due indicatori quali l’ESG Quality e la Carbon Intensity. Inoltre, per ciascuna allocazione proposta, è stata calcolata la percentuale di titoli che perseguono gli obiettivi SDGs individuati dalla Politica di Sostenibilità Inarcassa. Gli score utilizzati sono stati forniti ad Inarcassa da Nummus.info, l’advisor ESG selezionato da Inarcassa, con le seguenti coperture:

• ESG Quality Score4: tutte le classi liquide ed illiquide ad eccezione della liquidità;

• Carbon Intensity5: tutte le classi liquide ad eccezione della liquidità e del governativo;

• SDGs6: tutte le classi liquide ad eccezione della liquidità, del governativo e degli alternativi.

Si precisa che in continuità con quanto fatto gli scorsi anni le allocazioni sono state definite utilizzando indici tradizionali e non ESG.

4. I punteggi di qualità ESG (da 0,0 a 10,0) sono calcolati utilizzando i rating MSCI ESG e rating governativi ESG a livello di emittente. Solo i titoli (e i fondi) nella copertura MSCI vengono utilizzati per calcolare i punteggi del portafoglio. Se solo un sottoinsieme delle posizioni in portafoglio è coperto, i pesi vengono riaggiustati per raggiungere il 100%.

5. La misura Carbon Intensity definisce l’impronta di carbonio, “carbon footprint”, del portafoglio come le emissioni di carbonio di un portafoglio per milione di dollari investiti.

6. Sustainable Development Goals - 17 Obiettivi per lo Sviluppo Sostenibile, specificati in 169 target, da raggiungere entro il 2030.

In tema di strumenti ESG in portafoglio, il comparto azionario è, ad oggi, investito in strumenti sostenibili, dotati di label ESG/SRI per il 90%, ed include i titoli azionari italiani con rating Nummus (MSCI ESG) superiore o uguale ad A; si evidenzia che sono incluse nel calcolo le aziende presenti nel portafoglio azionario Italia le quali presentano una varietà di strategie per ridurre le emissioni, inclusa la definizione di obiettivi di riduzione, l’utilizzo di fonti energetiche più pulite e la gestione del consumo energetico. Tra il primo e secondo trimestre del 2023 sono entrati a far parte del portafoglio titoli Azionario Italia due nuove società quotate: BPER Banca sottoscritta nel mese di aprile per 25 mln di euro e Poste Italiane a giugno 2023 per un controvalore di 30 mln di euro. Il comparto obbligazionario corporate presenta una allocazione sostenibile intorno all’85%, permane una minore componente tradizionale di obbligazioni dirette e di fondi high yield. Rispetto alla porzione di portafoglio dedicata agli investimenti governativi, attualmente poco meno del 30% è allocato in soluzioni sostenibili, la stessa è caratterizzata da una corposa componente investita in titoli di stato Italia che includono le due emissioni Green dello Stato sottoscritte e poi successivamente incrementate. È inclusa nella componente sostenibile anche una emissione francese legata all’inflazione per un totale investito sui tre titoli pari a 270 €/mln.

Nel corso del 2023 sono stati deliberati investimenti per 8 nuove emissioni di debito sostenibile, nello specifico 1 Social Bond (Invitalia); 3 Sustainability linked Bond (ENI; Autostrade; Aeroporti di Roma) e 4 Green Bond (A2A; Banco BPM; Alperia; Ferrovie dello Stato). Alperia è una emissione “green”, i cui proventi verranno utilizzati per progetti connessi a Renewable Energy, Energy Efficiency e Clean Transportation. Tra gli investimenti reali, i fondi infrastrutturali presentano per il 93% una valutazione in termini di scoring ESG superiore o uguale alla singola A, mentre per il solo private equity la percentuale si riduce a circa il 68% per effetto di strumenti con vintage poco recente. Riguardo alla componente investita in fondi di private debt oltre il 70% di strumenti presenta un rating uguale o superiore ad A. Nel portafoglio domestico real estate sono inclusi 10 strumenti categorizzati come art. 8 ai sensi della SFDR, per un ammontare impegnato di circa 180 €/mln (commitment) e 1 strumento art. 9 SFDR (City Regeneration Fund) , mentre nel portafoglio real estate globale sono presenti un totale di 21 strumenti di cui 8 categorizzati come art. 8 ai sensi della SFDR; complessivamente il portafoglio globale presenta però valutazioni con rating uguale o superiore ad A per circa l’80%. Il giudizio complessivo del portafoglio in termini di rating ESG, pari ad AA (ESG Quality Score pari a 7.5/10), è stato raggiunto ponderando lo scoring della parte liquida e illiquida con i rispettivi pesi di portafoglio. In termini di distribuzione dei rating ESG il valore è classificato come leader (rating AA) in aumento rispetto al trimestre precedente. In particolare, la valutazione complessiva è migliorata rispetto allo scorso anno beneficiando di un upgrade del portafoglio illiquido che è passato da una valutazione A a AA. Il 35% degli strumenti analizzati del patrimonio è valutato come Leader, mentre il 60% è nella fascia Average con un 23% di scoring pari ad A.

Rispetto all’ESG quality score complessivo (7,5/10) il peso della componente Governance (G) supera il 38%, intorno al 34% il contributo della S (Social), mentre il fattore Ambientale pesa al momento circa il 27%. ■

tra quelli più cercati