Rapporto OCSE sulle pensioni

In un precedente articolo (Inarcassa n. 1/2022) sono stati illustrati i principali risultati del Rapporto OCSE sulle pensioni (Pensions at a Glance, dicembre 2021). L’articolo ha in particolare esaminato il tema, in chiave comparata, della sostenibilità finanziaria dei regimi previdenziali, ricavando alcune implicazioni per il sistema italiano e quello di Inarcassa. Una delle implicazioni di maggior rilievo è che bassa crescita dell’economia italiana negli ultimi 20 anni e revisione al ribasso del potenziale di crescita determinano un peggioramento della sostenibilità finanziaria e dell’adeguatezza delle pensioni.

Questo articolo esamina l’altro aspetto fondamentale dei sistemi previdenziali, ossia il tema della sostenibilità sociale e dell’adeguatezza delle prestazioni. Il tema assume oggi un’importanza ancora maggiore per alcuni processi in atto in tutte le principali economie: le profonde riforme dei sistemi previdenziali che hanno rivisto al ribasso le promesse pensionistiche future (a garanzia dell’equilibrio finanziario), i cambiamenti del mercato del lavoro verso una maggiore flessibilità e precarietà, i rischi di natura economico-finanziaria. Tutti questi aspetti determineranno pensioni di importo più basso soprattutto per le nuove generazioni, ponendo in questo modo anche problemi di equità intergenerazionale. L’OCSE sviluppa alcune analisi sull’adeguatezza delle prestazioni, prendendo a riferimento il Tasso di sostituzione. Il lavoro coinvolge un numero elevato di paesi e adotta, inevitabilmente, una serie di semplificazioni che, almeno in alcuni casi, rendono i risultati poco significativi; per l’Italia, ad es., le figure tipo individuate per esemplificare carriere sia “piene” sia “discontinue” si basano su un’anzianità contributiva molto più elevata degli altri paesi europei, con il risultato di “gonfiare” i Tassi di sostituzione (paragrafo 1).

Il MEF considera, invece, figure tipo più rappresentative; evidenzia di conseguenza una riduzione dei tassi di sostituzione nel passaggio al metodo contributivo, anche se il calo della pensione è in parte compensato da età al pensionamento più elevate (paragrafo 2). Prospettive di crescita economica più basse, come già sperimentato nell’ultimo decennio, hanno effetti negativi sugli importi di pensione e dunque sull’adeguatezza delle prestazioni (paragrafo 2.1). Per quanto riguarda Inarcassa, le analisi hanno preso in esame il livello della pensione futura e non solo il Tasso di sostituzione, che, a volte, può “nascondere” livelli di pensione molto bassi; sono infine presentate delle analisi di sensitività per tener conto di diversi scenari di crescita dei redditi (paragrafo 3).

1. Tassi di sostituzione: l’analisi comparata dell’OCSE

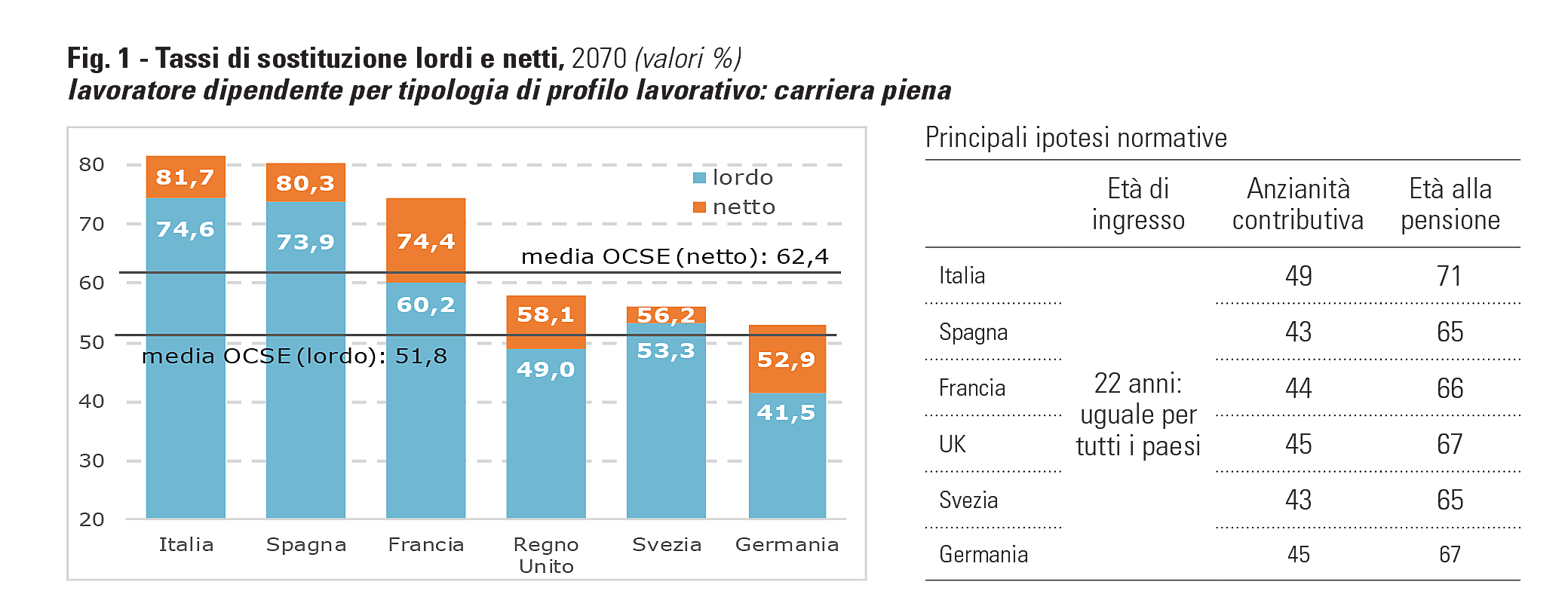

Le analisi sull’adeguatezza delle prestazioni del Rapporto si basano sul tasso di sostituzione (rapporto tra 1a rata di pensione e ultima retribuzione/reddito da lavoro), al lordo e al netto del prelievo fiscale e contributivo per dar conto del reddito effettivamente disponibile nella fase di quiescenza.

La figura tipo “base”, individuata per tutti i paesi esaminati, è quella di un lavoratore dipendente in “entrata” nel mercato del lavoro a 22 anni e in “uscita” per pensionamento al raggiungimento del requisito di età ordinario vigente nei vari paesi.

Si tratta di una semplificazione ai fini dell’analisi comparata tra tutti i paesi OCSE, che non può tener conto, inevitabilmente, delle diverse situazioni lavorative. Lo scenario preso a riferimento sembra tuttavia ottimistico; è poco rappresentativo dei profili di carriera presenti sul mercato del lavoro, almeno quel lo italiano, e anche delle categorie con istruzione universitaria, che si affacciano al lavoro qualche anno più tardi. In questo scenario, caratterizzato da posizioni lavorative “forti”, cioè con carriera continuativa senza interruzioni, nella media dei paesi OCSE il tasso di sostituzione lordo è stimato intorno al 52%; quello netto salirebbe al 62,4%.

Quanto al tasso netto, il quadro si presenta piuttosto differenziato anche per la variabilità dei regimi di imposizione adottati dai vari paesi, che prevedono trattamenti fiscali più o meno agevolati sulle pensioni. Nel contesto europeo, ad esempio, la Germania si contraddistingue per un favorevole prelievo fiscale sulle pensioni, mentre quello italiano è uno tra i più penalizzanti. Per Germania, Svezia e Regno Unito, il tasso di sostituzione netto è stimato inferiore al 60%, mentre la Francia si posizionerebbe su livelli superiori, vicini al 75% (cfr. fig. 1). Italia e Spagna si contraddistinguono per i livelli più elevati, pari a poco più dell’80%.

Per l’Italia, questo dipende dall’età al pensionamento che, essendo “agganciata” alla speranza di vita, dovrebbe arrivare a 71 anni, a fronte di un’età di 66 anni per Francia, 67 per Germania e Regno Unito e 65 per Spagna e Svezia. In ipotesi di ingresso nel lavoro a 22 anni, come ipotizzato dall’OCSE, l’anzianità contributiva considerata per l’Italia raggiungerebbe addirittura i 49 anni.

Per il nostro paese, dunque, la figura tipo considerata appare poco significativa. Per un lavoratore con un’età di ingresso a 22 anni, sarebbe stato opportuno sviluppare anche un esempio di pensione anticipata al raggiungimento del solo requisito di anzianità, pari, attualmente, a circa 42 anni e nel 2070 a 46; l’adozione di questa ipotesi renderebbe possibile il pensionamento a 68 anni, in luogo di 71. Considerando a regime un’anzianità in linea con gli altri paesi (44- 45), il tasso di sostituzione netto dell’Italia si ridurrebbe a circa il 73%, contro l’81,7% stimato dall’OCSE (ipotizzando un’anzianità di 49 anni).

Più in generale, non vi è uno specifico riferimento alla realtà italiana, che vede un ingresso “ritardato” nel mercato del lavoro, soprattutto per le figure con un grado di istruzione universitario; l’analisi del MEF illustrata nel prossimo paragrafo esemplifica situazioni più aderenti alla situazione italiana.

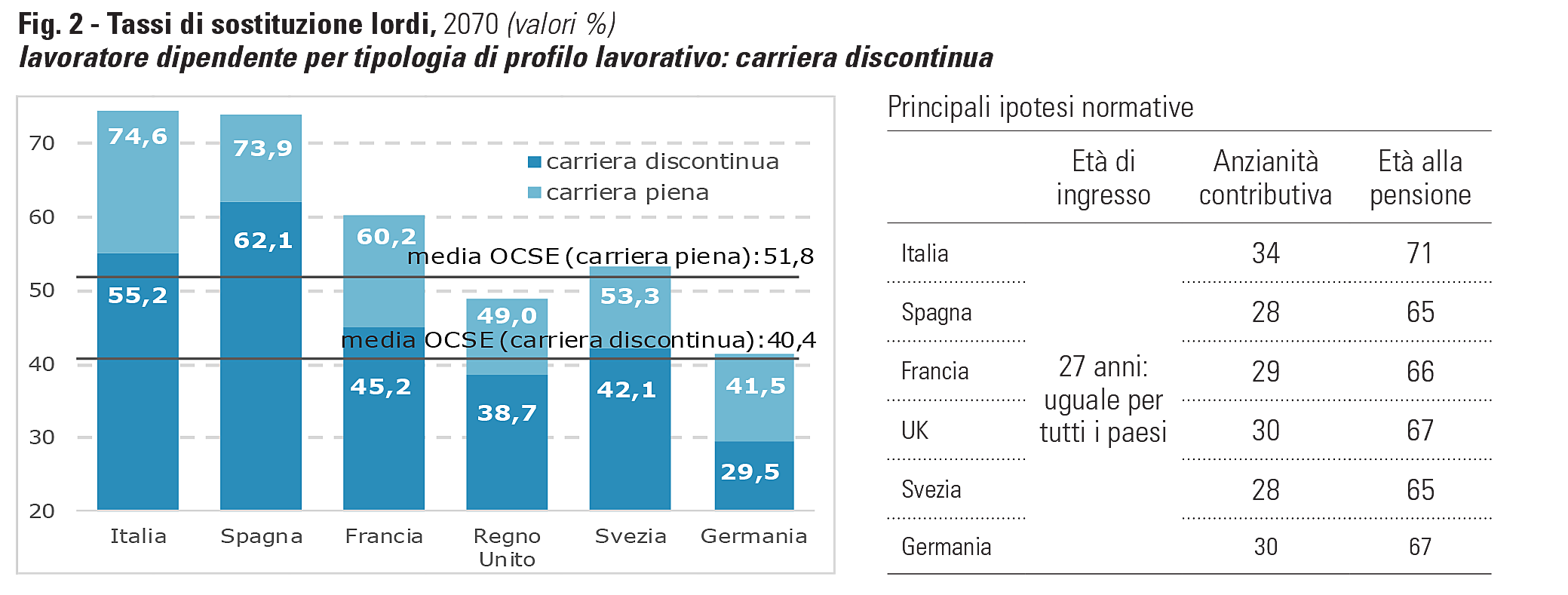

L’analisi dell’OCSE prende in considerazione anche carriere lavorative “discontinue”, con inizio dell’attività lavorativa intorno ai 27 anni e periodi di disoccupazione fino ad un massimo di 10 anni; il tasso di sostituzione lordo si riduce in modo considerevole: al 62% per la Spagna, al 55% per l’Italia e a livelli inferiori al 45% per gli altri paesi (fig. 2).

Anche in questo caso, tuttavia, l’anzianità ipotizzata per l’Italia è superiore (34 anni) a quella degli altri paesi europei (30 anni circa); questo scenario sembra dunque poco rappresentativo di una carriera “discontinua” per il nostro paese, in cui il mercato del lavoro è meno “inclusivo” rispetto alle principali economie europee.

Per quanto riguarda il lavoro autonomo, lo studio evidenzia una situazione pensionistica più penalizzante. Gli autonomi sono infatti caratterizzati, in genere, da un prelievo contributivo inferiore rispetto ai lavoratori dipendenti, per la presenza di aliquote più basse o di contributi in misura fissa (flat-rate), con conseguente importo di pensione più contenuto.

A parità di anzianità e reddito, le stime OCSE evidenziano che la pensione di un lavoratore autonomo, in rapporto a quella di un dipendente, sarebbe pari al 75% nella media OCSE e in Italia, all’80% in Francia e intorno al 45% in Germania, Regno Unito e Spagna. Queste differenze riflettono i diversi assetti normativi vigenti nei vari paesi.

2. Un approfondimento sui Tassi di sostituzione in Italia

L’analisi dell’OCSE, come illustrato nel precedente paragrafo, adotta una serie di semplificazioni che rende i confronti poco significativi.

Le figure tipo delineate per l’Italia descrivono percorsi professionali poco rappresentativi; ipotizzano, in particolare, un mercato del lavoro efficiente e inclusivo, come in altri Paesi europei, quando l’Italia si trova, invece, agli ultimi posti per tasso di occupazione dei giovani, delle donne e dei lavoratori più anziani.

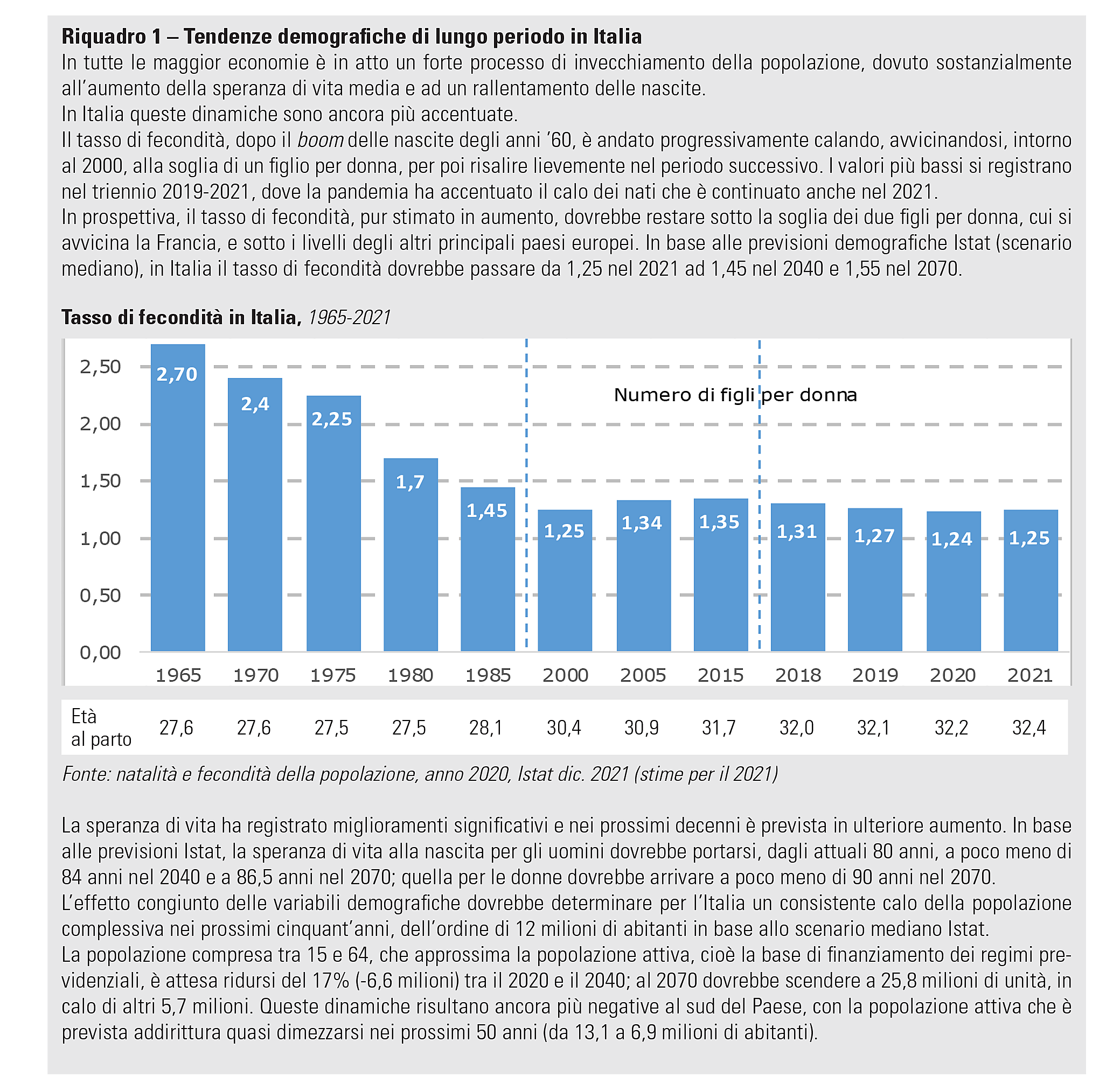

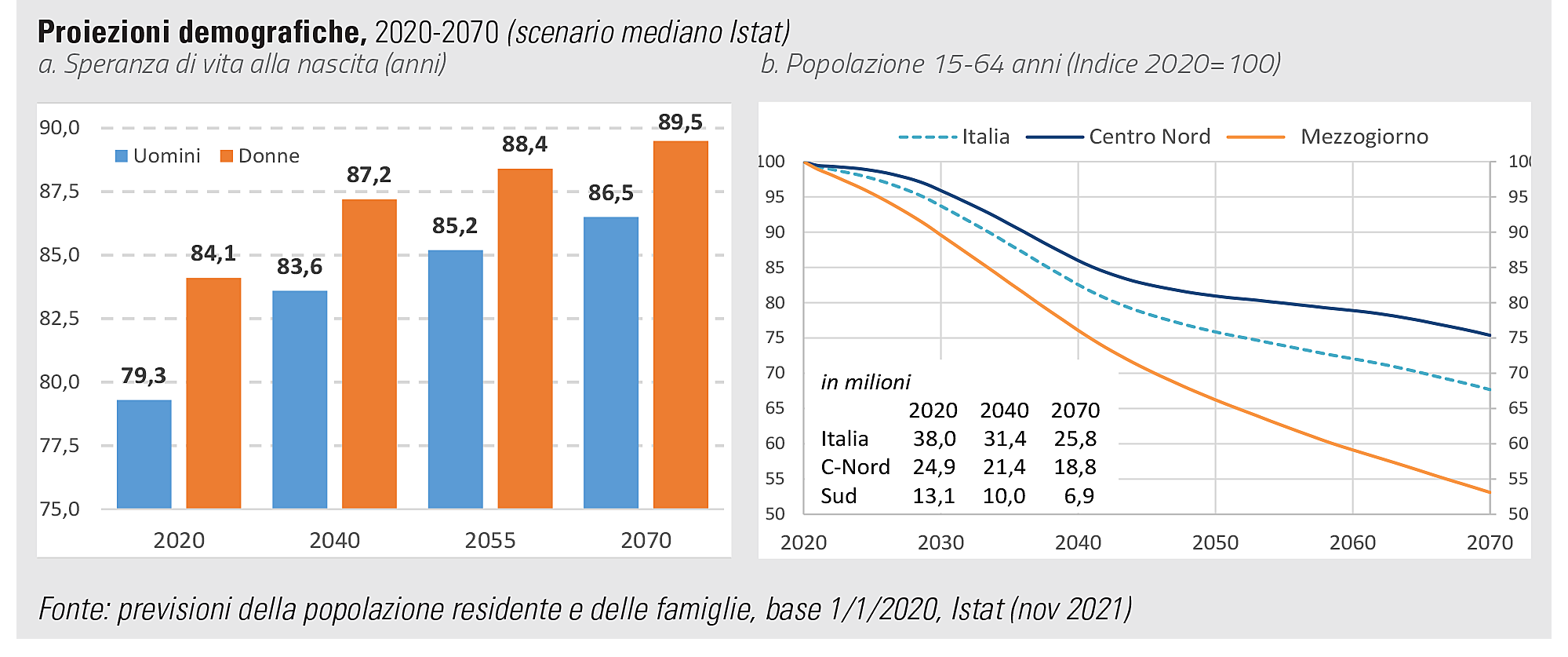

La situazione dell’Italia va soprattutto inquadrata alla luce di almeno quattro fattori che interagiscono tra loro: i) la Riforma contributiva del 1995, che ha rivisto al ribasso le promesse pensionistiche dei giovani; ii) il funzionamento del mercato del lavoro, che è sempre più caratterizzato da precarietà e variabilità dei redditi; iii) i rischi di natura economico- finanziaria, che sono legati a prospettive di crescita economica più basse rispetto agli anni ‘90; iv) i rischi demografici, che derivano dal processo di invecchiamento della popolazione, caratterizzato da aumenti attesi della speranza di vita media a fronte di bassi tassi di fecondità (cfr. Riquadro 1).

Con il passaggio al metodo contributivo, alcuni rischi sono stati posti, almeno in parte, a carico del singolo pensionato:

- il rischio economico è in capo al pensionato, in quanto il tasso di capitalizzazione dei montanti contributivi individuali è pari alla variazione media quinquennale del Pil. Questo aspetto viene approfondito nel paragrafo 2.1;

- anche il rischio demografico viene “scaricato” sul pensionato, mediante l’aggiornamento dei Coefficienti di trasformazione (per la conversione del montante contributivo in rendita pensionistica) che sono costruiti in base all’aspettativa di vita media della popolazione di riferimento; al crescere della speranza di vita, che dovrebbe registrare miglioramenti significativi nei prossimi decenni (cfr. Riquadro 1), i Coefficienti si riducono e di conseguenza, a parità di età, anche gli importi di pensione.

L’applicazione graduale del metodo di calcolo contributivo e la revisione periodica dei Coefficienti di trasformazione determinano, dunque, a parità di età al pensionamento, una riduzione della prestazione. Il fenomeno, tuttavia, si coglie meno in un contesto normativo, come quello italiano, in cui i requisiti di accesso alla pensione aumentano, essendo “agganciati” alla speranza di vita media: in questo caso, l’età pensionabile più elevata determinerà, per carriere continue, una più elevata anzianità contributiva e l’applicazione di Coefficienti di trasformazione meno penalizzanti che attenuano la riduzione della pensione.

Il calo della prestazione sarebbe infatti più accentuato in assenza di aumento dei requisiti di accesso alla pensione.

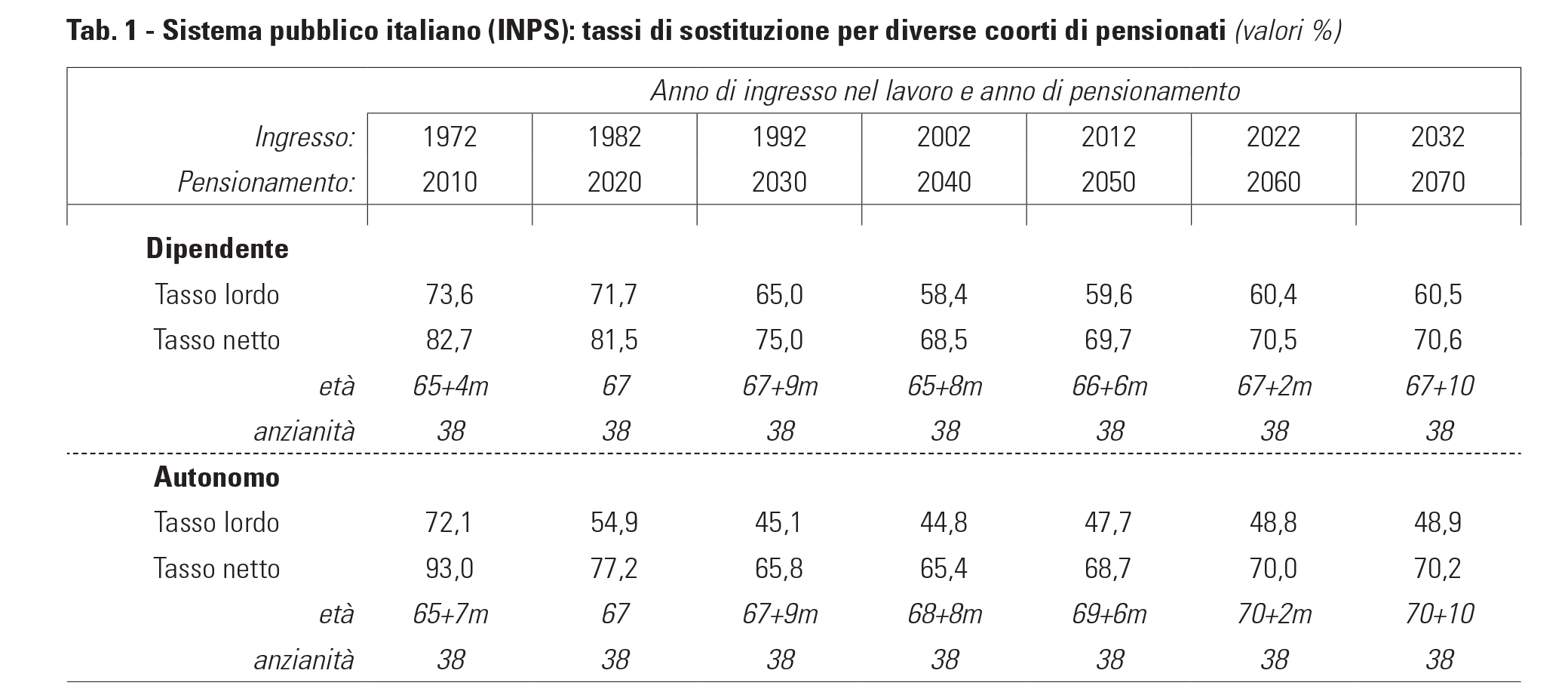

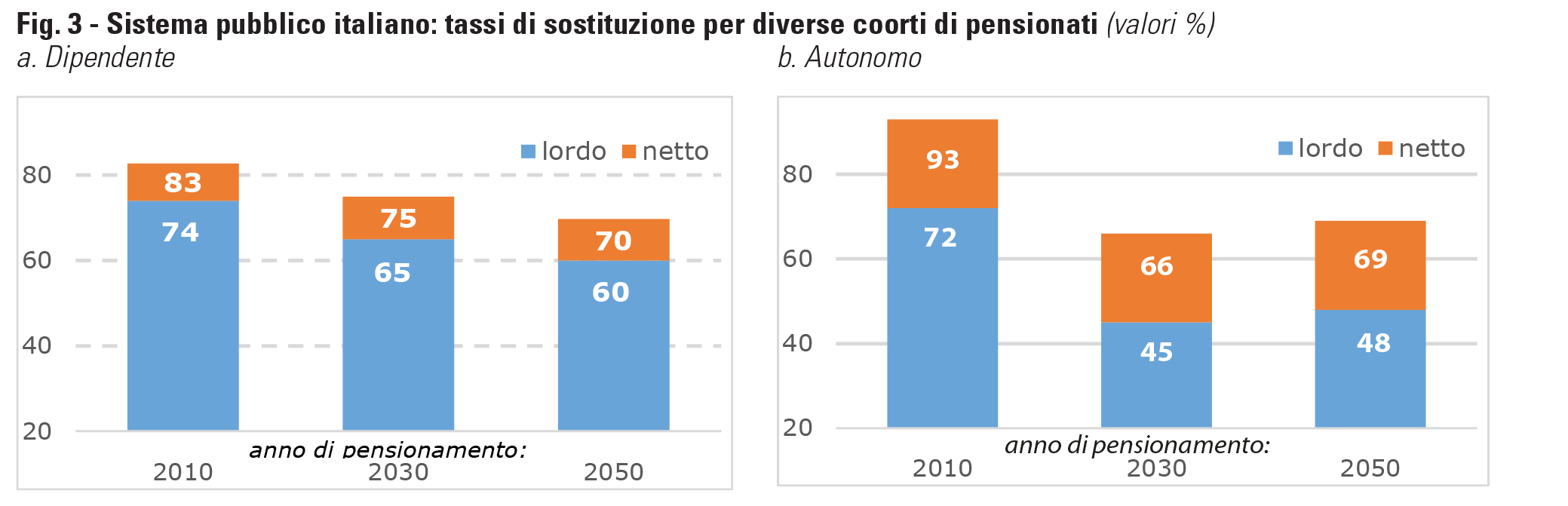

Per esaminare l’impatto delle riforme pensionistiche sul Tasso di sostituzione delle diverse coorti di pensionati (2010-2070), il MEF (“Tendenze di medio-lungo periodo del sistema pensionistico”, Rapporto n.22, Nota di aggiornamento, dic 2021) ha elaborato uno “scenario base” per i dipendenti e gli autonomi iscritti all’Inps: l’età pensionabile è quella via via vigente nei vari anni, mentre l’anzianità contributiva è di 38 anni per tutte le figure tipo, per omogeneità di raffronto.

Più in particolare, per i lavoratori con pensione interamente contributiva (dal 2040), l’analisi adotta età pensionabili diverse per le due categorie: i) dipendenti: viene considerato il requisito minimo di 64 anni (adeguato alla speranza di vita), inferiore di 3 anni a quello attuale di 67 anni (previsto nel regime misto o pro-rata e anch’esso adeguato alla speranza di vita). Questo canale è subordinato alla maturazione di un importo di pensione di almeno 2,8 volte l’assegno sociale (1.309 euro mensili nel 2022). Per un dipendente, a parità di anzianità (38 anni), il tasso di sostituzione netto dovrebbe passare dall’attuale 82% (ingresso nel lavoro nel 1982) a circa il 70% a partire dal 2040 (cfr. tab. 1 e fig. 3); ii) autonomi: in questo caso il riferimento è, invece, al requisito attuale dei 67 anni (adeguati alla speranza di vita), in luogo dei 64, in quanto per il lavoro autonomo è più difficile rispettare la “condizione di importo” (2,8 volte l’assegno sociale), a causa sostanzialmente della più bassa aliquota contributiva che dà luogo, con il metodo contributivo, a importi di pensione più contenuti. In questo quadro di ipotesi, il tasso di sostituzione netto è diminuito dal 93% del 2010 (ingresso nel lavoro nel 1972) al 77% per la coorte di pensionati del 2020 (ingresso nel 1982); in prospettiva, dovrebbe scendere al 65,4% nel 2040 (cfr. tab. 1 e fig. 3). Il calo è più consistente rispetto ai dipendenti perché, appunto, la pensione contributiva “riflette” un’aliquota contributiva più bassa (24% contro il 33% dei dipendenti). Il tasso netto degli autonomi dovrebbe risalire dal 65,4% nel 2040 al 70% nel 2060, per effetto, nel metodo interamente contributivo, della più elevata età pensionabile “agganciata” alla speranza di vita (quasi 71 anni nel 2070 contro poco meno di 69 anni nel 2040).

Dal confronto tra dipendenti e autonomi, emerge che a regime i tassi di sostituzione netti sono simili, entrambi dell’ordine del 70%, per il diverso prelievo contributivo sul reddito da lavoro[1]. Tuttavia, come illustrato in precedenza, l’importo della pensione di un autonomo, a parità di carriera e delle altre ipotesi, sarà inferiore a quella maturata da un dipendente, a causa del livello più basso di aliquota contributiva (24% contro il 33%).

In presenza di un mercato del lavoro flessibile, caratterizzato da posizioni “meno forti” con carriere discontinue e interruzioni, potrebbe risultare difficile raggiungere anzianità contributive “piene” (di 40 anni o più), con conseguenze negative sul Tasso di sostituzione e l’adeguatezza della prestazione. In Italia, inoltre, il fenomeno della povertà lavorativa è piuttosto diffuso e più marcato rispetto agli altri principali Paesi europei, come viene anche evidenziato nel recente Rapporto Inps (luglio 2022).

In sostanza, l’adeguatezza non è determinata solo dagli assetti del sistema pensionistico, ma anche (e soprattutto) dal buon funzionamento del mercato del lavoro. Politiche previdenziali di aumento dell’età pensionabile, condivisibili in società che invecchiano, vanno però accompagnate da politiche attive del lavoro, volte a favorire l’occupazione e la permanenza in attività dei lavoratori più anziani.

[1]. In termini lordi, il tasso di sostituzione di un autonomo sarà più basso per la presenza di un’aliquota contributiva inferiore; il tasso netto, tuttavia, sarà pressoché uguale a quello del dipendente, a causa del minor prelievo contributivo a carico del lavoratore dipendente (9,19%) rispetto a quello dell’autonomo (24%), che riduce in maggior misura il reddito posto a denominatore del Tasso di sostituzione.

2.1 Crescita economica e impatto sull’adeguatezza delle pensioni

Shock macroeconomici e prospettive di crescita più basse hanno effetti molto negativi sulla sostenibilità dei sistemi previdenziali; determinano soprattutto un peggioramento dell’adeguatezza delle prestazioni, in particolare nel calcolo contributivo della pensione.

Nel sistema pubblico, il Pil rappresenta infatti il parametro adottato per la rivalutazione dei montanti contributivi individuali, che a fine carriera lavorativa sono trasformati in rendita mediante l’applicazione dei Coefficienti di trasformazione.

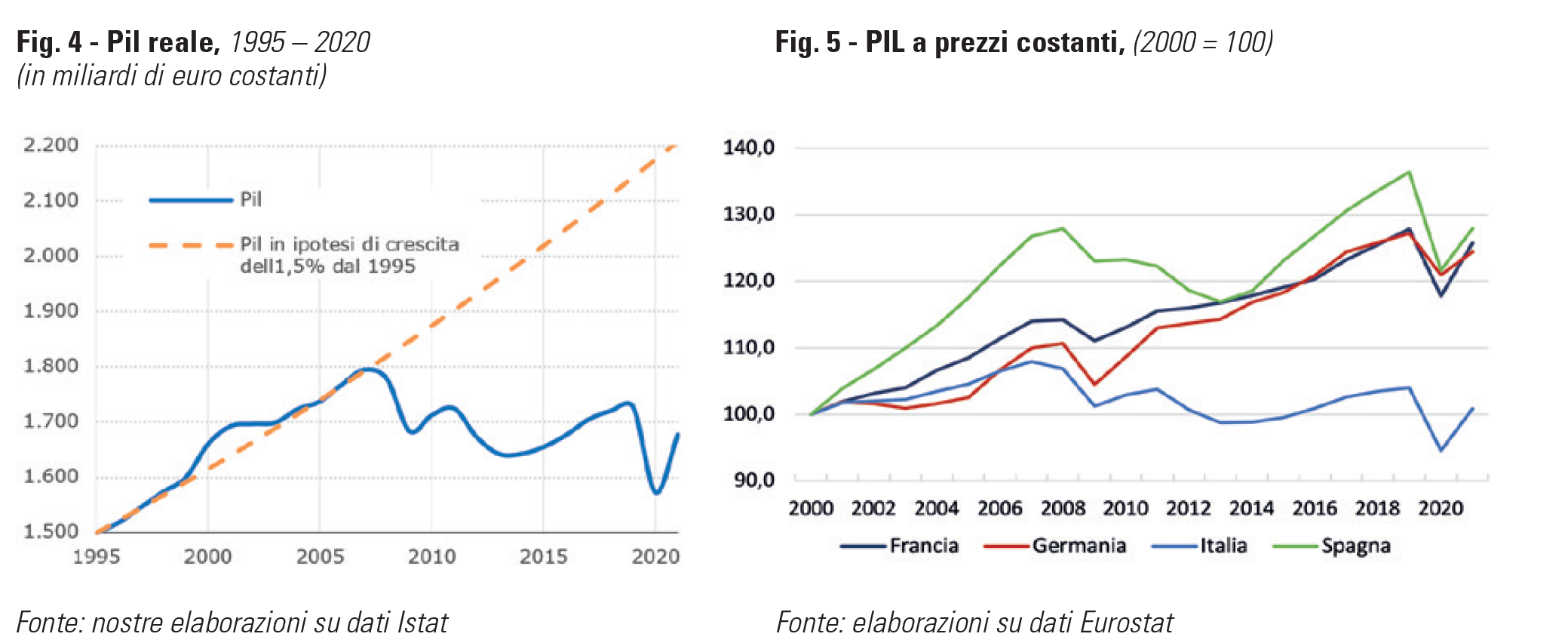

La Riforma Dini (L. 335/1995) si basava su previsioni di crescita di lungo periodo del Pil (e dunque di rivalutazione dei montanti) dell’1,5% reale. Come illustrato nel precedente numero della Rivista (Rapporto OCSE parte 1, Rivista n. 1/2022), queste previsioni si sono rivelate ottimistiche: i) dal 2000 al 2010, l’economia italiana ha sperimentato una crescita dello 0,3% in media annua; ii) dal 2011 al 2020 il Pil si è ridotto in termini reali (-0,8% in media annua); iii) dal 2000 al 2021, la crescita media annua è stata quindi di appena lo 0,1%.

L’andamento del Pil, in questo modo, si è progressivamente allontanato dal sentiero di crescita benchmark dell’1,5% reale annuo (fig. 4); si è al contempo allargato il divario di crescita con gli altri Paesi (fig. 5).

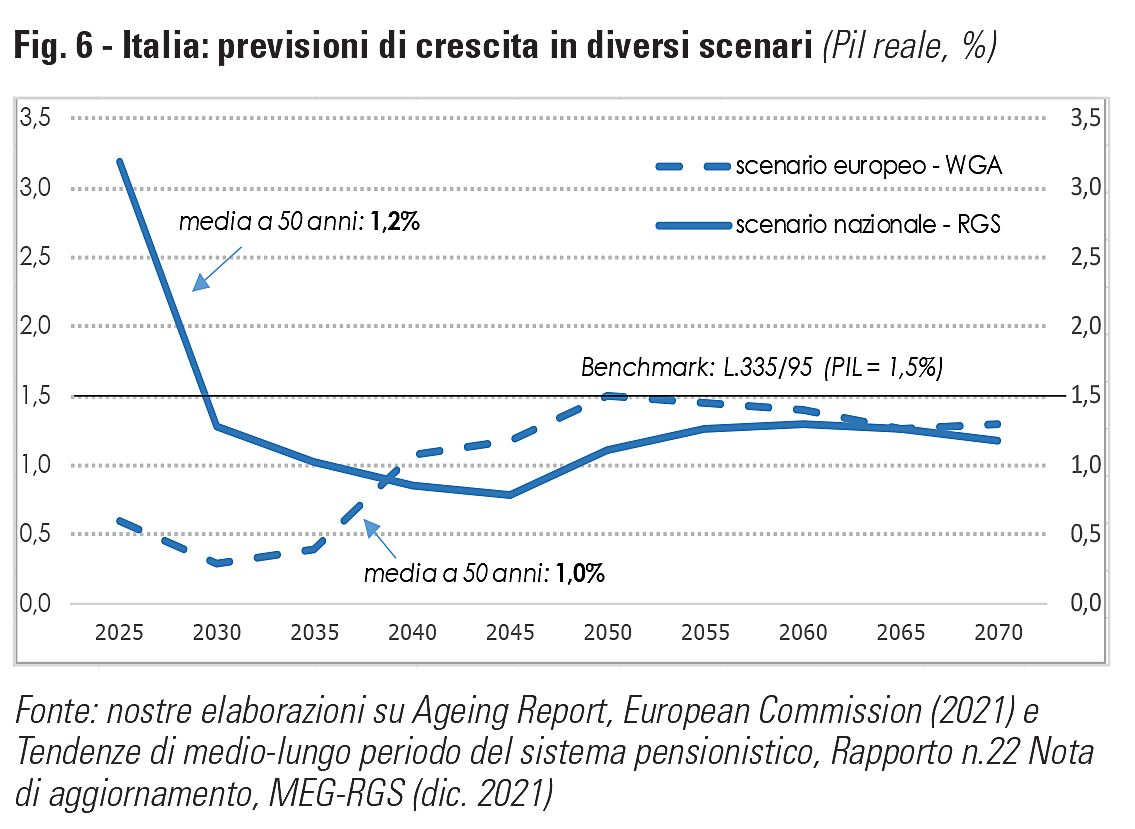

Queste dinamiche, insieme al crollo della popolazione atteso dal 2030, hanno portato a rivedere sensibilmente al ribasso il potenziale di crescita di lungo periodo dell’economia italiana (fig. 6):

- nelle sue proiezioni della spesa per pensioni del sistema previdenziale pubblico, il MEF-RGS riduce quindi la crescita di lungo periodo del Pil all’1,2%, ipotesi che le Casse devono adottare nei loro Bilanci tecnici, rispetto al benchmark dell’1,5%;

- nelle previsioni del Working Group on Ageing (WGA) della Commissione Europea, la crescita è inferiore (1%), per ipotesi meno favorevoli sulla produttività di lungo periodo della nostra economia.

La revisione al ribasso delle prospettive di crescita è destinata a influenzare negativamente gli importi delle pensioni future: un trend di crescita più contenuto del Pil, e dunque un tasso di capitalizzazione più basso per un arco temporale di lungo periodo, avrà infatti un impatto negativo significativo sui montanti contributivi e quindi sulle pensioni.

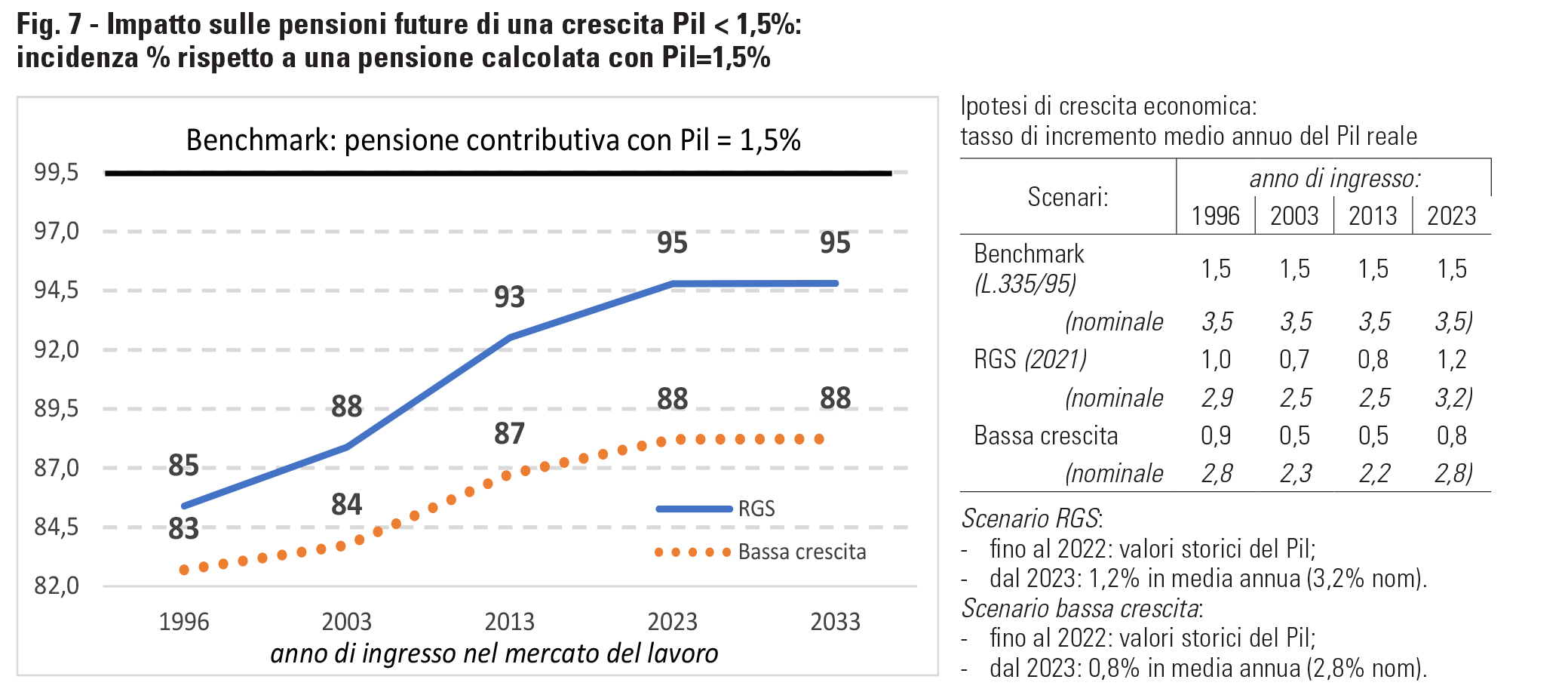

Gli importi delle pensioni future sono stati calcolati in base a due scenari di Pil: i) quello RGS, che ipotizza una crescita media annua di lungo periodo dell’1,2% reale (3,2% nominale); ii) uno scenario di bassa crescita, con una variazione media annua del Pil dello 0,8% reale (2,8% nominale).

In realtà, le recenti previsioni di primavera 2022 della Commissione Europea stimano la crescita del prodotto potenziale a medio termine dell’Italia allo 0,4% annuo, al netto dell’impatto delle Riforme inserite nel PNRR.

In sostanza, anche se denominato “Bassa crescita”, il secondo scenario appare quello più realistico, addirittura auspicabile ricordando, come richiamato prima, la crescita quasi zero dell’economia italiana da inizio anni Duemila.

Nell’esempio a seguire si è provato a stimare l’impatto sulle future pensioni della bassa crescita registrata dell’economia italiana e di quella attesa.

Le figure tipo hanno preso in considerazione cinque diversi anni di ingresso nel mercato del lavoro (1996, 2003, 2013, 2023, 2033); la pensione, interamente contributiva, è stata calcolata in base ai tassi di capitalizzazione dei montanti contributivi ufficiali fino al 2022 (basati sui dati storici del Pil) e stimati per il periodo successivo (1,2% e 0,8% in termini reali). Le pensioni così calcolate sono state confrontate con il “benchmark” costituito da una pensione calcolata con un tasso di capitalizzazione dell’1,5% reale (3,5% nominale) per l’intera carriera lavorativa (cfr. fig. 7).

Per le generazioni successive, con ingresso nel mercato del lavoro dal 2013, la riduzione della pensione rispetto al benchmark dovrebbe essere più contenuta, dell’ordine del 5-7% nello scenario RGS e del 12% in quello di più bassa crescita, in quanto hanno sperimentato solo in parte la crisi economica dell’ultimo decennio (2010-2020). Queste figure tipo riflettono sostanzialmente le ipotesi di crescita futura del Pil, stimata, in termini reali, pari all’1,2% (scenario RGS) e allo 0,8% (scenario bassa crescita).

3. Adeguatezza delle prestazioni in Inarcassa

La Riforma del 2012 di Inarcassa ha introdotto a partire dal 2013 il metodo di calcolo contributivo delle prestazioni in base pro rata. Pur in un quadro di maggiori tutele rispetto al contributivo del sistema pubblico generale (L. 335/95), la Riforma ha rivisto al ribasso le promesse pensionistiche delle nuove generazioni.

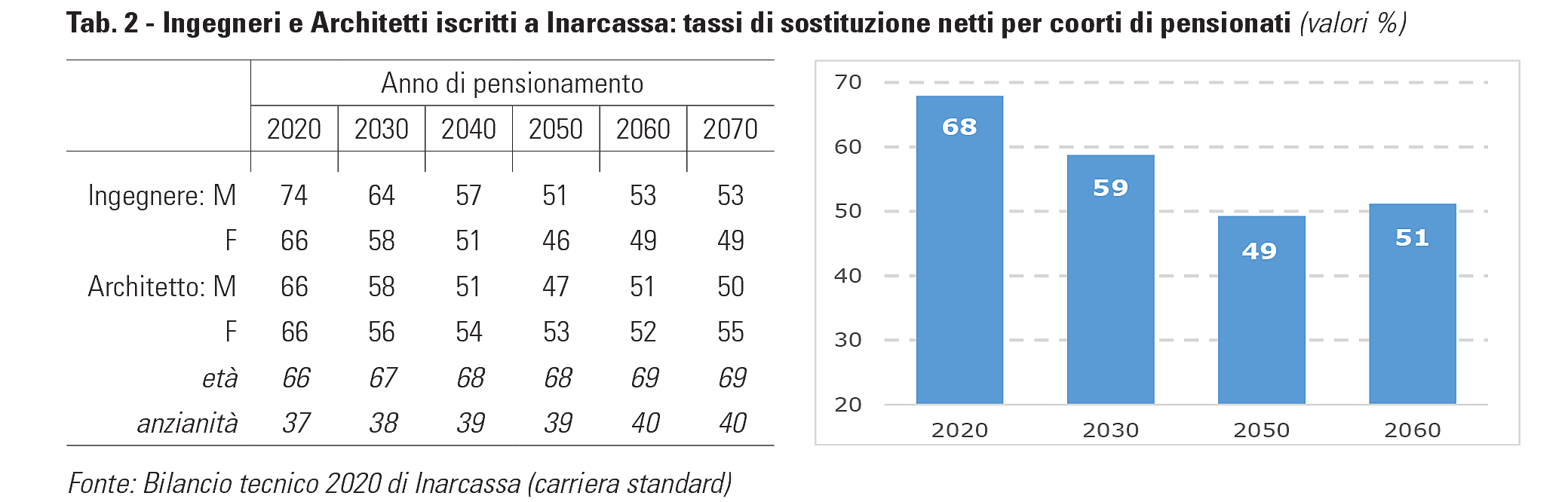

Il tasso di sostituzione netto previsto nell’ultimo Bilancio tecnico 2020 è, infatti, atteso in graduale riduzione, da livelli intorno al 68% nel 2020 al 50% circa nel 2050, quando la prestazione sarà calcolata interamente con il metodo contributivo. Nel 2060, il tasso di sostituzione netto risulta in aumento per effetto della maggiore età ed anzianità al pensionamento (cfr. tab. 2). La figura tipo considerata è quella di un Ingegnere/Architetto che inizia l’attività professionale a 30 anni e che accede al pensionamento al raggiungimento del requisito di età ordinario, requisito pari a 66 anni e 3 mesi nel 2020 e previsto in progressivo aumento, sulla base degli incrementi attesi della speranza di vita, fino a raggiungere i 69 anni nel 2060. In assenza di “buchi contributivi”, anche l’anzianità contributiva maturata al pensionamento è destinata ad aumentare nella stessa misura.

L’analisi dei soli tassi di sostituzione soffre, tuttavia, delle stesse limitazioni osservate in precedenza; un tasso di sostituzione apparentemente “accettabile” potrebbe, infatti, “nascondere” importi di pensione molto bassi, come a volte avviene per i lavoratori autonomi in presenza di redditi e aliquote contributive inferiori rispetto ai dipendenti.

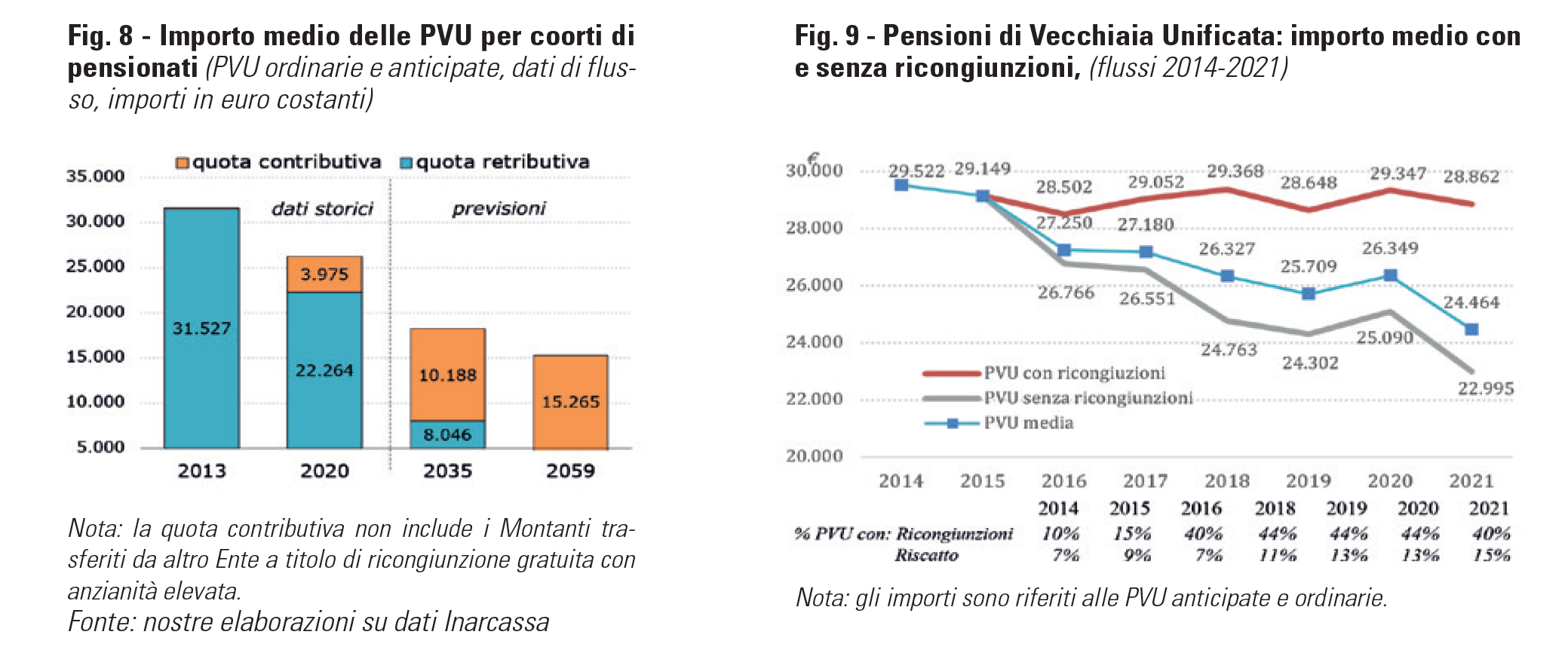

Un indicatore di adeguatezza da affiancare al tasso di sostituzione è senza dubbio l’importo della pensione, espresso in euro costanti per tener conto del valore reale della prestazione. Gli effetti della Riforma contributiva di Inarcassa risultano evidenti negli importi medi delle nuove prestazioni deliberate nei primi 9 anni di applicazione della Riforma (2013- 2021), con il passaggio al metodo contributivo pro rata (cfr. fig. 8). Nel 2013 l’importo medio delle nuove pensioni risultava di 31.500 euro, quasi interamente costituito dalla componente retributiva; la quota contributiva era limitata a pochi mesi di iscrizione e, pertanto, di importo molto basso (circa 100 euro).

Negli anni successivi (2014-2021), al crescere della quota contributiva della prestazione, l’importo complessivo della pensione si è gradualmente ridotto ai 26.300 euro del 2020 e ai quasi 24.500 euro del 2021. Per evitare effetti “distorsivi” sull’importo della pensione, questi dati non tengono conto dei Montanti trasferiti da altro Ente a titolo di ricongiunzione gratuita con anzianità ed importi molto elevati. In questo modo non viene alterata la dinamica “effettiva” della pensione media che, a seguito dei trasferimenti da altro Ente di Montanti elevati (in alcuni casi superiori al milione di euro), risultava sostanzialmente stabile anziché in riduzione (cfr. fig. 9).

Questa tendenza di diminuzione della pensione media è destinata a proseguire nei prossimi anni per effetto dell’entrata a regime del metodo contributivo. Per un nuovo pensionato del 2035, con 23 annualità di iscrizione con calcolo contributivo, l’importo della pensione è atteso sui 18.300 euro mentre per il pensionato del 2059 (neoiscritto nel 2020) la pensione è stimata pari a 15.265 euro (cfr. fig. 8). Questi ultimi due importi sono stati stimati considerando il profilo di carriera “standard” e il quadro di ipotesi del Bilancio tecnico 2020.

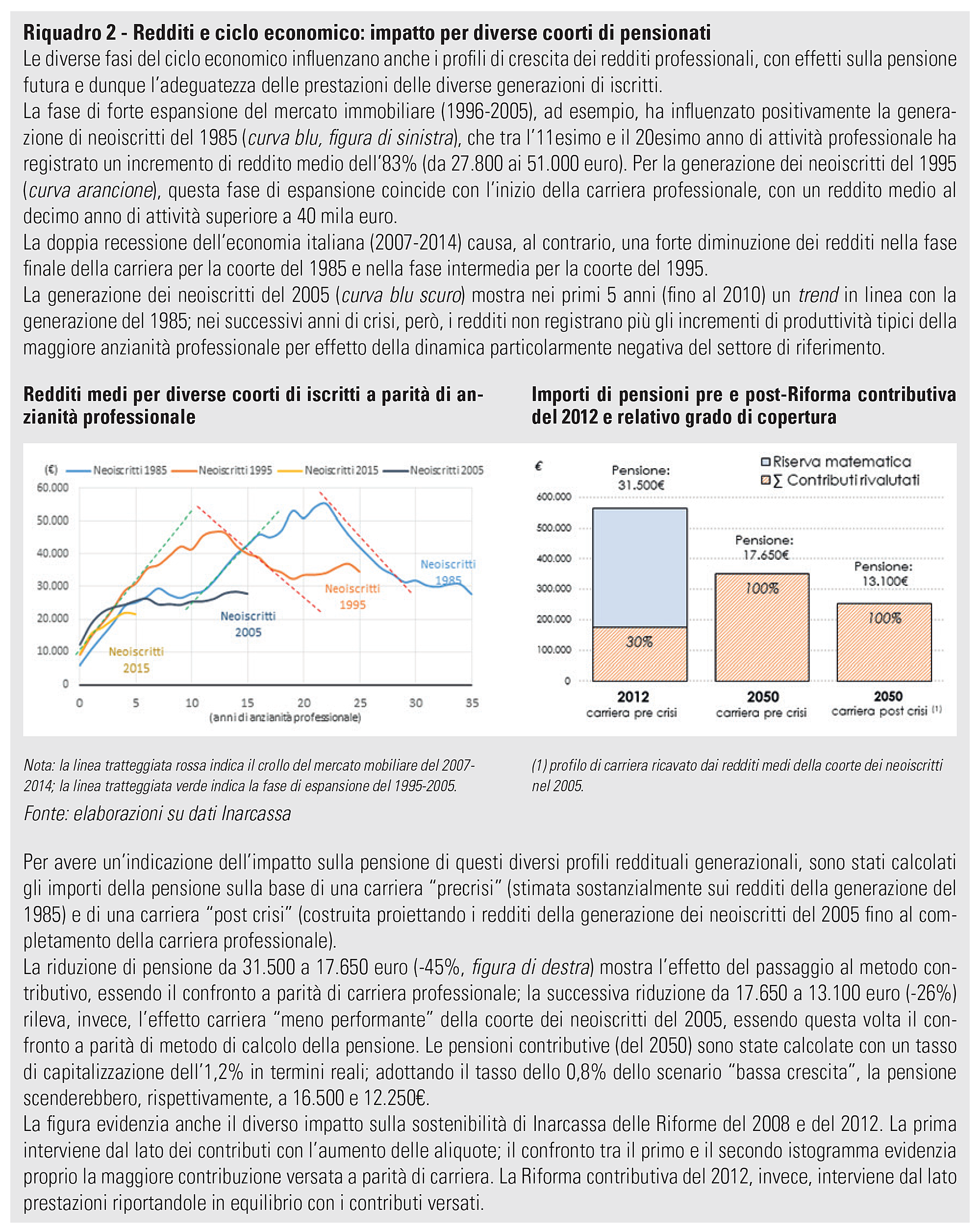

Va osservato che i rischi per le giovani generazioni non sono legati soltanto al passaggio al metodo di calcolo contributivo delle prestazioni, ma dipendono anche dalla dinamica di crescita dei redditi individuali meno sostenuta rispetto al passato. Indicazioni interessanti, al riguardo, emergono dal confronto dei diversi profili di crescita dei redditi delle diverse generazioni di iscritti ad Inarcassa (cfr. Riquadro 2).

Tipicamente, la curva dei redditi professionali presenta un andamento concavo, con tassi di crescita molto elevati nei primi 8-10 anni di attività, quando i redditi sono più bassi, e una dinamica che tende gradualmente ad appiattirsi nell’ultima parte della carriera professionale.

A partire dalla metà degli anni Duemila, e soprattutto dopo la doppia recessione del 2007 e del 2012-2013, si è assistito a un generale rallentamento dei tassi di crescita dei redditi iniziali. Alla fine degli anni Novanta, ma ancora a inizio anni Duemila, le diverse generazioni di neo-iscritti riuscivano mediamente a raddoppiare il proprio reddito di ingresso in appena tre anni; le successive generazioni hanno visto gradualmente allungarsi l’arco di tempo necessario per compiere questa operazione di raddoppio del reddito di ingresso.

Le prospettive sui redditi risultano particolarmente negative al Sud, dove il reddito medio è quasi la metà di quello del nord, e per gli architetti donna che evidenziano redditi medi sui 10.500 euro.

In linea generale, il parametro determinante ai fini dell’adeguatezza delle prestazioni calcolate con il metodo contributivo è il tasso di capitalizzazione dei montanti contributivi. In Inarcassa, il tasso è pari alla variazione percentuale media quinquennale del Monte redditi professionale degli iscritti (somma dei redditi prodotti dalla categoria), con valore minimo dell’1,5%.

L’analisi per decenni della dinamica del monte redditi di Inarcassa evidenzia un trend in forte riduzione (cfr. fig. 10). Negli anni ’80 la crescita media annua del monte redditi degli iscritti superava il 12% per effetto di un andamento molto positivo del reddito medio (+6,5%) e degli iscritti dichiaranti (+5,5%). Nei successivi due decenni, la crescita si è ridotta, rispettivamente, al 4,9% e al 3,7% trainata soltanto dalla dinamica molto positiva degli iscritti (+5,9%, in media annua negli anni ’90, e +5,0% negli anni 2000).

Nell’ultimo decennio il rallentamento degli iscritti (+1% in media annua) e la prolungata caduta del reddito medio, per effetto della doppia recessione tra il 2007 e il 2014 e della pandemia del 2020, hanno determinato una contrazione del monte redditi pari in media, ogni anno, allo 0,5% (cfr. fig. 10).

Le previsioni di crescita predisposte dal MEF per il sistema pensionistico italiano e adottate anche nei Bilanci tecnici delle Casse di previdenza ipotizzano per i prossimi 50 anni (2021- 2070) un tasso di crescita medio reale dell’economia italiana di circa l’1,3% spiegato da una crescita della produttività (reddito medio) del +1,4% e da una leggera riduzione dell’occupazione (iscritti) dello 0,1% (cfr. fig. 10).

Nonostante la recente crescita degli iscritti nel 2021 dovuta ad effetti contingenti, direttamente o indirettamente collegati alla crisi pandemica (semplificazione delle prove di esame di stato, sussidi per fronteggiare la pandemia, esonero contributivo per i liberi professionisti), il contributo alla crescita del monte redditi da parte della componente demografica (iscritti) può considerarsi esaurito.

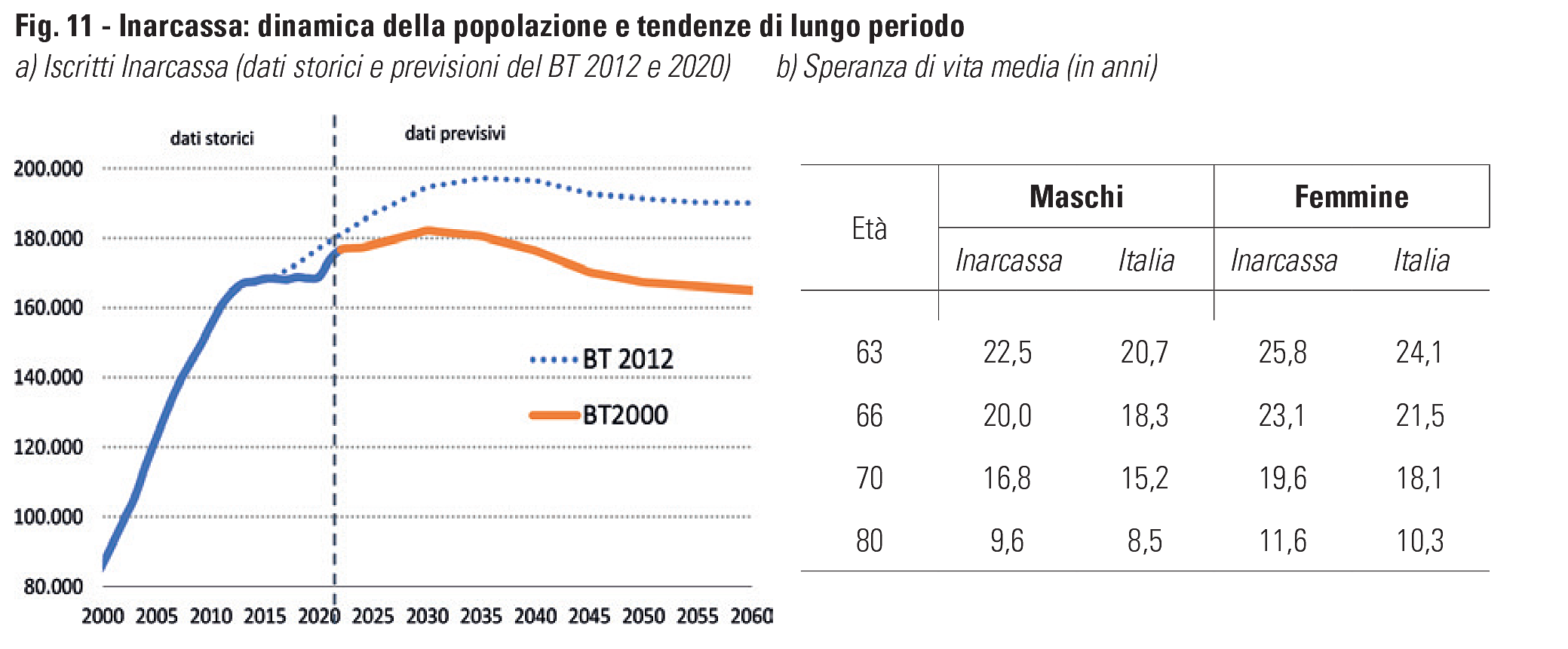

Le più recenti proiezioni dell’Istat indicano, infatti, che la popolazione italiana in età lavorativa (15-64 anni) dovrebbe ridursi di circa 6,6 milioni di abitanti tra il 2020 e il 2040 e di ulteriori 5,7 milioni fino al 2070. Queste dinamiche negative si riflettono anche sulle previsioni relative agli iscritti di Inarcassa del Bilancio tecnico 2020 (cfr. fig. 11), che nel medio-lungo periodo seguono l’andamento dell’occupazione a livello nazionale. Nell’ultimo anno delle proiezioni attuariali, gli ingegneri e architetti iscritti alla Cassa risultano pari a 161 mila unità (-13mila rispetto agli iscritti del 2021 e -21.000 unità alle previsioni del BT 2012). Lo straordinario aumento dei redditi della categoria atteso per il 2021 non cambierebbe la dinamiche di più lungo periodo.

Un altro aspetto legato alla demografia che incide negativamente sull’adeguatezza delle prestazioni è legato alla speranza di vita residua al pensionamento. I liberi professionisti presentano una vita media superiore al resto della popolazione italiana (cfr. fig. 11); a parità di età di pensionamento e considerando la sola componente diretta della prestazione, la conversione in rendita (pensione) dei montanti contributivi risente negativamente di questa differenza di speranza di vita residua.

In futuro, la crescita del monte redditi risulterà, quindi, sempre più dipendente dalla componente di produttività del settore (reddito medio), come già in parte avvenuto nel quinquennio di crescita 2015-2019 (+17%), caratterizzato da iscritti sostanzialmente stabili (+1%) e reddito medio in sostenuta crescita (+16%), per effetto del buon andamento degli investimenti in costruzioni e delle compravendite immobiliari.

Nelle previsioni del Working Group on Ageing (WGA), ma anche in quelle di altri previsori internazionali, ad esempio, Oxford Economics, le previsioni sull’evoluzione della produttività non sono tuttavia sufficienti ad assicurare i tassi di crescita previsti dal MEF per la nostra economia, superiori all’1% in termini reali. Secondo un recente studio condotto da Banca d’Italia sulle divergenze territoriali Nord- Sud, nell’ipotesi che i tassi di partecipazione al mercato del lavoro seguano le dinamiche di crescita del decennio 2009-2019 e la produttività ristagni sui livelli pre-pandemici, il PIL italiano potrebbe iniziare anche una fase di recessione a partire dal 2030, trainato dalla dinamica molto negativa della popolazione attiva nel Mezzogiorno (De Philippis et al., 2022).

Una considerevole revisione al ribasso del potenziale di crescita dell’economia italiana potrebbe avere riflessi negativi anche in termini di crescita del Monte redditi e di adeguatezza delle prestazioni.

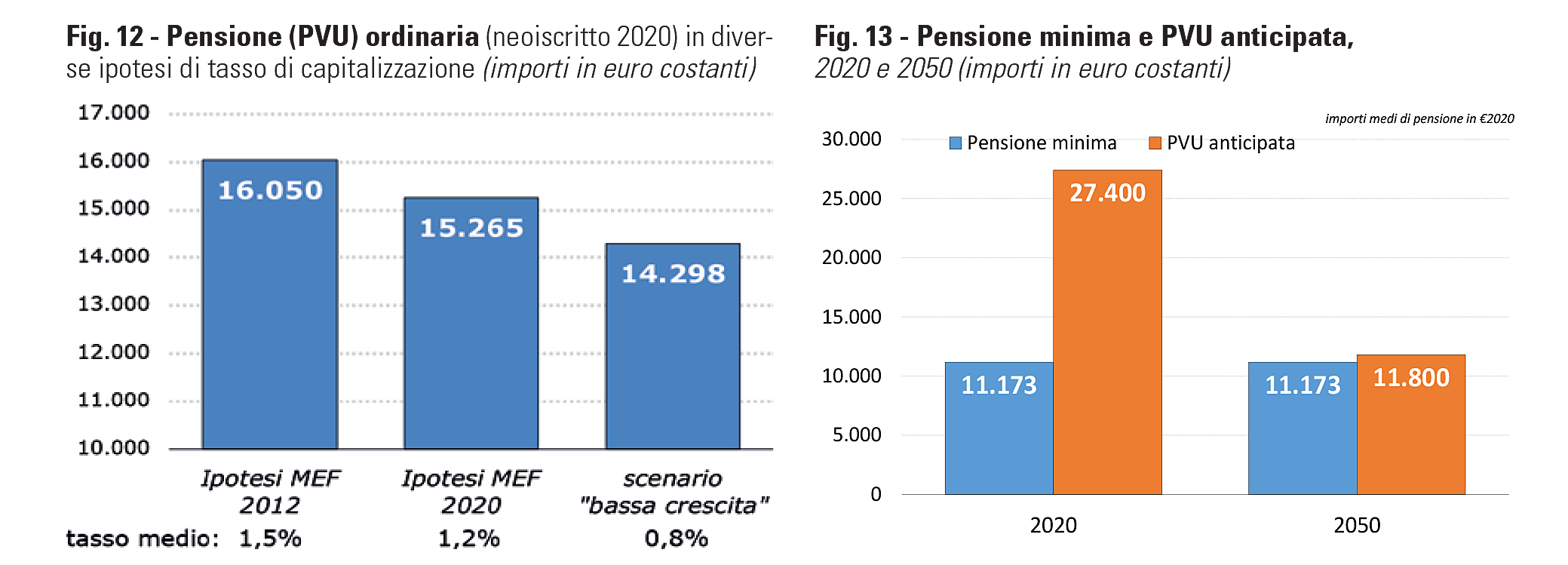

Al riguardo, si evidenzia che una riduzione di appena 3 decimi di punto della crescita dell’economia italiana (e del monte redditi), come quella operata dal MEF tra il 2012 e il 2020, produrrebbe nel caso del neoiscritto del 2020, in pensione nel 2059, un calo dell’importo di pensione iniziale di circa 800 euro pari al 5% (da 16.050 a 15.265 euro – cfr. fig. 12).

Riprendendo lo scenario a “bassa crescita”, definito nel paragrafo precedente, con un tasso di crescita medio inferiore all’1% in termini reali, la pensione del neoiscritto del 2020 diminuisce ulteriormente a circa 14.300 euro (-11% rispetto alla pensione calcolata con le ipotesi MEF del 2012).

Da considerare, inoltre, che nel caso di PVU anticipata, pur in uno scenario economico di base con una crescita del monte redditi superiore all’1% in termini reali, il divario tra la pensione minima di Inarcassa tende quasi ad annullarsi (cfr. fig. 13). Nel 2050, il pensionamento anticipato è previsto a 65,5 anni e l’importo di pensione stimato per una carriera standard con poco più di 35 anni di anzianità è di 11.800 euro, più elevato di appena 700 rispetto all’attuale importo di pensione minima (11.173 euro).

Le fasi di shock dal lato dei redditi della categoria, intervenute in Inarcassa a seguito della lunga recessione dell’economia e del crollo delle costruzioni, hanno portato la variazione percentuale media quinquennale del monte redditi in territorio negativo per 5 anni consecutivi (2014-2018).

Più in particolare, dall’avvio di RGP, Inarcassa ha fatto ricorso al tasso minimo dell’1,5% previsto dall’art. 26.6 di RGP per 7 anni consecutivi. Lo scostamento tra il tasso applicato da Inarcassa e il tasso da calcolo (var. % del monte redditi) ha superato i 18 punti percentuali, con un impatto per la Cassa di 677 milioni di euro in termini di maggiore riserva matematica.

Nonostante la profondità della caduta registrata dai redditi, l’onere per i conti della Cassa è stato contenuto dalle dimensioni ancora modeste dei montanti nella fase di avvio del contributivo. In prospettiva, però, con montanti di maggiori dimensioni, anche piccoli scostamenti tra il tasso mimino e il tasso da calcolo potrebbero produrre effetti negativi ben più consistenti sulla sostenibilità.

Qualche considerazione conclusiva

Il rapporto OCSE evidenzia, tra le altre cose, l’impatto negativo che dinamiche sfavorevoli in campo macroeconomico e demografico possono avere, da un lato, sulla sostenibilità dei sistemi previdenziali, dall’altro, sull’adeguatezza delle prestazioni, in modo particolare sulle pensioni delle generazioni più giovani.

Il richiamo ai rischi macroeconomici e demografici sembra quasi rivolgersi all’Italia che negli ultimi venti anni ha conosciuto una prolungata fase di bassa crescita dell’economia e dove le prospettive demografiche sono ancor più sfavorevoli; la popolazione in età da lavoro è, infatti, attesa in calo, secondo l’Istat, di 6,6 milioni nel 2040 (-17% rispetto al 2020) e di ulteriori 2,5 milioni nel 2050 (-8% rispetto al 2040).

Ai rischi di natura economica e demografica, si aggiungono quelli “normativi”, come, ad esempio, l’introduzione di Quota 100 negli anni 2019-2021 senza prevedere correzioni di natura attuariale alla quota retributiva della pensione. Per le Casse, il rischio normativo è prevalentemente di natura esterna, legato a modifiche della normativa nazionale che, ad esempio come il Cumulo, possono appesantirne le passività.

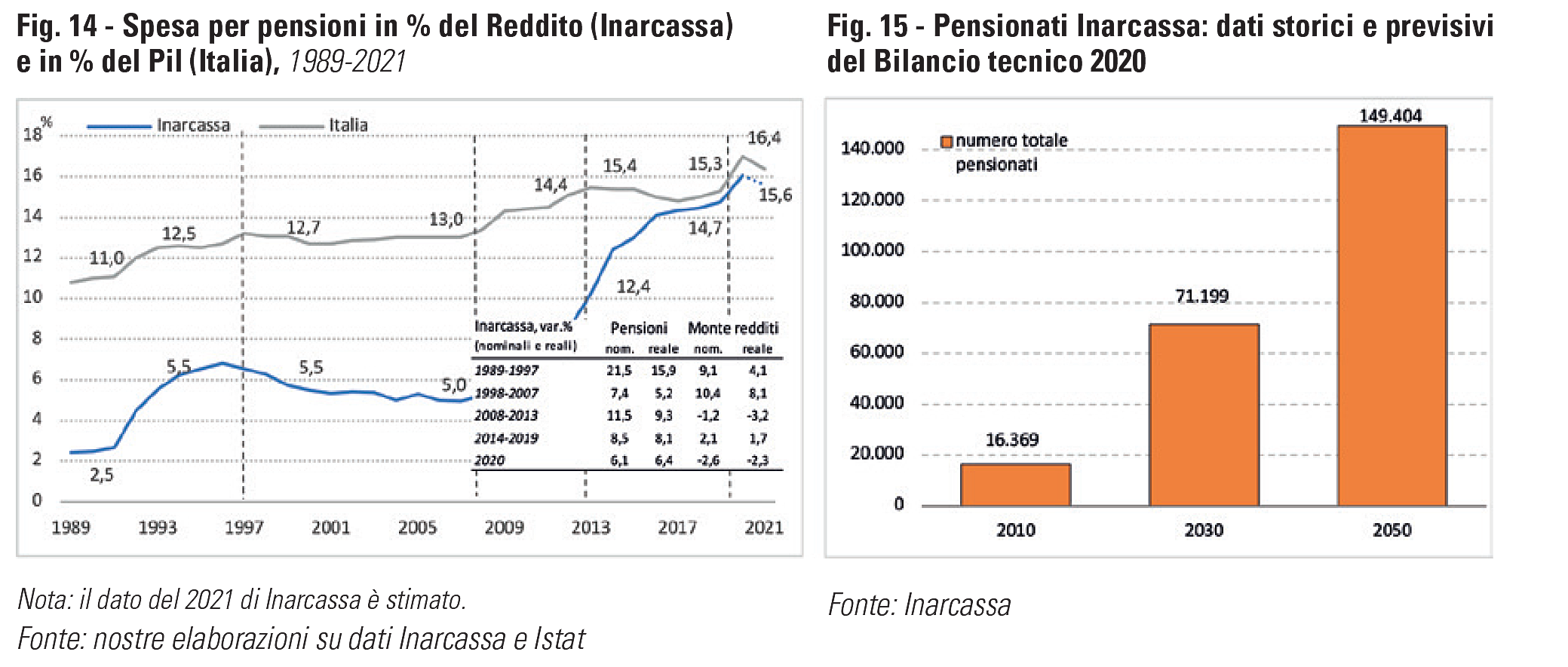

Dal punto di vista della demografia, pur partendo da una situazione finanziaria migliore rispetto all’INPS, le Casse hanno iniziato a confrontarsi con una fase di “transizione demografica”, con un progressivo (e fisiologico) calo del rapporto tra iscritti e pensionati.

Nell’attuale contesto macroeconomico di rallentamento dell’economia mondiale, a seguito della crisi energetica legata all’invasione dell’Ucraina, una rilevantissima fonte di rischio riguarda il rapidissimo aumento dei prezzi dalla seconda metà del 2021; in Italia, l’inflazione è passata dall’1,4% di giugno 2021 al 7,8% dello stesso mese del 2022.

L’impatto sarà significativo sia per il sistema pubblico sia per le Casse; un primo effetto deterministico è l’aumento della spesa pensionistica per la rivalutazione delle prestazioni, dinamica che sarà difficilmente compensata dal lato delle entrate, in termini di rendimenti del patrimonio e contributi. Considerato che le probabilità di una recessione nelle maggiori economie si fanno sempre più concrete, come evidenziato dal Fondo Monetario, lo scenario di “bassa crescita” di lungo periodo definito nel par. 2 (crescita del Pil/monte redditi dello 0,8% in termini reali) rappresenta quindi uno scenario piuttosto probabile.

Per Inarcassa, il tema della crescita dei redditi della categoria nel lungo periodo e della demografia è particolarmente rilevante dal punto di vista della sostenibilità, considerando che il saldo previdenziale è negativo per oltre 30 anni e fino al 2069, e anche dell’adeguatezza delle prestazioni. La ciclicità dei redditi pone rischi aggiuntivi, in virtù della presenza in Inarcassa di un tasso di capitalizzazione minimo dell’1,5%.

Nello scenario di “bassa crescita” si accentuerebbero le dinamiche sfavorevoli per Inarcassa, con riflessi negativi prima sul piano della sostenibilità (portando il Saldo previdenziale su livelli ancora più negativi), poi su quello dell’adeguatezza delle prestazioni future. Inoltre, le diverse fasi del ciclo economico influenzano anche i profili dei redditi professionali e le carriere individuali, con effetti sulla pensione futura, come illustrato nel par. 3.

Queste tendenze sono riflesse nei principali indicatori di sostenibilità della Cassa. Il patrimonio della Cassa alla fine dei 50 anni delle proiezioni attuariali si è ridotto, ad esempio, di oltre 15 miliardi di euro nel passaggio dal Bilancio tecnico 2012 ai Bilanci tecnici successivi (da 50 miliardi a 34 miliardi dell’ultimo Bilancio tecnico 2020), per effetto del crollo dei redditi della categoria seguito alla doppia recessione dell’economia italiana (2008-2013) e della revisione al ribasso delle prospettive di crescita di lungo periodo operata dal MEF.

Il peggioramento del quadro economico è ben rappresentato dall’andamento del rapporto tra Spesa per pensioni e Monte redditi negli ultimi decenni.

Ad inizio anni ’90, il rapporto si attestava su livelli intorno al 5%, largamente inferiori a quelli del sistema pubblico. Dal 2007, terminata la fase di forte espansione del settore immobiliare, prende avvio una fase di forte aumento del rapporto che si porta sui livelli di quello italiano. La dinamica è spiegata dalla crescita dei pensionati e dal ciclo economico particolarmente negativo, con un calo del monte redditi del -22% in termini reali tra il 2007 e il 2014. La ripresa dei redditi dal 2015 al 2019 (+17% in termini reali) non è stata sufficiente ad arrestare il trend in rialzo, che, in base al BT2020 specifico, dovrebbe continuare fino al picco del 26% nel 2050; a fronte del fisiologico aumento della spesa (+5% in media annua), il monte redditi aumenta in misura inferiore (+3,2%).

Gli effetti della Riforma di Inarcassa del 2012, che ha favorito il graduale riequilibrio dei conti, si manifestano pienamente dal 2050, quando il rapporto Spesa/Monte redditi registra un’inversione, diminuendo gradualmente al 20% nel 2070. Anche il saldo previdenziale, negativo già dal 2037, raggiunge il suo massimo disavanzo (-714 mln euro), per poi risalire e tornare positivo nel 2069.

In tutta la lunga fase di deficit previdenziale, i rendimenti risulteranno pertanto indispensabili per finanziare la spesa per pensioni e non potranno essere impiegati per l’adeguatezza delle prestazioni.

Sempre sul piano macroeconomico, pur in presenza di una dinamica straordinariamente positiva dei redditi della categoria (come quella attesa per il 2021), il forte aumento dell’inflazione dovrebbe avere un preoccupante effetto negativo sui conti della Cassa; difficilmente, infatti, i rendimenti risulteranno pari a quelli degli anni più recenti in termini reali.

A dieci anni dall’avvio della Riforma, sembra utile una riflessione anzitutto sul tema dell’adeguatezza delle nuove generazioni, in un’ottica di equità e nel rispetto dell’equilibrio finanziario di lungo periodo del sistema previdenziale. Idealmente, la revisione dovrebbe intervenire sia dal lato delle entrate sia dal lato delle uscite, per migliorare l’adeguatezza delle prestazioni interamente o prevalentemente contributive delle generazioni più giovani.

Dal lato delle entrate, l’aumento dovrebbe interessare l’aliquota del contributo soggettivo e quella del contributo integrativo, aumentando la percentuale di retrocessione per le generazioni più giovani.

La disponibilità nell’immediato di maggiori contributi e il conseguente miglioramento dei saldi dovrebbe indirizzarsi, per intero, verso una maggiore capitalizzazione della Cassa, senza aggiungere cioè nuovi oneri ad esempio in campo assistenziale.

L’aumento della contribuzione obbligatoria andrebbe affiancato da un piano di comunicazione e di educazione previdenziale strutturato, rivolto in modo specifico ai giovani e alle donne, per far conoscere le “leve” a disposizione per migliorare l’adeguatezza della futura pensione. Va creata consapevolezza sul proprio futuro previdenziale e sull’importo di pensione e, al contempo, incentivato il risparmio previdenziale volontario.

All’inizio della carriera lavorativa, il problema dei giovani è anche la mancanza di risorse. Alcuni istituti, pertanto, andrebbero favoriti, come il riscatto, il cui ricorso è comunque residuale; andrebbe studiata al riguardo l’introduzione di un sistema premiale. Tra le nuove pensioni, la percentuale media di riscatti è passata dall’8% tra il 2014 e il 2017 al 13% tra il 2018 e il 2021.

Dal lato delle uscite, andrebbe individuato un insieme di misure, per reperire e accantonare risorse per poi redistribuirle a favore dell’adeguatezza delle giovani generazioni.

A titolo esemplificativo, si potrebbe guardare alla realtà di altre Casse per intervenire su alcuni istituti, come la pensione minima, il meccanismo di indicizzazione delle pensioni per scaglioni di importo, la pensione ai superstiti; l’importo medio delle nuove pensioni di reversibilità, pari a 15.000 euro nel 2021, sarà in media pari, ad esempio, alla Pensione di Vecchiaia Unificata a regime e la Pensione anticipata tenderà a regime alla minima.

Le risorse così “raccolte” andrebbero destinate ai montanti, a condizione di salvaguardare la sostenibilità finanziaria della Cassa. In questo disegno è fondamentale il contributo dei rendimenti del patrimonio; un modello di gestione integrata delle attività e delle passività (Asset & Liability Management) rappresenta uno strumento utile per Inarcassa nello studio di un asset-allocation ottimale, orientando gli obiettivi di investimento e rischiosità sulla base delle passività attese dell’Ente e, in particolare, delle dinamiche attese del Saldo previdenziale.

Quanto al tasso di capitalizzazione dei montanti contributivi, come prima accennato, la garanzia di un minimo dell’1,5% introduce una rilevante asimmetria ed espone la Cassa ad un ulteriore rischio “specifico” per effetto della ciclicità dei redditi della categoria; questo richiederebbe l’introduzione di un tetto massimo al tasso di capitalizzazione, anche per non scaricare oneri aggiuntivi sulle future generazioni. Guardando all’esperienza di altre Casse, andrebbe costituito un Fondo di stabilizzazione per finanziare il tasso minimo e, più in generale, favorire l’adeguatezza attraverso ulteriori incrementi del tasso. Il Fondo potrebbe rappresentare, quindi, lo strumento in cui accantonare le risorse derivanti da risparmi di spesa e con il quale redistribuirle sui montanti delle coorti più giovani.

In un’ottica di equità inter-generazionale, si potrebbe inoltre differenziare il tasso minimo di capitalizzazione e il maggior tasso in base alle diverse coorti di iscritti, immaginando, ad esempio, un tasso minimo più basso per gli iscritti prevalentemente “retributivi” e un tasso minimo più alto per gli iscritti “contributivi”. Un altro aspetto, approfondito nel precedente articolo (Inarcassa 1/2022), riguarda i Coefficienti di trasformazione, che “incorporano”, come nel sistema pubblico, un tasso tecnico dell’1,5%. Questo tasso, che avrebbe dovuto approssimare l’andamento dell’economia reale nel lungo periodo, costituisce un fattore di potenziale disequilibrio: in presenza, infatti, di una crescita effettiva del monte redditi inferiore all’1,5% in termini reali, sulle pensioni contributive viene “anticipato” un tasso più elevato di quello sostenibile. Questo disegno complessivo a favore dell’adeguatezza e della sostenibilità finanziaria di lungo periodo di Inarcassa dovrebbe tener conto anche dell’Assistenza, partendo dalla considerazione che ad oggi ne beneficiano, in gran parte, coloro che presentano pensioni interamente o prevalentemente retributive.■

tra quelli più cercati