Asset Allocation 2019 Cala il rendimento ma rischi diversificati

Nella riunione dell’11 e 12 ottobre 2018, il Comitato Nazionale dei Delegati ha deliberato l’Asset Allocation Strategica tendenziale di Inarcassa per il quinquennio 2019-2023. La strategia finanziaria adottata da Inarcassa, attraverso l’impiego delle risorse disponibili, persegue l’obiettivo di identificare combinazioni di rischio-rendimento che siano efficienti in un arco temporale coerente con quello degli impegni assunti nei confronti degli associati, previsti dal Bilancio Tecnico Attuariale e prescritti dai Ministeri vigilanti e dalla Covip. Il quadro di riferimento è sempre quello della contribuzione e del supporto che il patrimonio e il suo rendimento devono garantire alle pensioni. In particolare, le combinazioni di rischio-rendimento efficienti devono consentire di massimizzare il rendimento del montante previdenziale accumulato per ogni associato, esponendosi ad un livello di rischio ritenuto accettabile dal Comitato Nazionale dei Delegati. In questo contesto e considerata la natura sociale degli obiettivi perseguiti, Inarcassa pone costante cura nell’identificazione dei rischi ai quali il patrimonio è esposto, nell’ottica di una sana e prudente gestione del proprio patrimonio: rischi di mercato, di tasso, di credito, di cambio, di liquidità, di controparte, di volatilità1. E per contenere questi rischi, utilizza tutti gli accorgimenti utili allo scopo sia attraverso un’appropriata diversificazione degli investimenti per classi di attività, per tipologia di strumenti, per allocazione geografica, per settore di attività, per controparti e per stile di gestione, sia attraverso il puntuale monitoraggio dei livelli di esposizione al rischio da parte degli uffici della Direzione supportati dalle analisi del nuovo risk manager. Infatti, con aggiudicazione della recente gara per la ricerca della società esterna di controllo del rischio alla Prometeia Advisor Sim, la stessa ha iniziato a supportare Inarcassa nel complesso compito di gestione del rischio e definizione della nuova Asset Allocation Strategica.

La verifica dei parametri di rischio/rendimento attesi dell’Asset Allocation Strategica in essere, stimata dal risk manager, ha evidenziato rispetto all’anno precedente, come conseguenza degli andamenti dei mercati finanziari e del panorama economico, una diminuzione del rendimento atteso con un profilo di rischio in linea con quello previsto dalla precedente Asset Allocation Strategica, ma con una maggior attenzione alle diverse forme di rischio. Il rendimento atteso dell’Asset Allocation Strategica corrente è passato dal 3,6% al 3,2%, mentre la rischiosità attesa (secondo parametro fondamentale per la creazione di un portafoglio efficiente) non sarà più misurata tramite il VAR (Value at Risk), considerato un efficace strumento per la stima della rischiosità di breve periodo, ma dall’ES (Expected Shortfall) più adatto e accurato per valutare la variabilità del portafoglio in un orizzonte di lungo periodo e più preciso nel descrivere l’ampiezza delle perdite potenziali a cui è esposto il patrimonio. Questa misura di rischio è stimata al 6,8%.

Il rendimento atteso dell’Asset Allocation Strategica è da considerarsi un rendimento medio realizzabile a medio/lungo termine. La modellistica proprietaria di Prometeia consente di simulare l’andamento dell’inflazione attesa che, in base alle attuali condizioni di mercato, risulta pari all’1,4% annuo per il prossimo quinquennio. In base a queste stime, il rendimento reale atteso lordo della nuova Asset Allocation Strategica sarebbe comunque mediamente intorno all’1,8% (a cui si deve aggiungere il tasso di inflazione medio atteso per i prossimi cinque anni). Nell’attuale contesto di rendimento degli attivi privi di rischio prossimi allo zero, quello degli investimenti di Inarcassa è comunque significativo.

La variazione dei parametri è stata determinata dall’andamento dei mercati finanziari nel corso del 2018, caratterizzati da un aumento dei tassi d’interesse e da picchi di volatilità dovuti a stress politici. Nel mercato azionario nord-americano, il 2018 sarà ricordato soprattutto per lo scandalo Facebook che ha portato ad una forte contrazione degli indici a inizio anno, accompagnando il passaggio di testimone tra Janet Yellen e il nuovo presidente della Fed Jerome Powell, che ha proseguito con il processo di normalizzazione della politica monetaria statunitense procedendo con il piano di aumento dei tassi d’interesse. L’amministrazione Trump da un lato ha introdotto elementi di incertezza sui mercati con le tensioni politiche con la Corea del Nord e la guerra dei dazi contro la Cina, dall’altro, attraverso la politica fiscale, ha stimolato l’economia domestica incentivando nuovi investimenti infrastrutturali nel paese e detassando i profitti delle imprese.

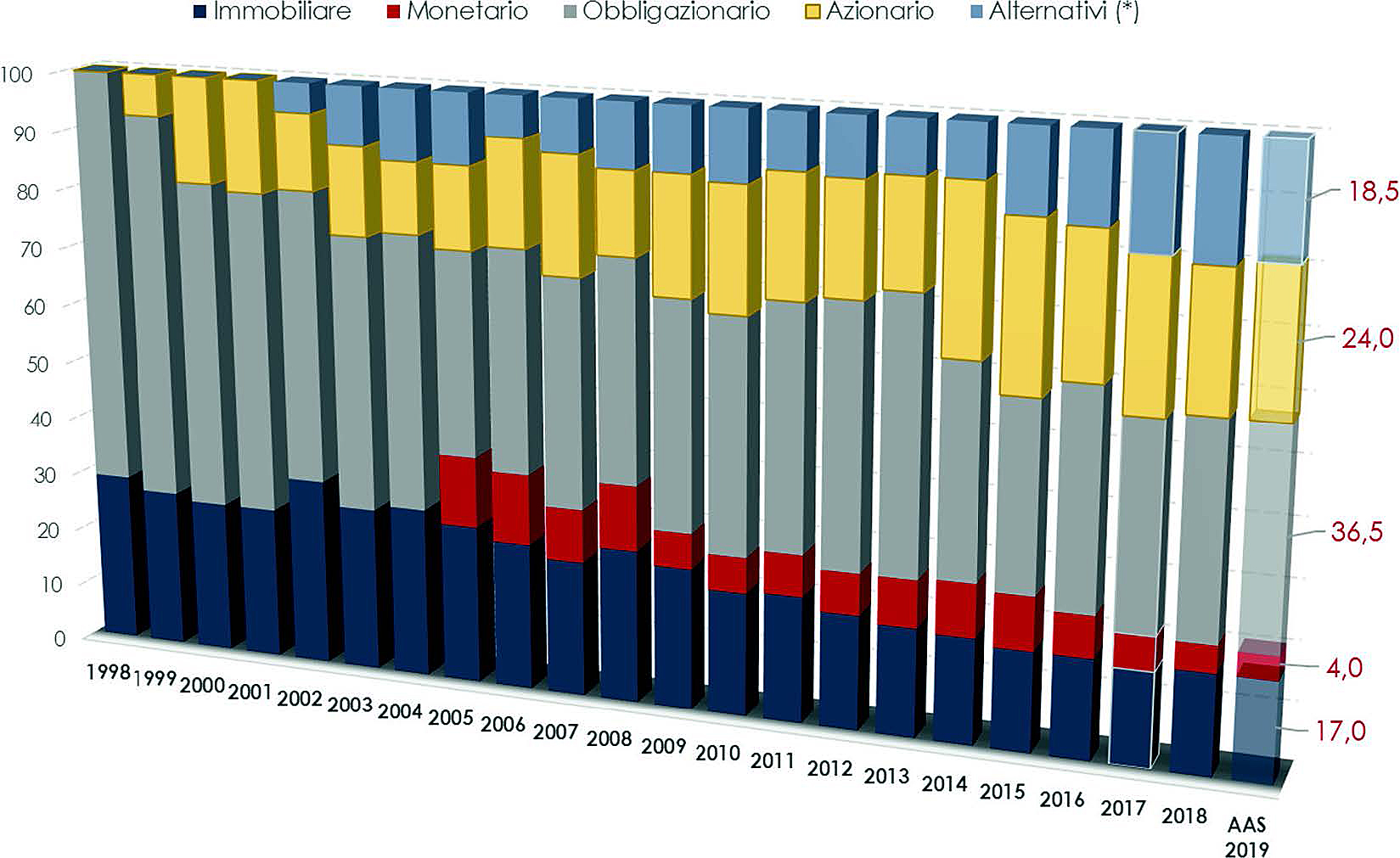

L’Asset Allocation Strategica tendenziale deliberata e i relativi limiti agli investimenti sono variati leggermente rispetto all’anno precedente e sono:

− Monetario, 4,0% dell’intero patrimonio; − Obbligazioni, 36,5% dell’intero patrimonio:

• con possibilità di investimento in titoli obbligazionari definiti “High-Yield” nella misura massima del 4% del patrimonio di Inarcassa, nel caso di investimenti tramite O.I.C.R. o mandati di gestione, possibilità di investimento anche in obbligazioni con rating inferiore a “B”; • limite non applicato ai titoli di Stato Italia in caso di downgrade sotto BBB; • con la possibilità di investimento, nella misura massima del 4% del patrimonio di Inarcassa, in titoli obbligazionari governativi o assimilabili di “paesi emergenti”.

– Azioni, 24% dell’intero patrimonio:

• con possibilità di investimento, nella misura massima del 10% del patrimonio di Inarcassa, in mercati appartenenti alla categoria “paesi emergenti”.

– Ritorno assoluto e investimenti reali 18,5% dell’intero patrimonio;

– Immobili pari al 17% dell’intero patrimonio.

– Altri limiti agli investimenti:

• possibilità di investimento in società non quotate utili alla professione nella misura massima del 2% del patrimonio.

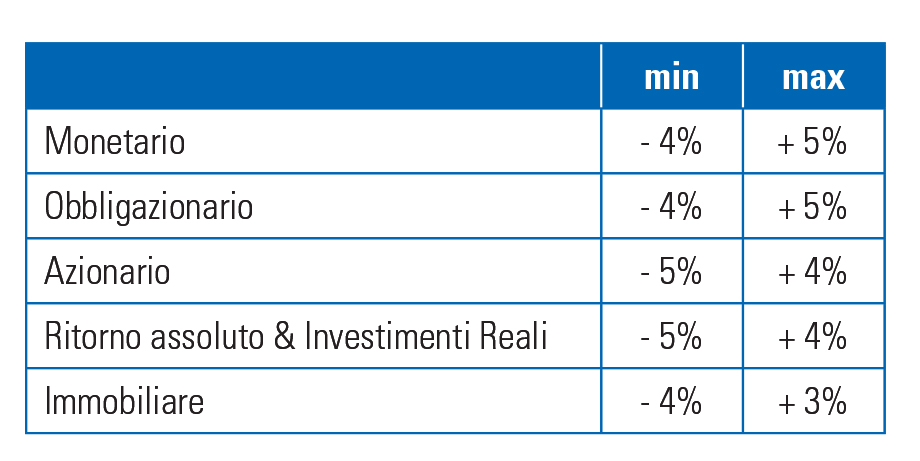

È confermata l’esposizione valutaria, al netto delle coperture, entro il 30% del patrimonio. Rispetto alla precedente Asset Allocationn Strategica si evidenzia la scelta di ridurre lievemente il monetario a vantaggio della componente obbligazionaria (+0,5%) con rendimenti in crescita, e l’aumento della componente azionaria (+1%) con la riduzione degli investimenti a ritorno assoluto. Inoltre, rispetto alla precedente Asset Allocation Strategica, si stabiliscono precisi delta di oscillazione dell’ Asset Allocation Tattica in rapporto ai pesi definiti per ciascuna classe dall’ Asset Allocation Strategica, con facoltà di flessibilità legata ad eventi negativi di mercato e finalizzata a conseguire maggiore prudenza.

L’Asset Allocation Strategica deliberata soddisfa gli obiettivi istituzionali dell’Ente di lungo periodo: raggiungere un rendimento tale da garantire l’equilibrio finanziario di lungo periodo e mantenere un livello della rischiosità degli investimenti idoneo a preservare il patrimonio in un contesto di mercati incerto come precedentemente descritto.

Inoltre, l’insieme dei limiti e delle proposte di Asset Allocation Strategica esaminate risultano compatibili con quanto contenuto nel codice di autoregolamentazione in materia di investimenti promosso dall’AdEPP e adottato da Inarcassa nel corso del 2016. Nella combinazione efficiente delle risorse disponibili, infatti, Inarcassa ha deciso di includere fortemente il tema della sostenibilità non solo attraverso l’integrazione di criteri ESG (Enviromental, Social e Governance) nelle decisioni di investimento ma anche in termini di controllo del rischio.

In linea con queste tematiche, nel corso del 2017, Inarcassa ha avviato un processo di adeguamento per tutelare, consolidare e sviluppare la qualità e l’integrità del proprio patrimonio, anche in accordo con le linee guida per l’adozione di un codice etico definite dall’Adepp già a metà del 2015, e dal 1° agosto 2017 ha assunto l’impegno, in qualità di firmataria dei principi UNPRI (i Principi per gli investimenti responsabili promossi dalle Nazioni Unite), di compilare con cadenza annuale una reportistica dettagliata finalizzata a fornire una panoramica dei principali criteri ESG (Enviromental, Social e Governance) nell’ambito del processo di investimento. La compilazione è obbligatoria per ogni aderente a partire dal secondo anno di iscrizione ed è progettata da UNPRI per elaborare un profilo dei firmatari a supporto dello sviluppo e del miglioramento delle proprie caratteristiche in termini responsabili e sostenibili.

Al fine di dimostrare impegno e attenzione al tema sostenibile, Inarcassa ha deciso di compilare volontariamente il report già nel 2018 realizzando un punteggio complessivo soddisfacente e in linea con gli altri enti assimilabili, considerando lo stato iniziale della propria evoluzione in tema di sostenibilità. Inarcassa, infatti, ha compiuto diversi passi avanti intermini di investimenti responsabili. In particolare è stato richiesto alla maggioranza dei gestori di mandati azionari e obbligazionari di modificare le strategie di gestione a vantaggio di un approccio ESG. Mentre sulle allocazioni dirette e in fondi comuni/ETF sono state privilegiate soluzioni di investimento “green”. L’attuale approccio all’investimento di Inarcassa, inoltre, combina i parametri ESG attraverso la selezione di controparti/strumenti finanziari che applicano criteri ambientali, sociali e di governance, selezionando il miglior investimento all’interno di un universo, una categoria o una classe di attività.

Oggi, oltre il 15% del patrimonio totale è assegnato direttamente in strumenti esplicitamente qualificati come “responsabili” in termini ambientali e sociali e questa quota aumenterà progressivamente. Allo stesso tempo, viene prestata sempre più attenzione nella selezione delle controparti che adottano l’approccio ESG nel loro processo di investimento. Per confermare l’impegno assunto in termini di qualità, il Consiglio di Amministrazione ha deliberato di procedere tramite una gara pubblica all’assegnazione di un servizio di valutazione indipendente per gli investimenti del portafoglio Inarcassa secondo i criteri ESG diventando la prima Cassa di previdenza in Italia a dotarsi di un advisor in tema ESG. La selezione ha visto prevalere la società Vigeo Eiris Srl, che ha provveduto ad effettuare un tempestivo monitoraggio degli investimenti di Inarcassa dal punto di vista del rispetto dei criteri di sostenibilità ambientale e sociale con particolare riferimento alle società italiane in cui Inarcassa è direttamente coinvolto, fornendo uno score ESG per i comparti Obbligazionario Governativo, Azionario e Corporate. Durante la gara pubblica per la selezione di consulenza ESG dedicata alla valutazione in termini ESG si è riscontrato che, attualmente, non è disponibile un punteggio specifico su strumenti illiquidi, data la difficoltà di ottenere informazioni in termini ESG relativi a singoli fondi (private equity, debito privato, infrastrutture, investimenti azionari non quotati e immobili, ecc.).

In attesa che il mercato sviluppi una metodologia appropriata e condivisa per l’implementazione di una valutazione dei fondi illiquidi in una prospettiva “socialmente responsabile”, Inarcassa ha provveduto a verificare il rispetto dei criteri ESG da parte dei gestori delle suddette categorie di strumenti finanziari. L’obiettivo per il futuro, ovviamente, resta quello di migliorare progressivamente l’attuale valutazione soprattutto con riferimento alla presenza di strumenti e investimenti con caratteristiche ESG e, grazie al supporto dell’advisor Vigeo Eiris, procedere alla valutazione dell’intero patrimonio.

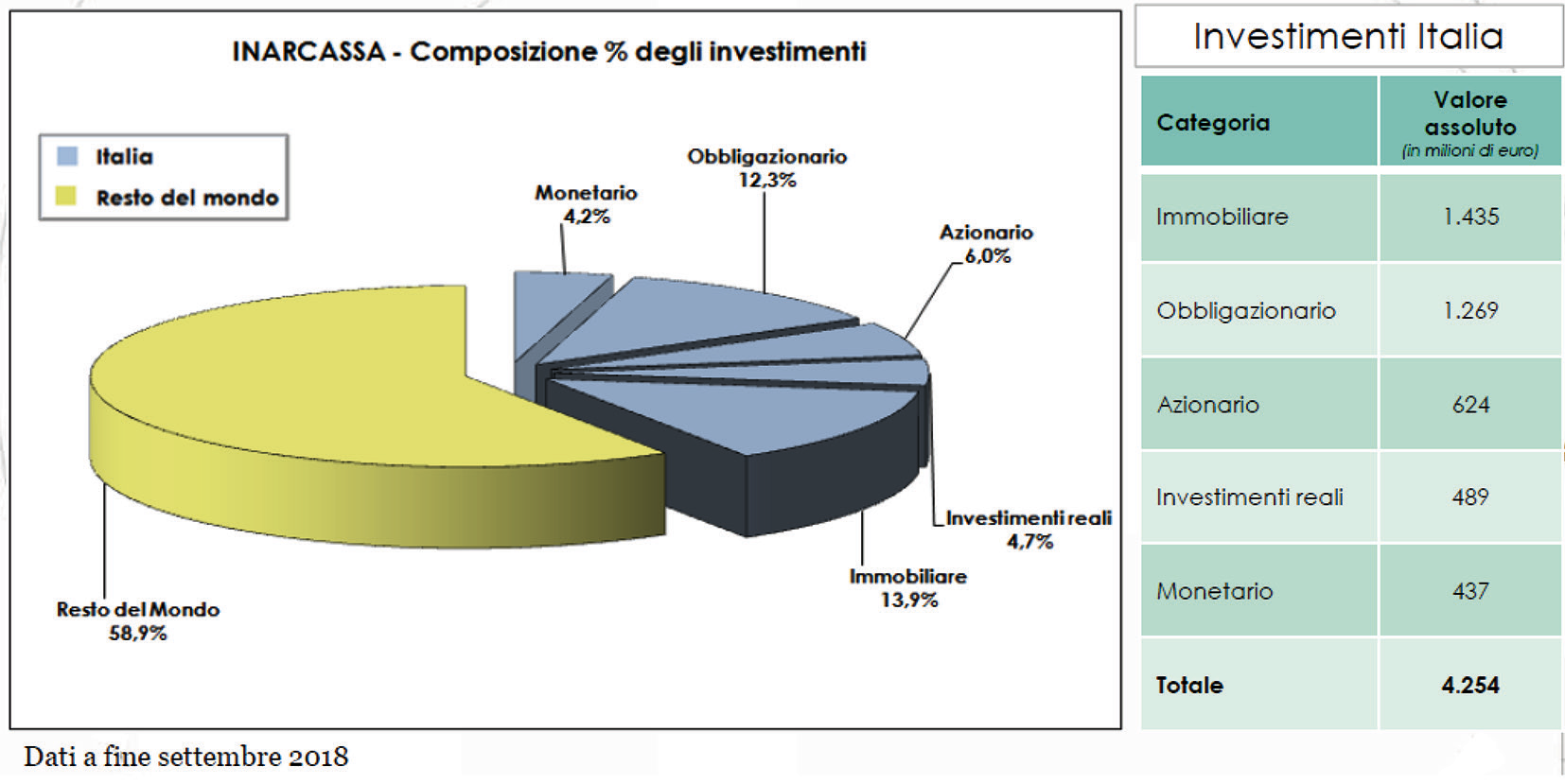

Infine è giusto rilevare che, anche in questa Asset Allocation Strategica, è stato dato all’Italia e agli investimenti nell’economia reale un peso importante. Infatti, nel corso degli ultimi anni è aumentata la necessità di ricercare fonti alternative di reddito, considerata la sempre più scarsa redditività nominale offerta dalle componenti obbligazionarie, che, per ragioni di rischiosità più contenuta, continua comunque a costituire una parte prevalente dei portafogli istituzionali. Al contempo a seguito delle forti restrizioni al credito concesso dagli istituti bancari, sono aumentate le sollecitazioni al mondo degli investitori istituzionali italiani per contribuire, con parte delle loro risorse, al finanziamento dell’economia reale. Inarcassa già da tempo ha assunto queste iniziative e continua ad essere presente con i propri investimenti, sempre in misura coerente con il profilo di rischio complessivo del patrimonio, nel panorama italiano degli investimenti reali. La ricerca di queste fonti alternative di reddito deve comunque inserirsi in un processo di costruzione del portafoglio che tenda a privilegiare oltre agli aspetti reddituali di lungo periodo, gli elementi di diversificazione e di decorrelazione con gli asset più rischiosi.

Gli aspetti da considerare sono sempre: 1. Il grado di liquidabilità, che non deve essere assoluto, ma coerente con l’intera struttura del portafoglio. Resistenze all’investimento dettate da una presunta eccessiva rischiosità dello strumento illiquido celano solo la difficoltà nel misurare, per questi assets, i canonici parametri valutativi adottati per le asset class liquide. 2. La redditività che deve essere il più possibile costante nel tempo per assicurare ritorni pensionistici stabili e non creare discontinuità nelle prestazioni. 3. Il profilo dei costi degli strumenti di investimento alternativi. 4. La capacità di controllo e di monitoraggio delle iniziative (governance).■

Errata corrige A pagina 27 del numero 3/2018, nell’articolo Gli immobili di Inarcassa. L’Associazione punta a far crescere il rendimento è stato erroneamente indicato che il portafoglio del Fondo Inarcassa RE “è prevalentemente locato (97%)”. I dati si riferiscono al Comparto 1 e non all’intero portafoglio del Fondo. Era, infatti, esplicitato anche il grado di spettanza del Comparto 2 (49%).

1. È bene ricordare che l’investimento immobiliare è caratterizzato dal rischio specifico, fattore di più complessa valutazione, soprattutto in termini di valori attesi e di contributo al rischio del patrimonio.

tra quelli più cercati