Rapporto OCSE sulle pensioni

Un recente Rapporto OCSE (Pensions at a Glance, dicembre 2021) esamina i rischi per i sistemi previdenziali delle principali economie legati all’invecchiamento della popolazione, all’aumento della speranza di vita media attesa e a prospettive di crescita di lungo periodo meno favorevoli.

Questo articolo presenta le analisi contenute nel Rapporto e prova a ricavare le implicazioni per il Sistema previdenziale pubblico italiano e per quello di Inarcassa.

L’articolo è diviso in due Parti.

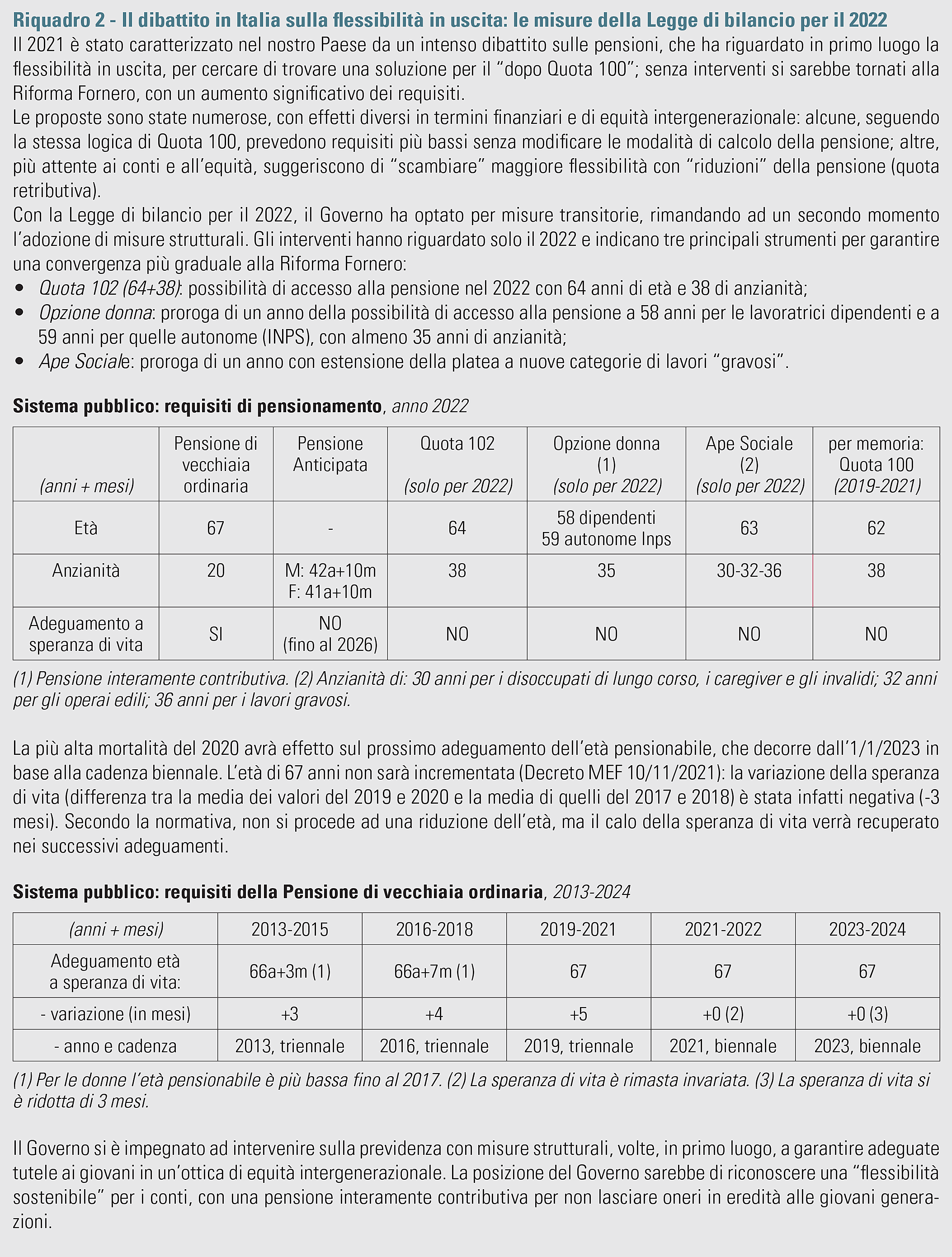

La Parte 1, presentata in questo numero della Rivista, evidenzia anzitutto che la spesa per pensioni in rapporto al Pil aumenterà in modo significativo nel nostro Paese nei prossimi decenni per l’ingresso in quiescenza dei baby boomers; solo nel lungo periodo, infatti, l’entrata a regime del metodo contributivo di cui alla cd. Riforma Dini determinerà un rallentamento nella spesa (paragrafo1). Quella Riforma, inoltre, si basava su previsioni di crescita che si sono rivelate ottimistiche; la revisione al ribasso del potenziale di crescita avrà un impatto negativo sugli equilibri finanziari, accentuando le criticità del nostro sistema previdenziale dove pesa l’“eredità” del retributivo. (paragrafo 2). In tutti i Paesi assumono un ruolo centrale i meccanismi di riequilibrio automatici per la tenuta finanziaria dei regimi previdenziali, come ad es. l’età pensionabile “agganciata” all’evoluzione della speranza di vita media; l’introduzione in Italia di canali di uscita anticipata (Quota 100 prima e Quota 102 poi), vanno in direzione opposta perché privi di correzioni di natura attuariale alla quota retributiva; inoltre, vanno contro l’equità intergenerazionale (paragrafo 3).

La Parte 2 esaminerà più in profondità il tema dell’adeguatezza delle pensioni future; svilupperà in particolare l’analisi dei rischi per il sistema previdenziale pubblico, e per quello di Inarcassa, connessi alla bassa crescita dell’economia e quindi alla possibilità di riconoscere risorse adeguate nella fase di quiescenza.

1. Le dinamiche di spesa nel lungo periodo

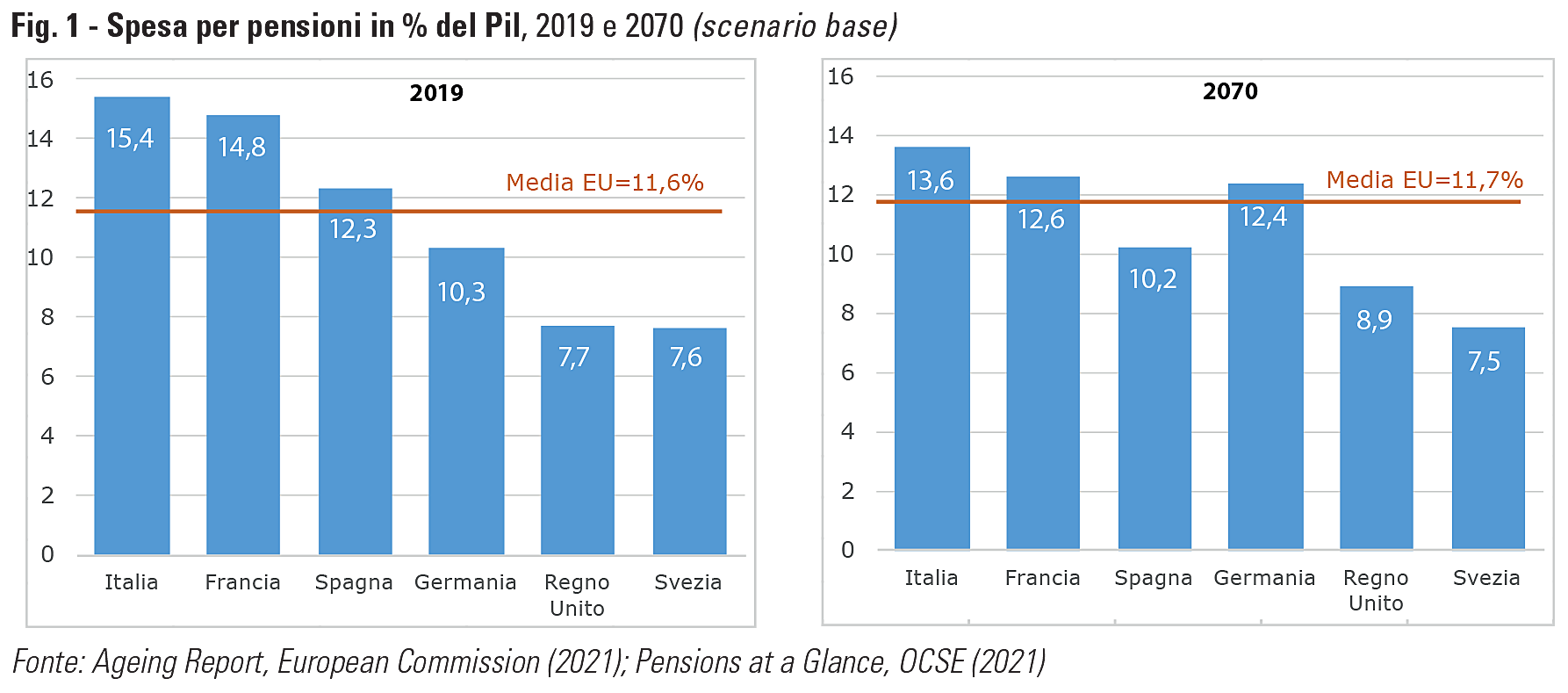

La spesa per pensioni dell’Italia era pari, nel 2019, al 15,4% del PIL, superiore alla media dei paesi UE (11,6%) e OCSE (9,2%) e a quella dei principali paesi europei, come Francia, Spagna e Germania.

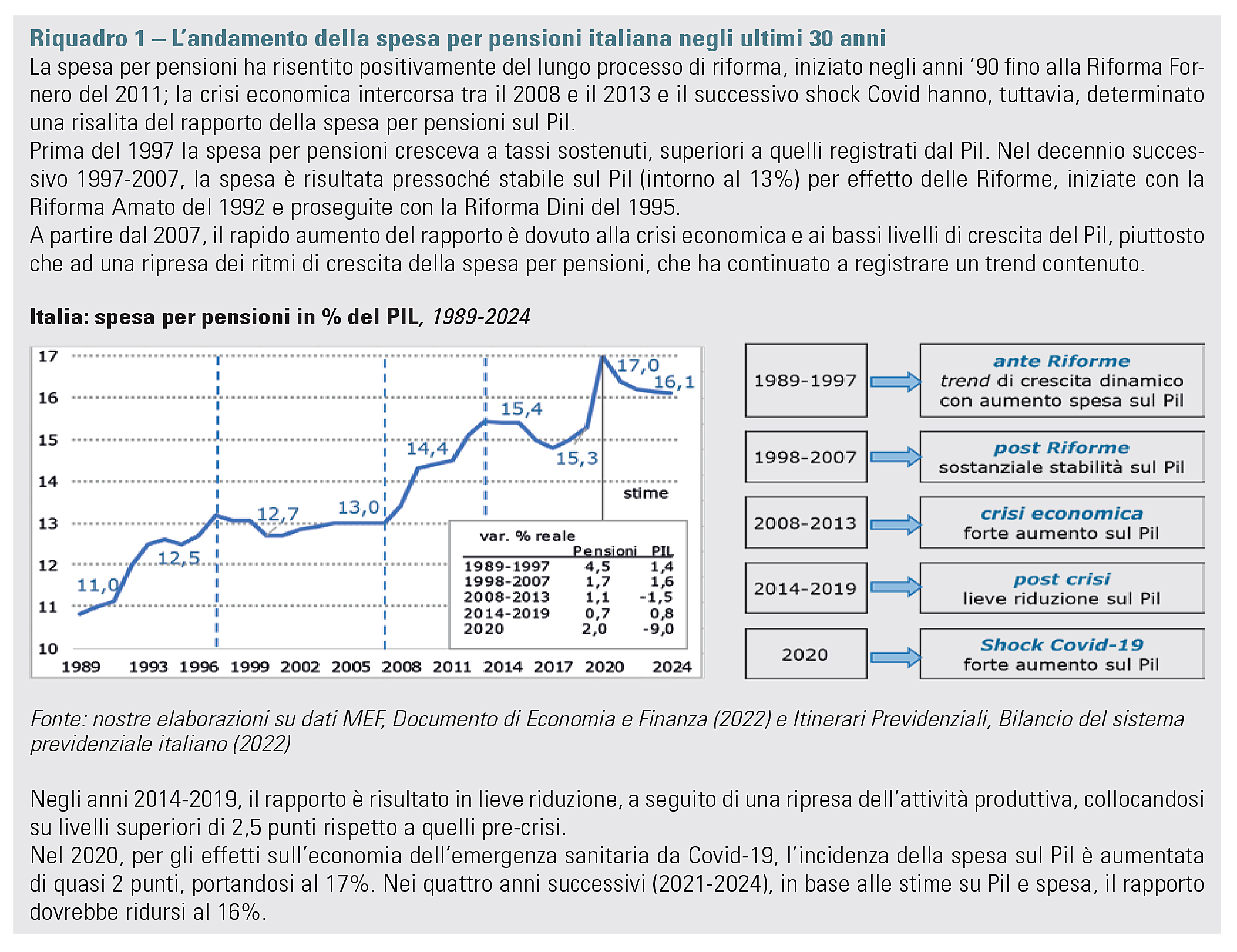

Il lungo processo di riforma, iniziato con le Riforme Amato (1992) e Dini (1995) fino a quella Fornero (2011), ha consentito risparmi consistenti. Il passaggio dal metodo di calcolo della pensione retributivo a quello contributivo è stato, tuttavia, troppo graduale, determinando una lunghissima fase di transizione: coloro che vantavano, a fine 1995, un’anzianità pari ad almeno 18 anni hanno continuato a percepire, fino al 2011, pensioni interamente retributive. Il Riquadro 1 approfondisce le dinamiche della spesa per pensioni italiana negli ultimi trenta anni e riporta i dati più recenti. Le previsioni effettuate in sede europea mostrano un aumento della spesa dell’Italia fino al 18% intorno al 2035-2040, a seguito del processo di invecchiamento e del passaggio delle generazioni del baby boom dalla fase attiva a quella di quiescenza. Successivamente, con l’entrata a regime del metodo contributivo, la spesa dovrebbe registrare una graduale riduzione fino al 13,6% nel 2070 (fig. 1).

Lo scenario base assume che la pandemia abbia un impatto di breve periodo sul quadro economico. In caso di impatto più duraturo, l’incidenza della spesa sul PIL aumenterebbe in tutte le maggiori economie, accentuando le criticità per l’Italia dove “pesa” l’”eredità” del retributivo.

Superata la lunga fase di transizione al metodo contributivo, le proiezioni evidenziano un calo della spesa più rapido rispetto agli altri paesi, così da ridurre il gap positivo rispetto alla media UE e ai maggiori paesi europei. Questo andamento, oltre all’entrata a regime del metodo contributivo, è legato all’operare di alcuni “meccanismi automatici” di riequilibrio finanziario introdotti nel sistema italiano per attenuare gli effetti delle variabili demografiche.

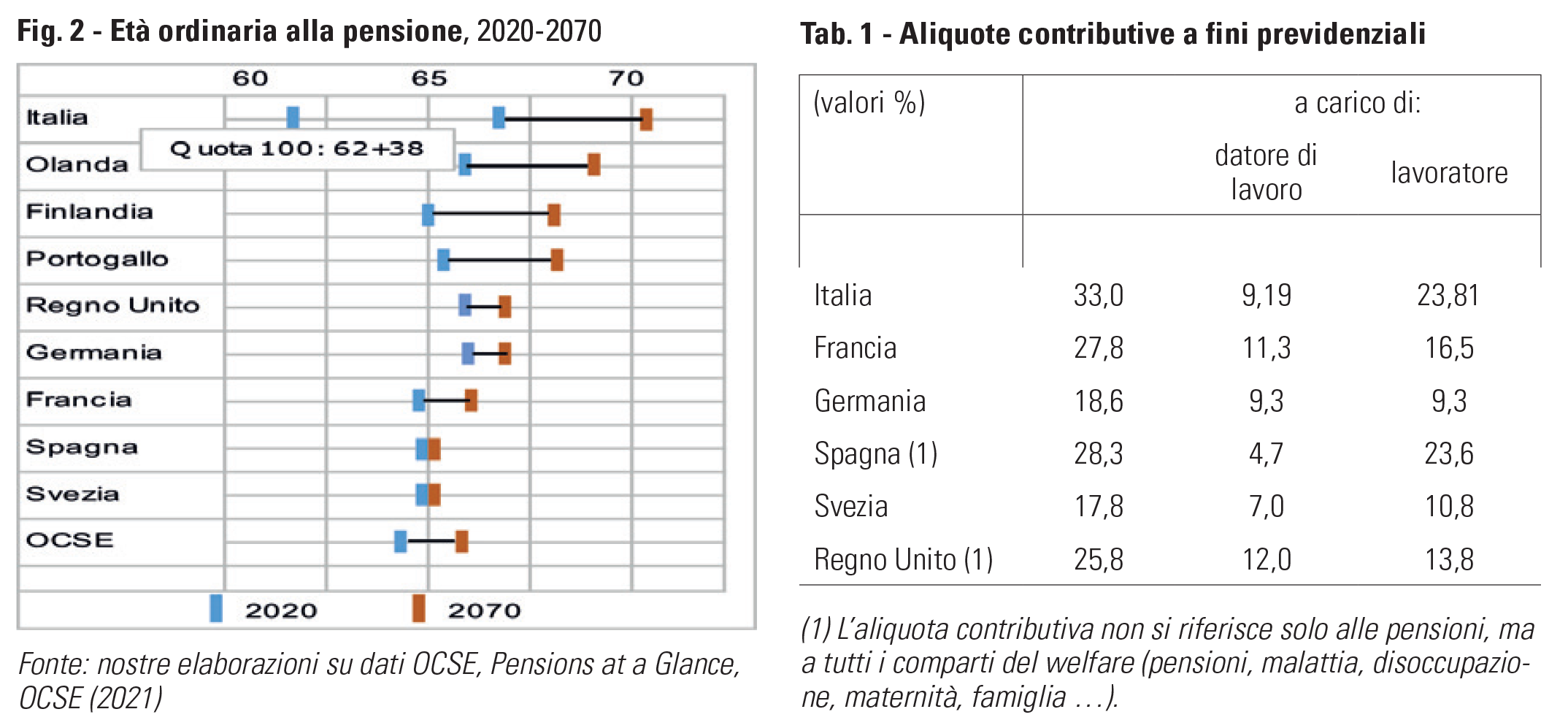

L’età pensionabile è infatti “agganciata” all’evoluzione della speranza di vita. Secondo le stime OCSE, in Italia l’età ordinaria alla pensione dovrebbe in questo modo arrivare a 71 anni nei prossimi cinquant’anni, a fronte dei 66 anni nella media dei paesi OCSE. Gli altri paesi che presentano, in prospettiva, età pensionabili elevate sono Olanda (69 anni), Finlandia e Portogallo (68 anni), che adeguano anch’essi in automatico il requisito anagrafico alla speranza di vita (fig. 2).

L’OCSE stima che, tra gennaio 2020 ed agosto 2021, i decessi, in età pari o superiore a 65 anni, sono aumentati, per effetto della pandemia, di circa il 12% nella media dei paesi aderenti. In Italia, in base ai dati ISTAT, nel 2020 la speranza di vita media all’età di 65 anni è diminuita di un anno rispetto al 2019. Nel lungo periodo gli effetti sulla mortalità sono più incerti; l’impatto potrebbe essere infatti circoscritto dalla ripresa del trend di crescita della speranza di vita ipotizzato in precedenza.

La più alta mortalità del 2020-2021 avrà un effetto immediato su quei sistemi che “agganciano” l’età pensionabile alla speranza di vita. In Italia, ad es., al prossimo adeguamento del 2023, l’età resterà invariata a 67 anni, a seguito di una riduzione della speranza di vita (cfr. Riquadro 2).

A fronte di un’età ordinaria piuttosto elevata (67 anni), in Italia l’età effettiva alla pensione è bassa (62 anni) per la presenza di canali di uscita anticipata. Si tratta di misure temporanee, come, di recente, Quota 100 e Opzione donna e di altri interventi per i cd. lavori usuranti o particolari categorie (lavoratori in mobilità e disoccupazione), che appesantiranno i conti pubblici.

Quota 100, misura sperimentale per il triennio 2019-2021, ha previsto l’anticipo a 62 anni con almeno 38 anni di anzianità. Nel processo di riforma, Quota 100 ha costituito una battuta d’arresto ed è stata considerata, anche dall’OCSE, una misura in contrasto con l’equità intergenerazionale e con il metodo contributivo. A fronte di un’età pensionabile più bassa, infatti, il calcolo della pensione non è stato modificato: la quota retributiva non è stata interessata da “correzioni attuariali”; solo quella contributiva risente di Coefficienti di trasformazione più contenuti in relazione alla più bassa età pensionabile.

Le vecchie “promesse” del retributivo, come già evidenziato, pesano sui conti pubblici e l’impatto sarà ancora maggiore se vengono rese più generose (es. Quota 100), con un aumento delle uscite previdenziali, oppure, in presenza di shock esogeni (es. minore crescita), con una riduzione della copertura.

La Legge di bilancio per il 2022, ha prorogato Opzione donna e ha previsto Quota 102 limitatamente al 2022 (cfr. Riquadro 2).

Dal lato del finanziamento, i sistemi previdenziali con i livelli di spesa più alti sono anche quelli che presentano un prelievo contributivo più sostenuto. Italia e Francia hanno le aliquote previdenziali più elevate (cfr. tab. 1), Germania e Svezia quelle più contenute; per Spagna e Regno Unito il confronto è poco significativo, in quanto adottano un’unica aliquota per tutti i comparti del welfare e non un’aliquota specifica per le pensioni.

2. Italia: crescita economica e sostenibilità del sistema previdenziale

I rischi di natura economica producono almeno due effetti evidenti sui sistemi previdenziali: un peggioramento della sostenibilità finanziaria e macroeconomica e un peggioramento dell’adeguatezza delle prestazioni.

La Riforma Dini (legge 335/1995) si basava su previsioni di crescita di lungo periodo del Pil (e di rivalutazione dei montanti) dell’1,5% reale. La scelta di prendere a riferimento questo target risultava coerente con i dati storici dell’epoca e le aspettative di crescita degli anni ’90.

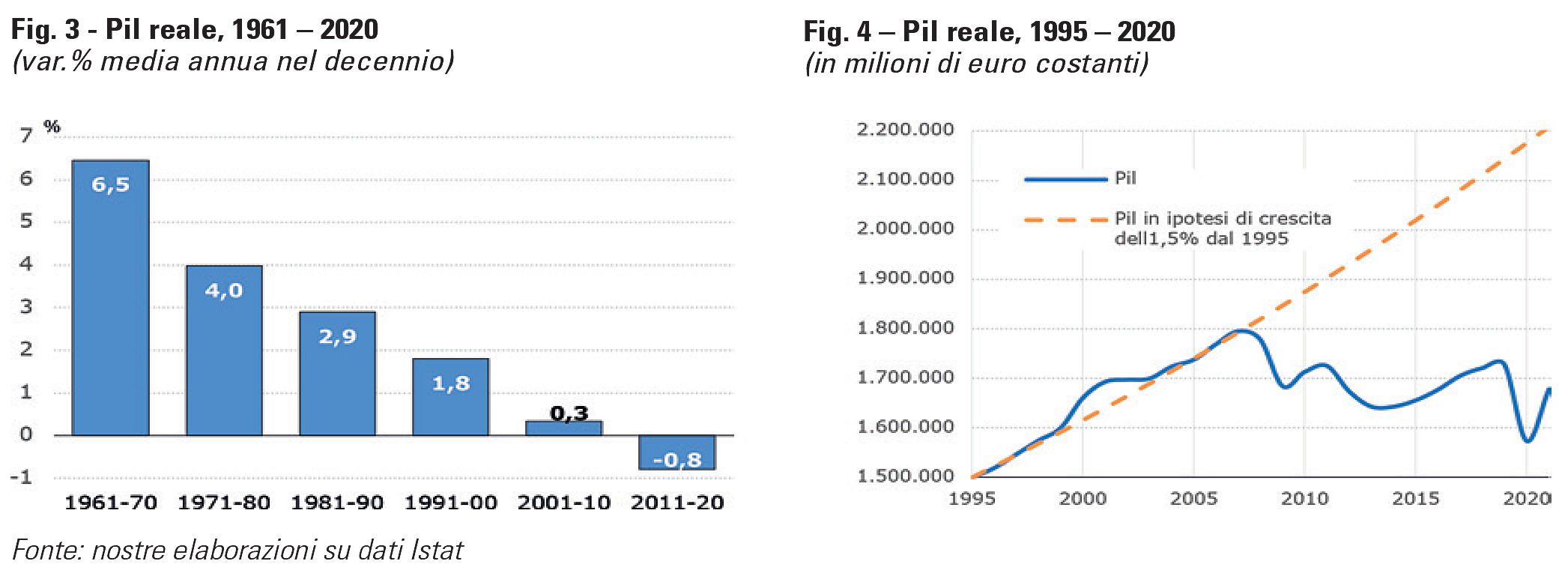

Queste previsioni si sono rivelate ottimistiche. Le attese non sono state infatti confermate nei due decenni successivi (cfr. fig. 3): dal 2000 al 2010, l’economia italiana ha sperimentato un decennio di bassa crescita (0,3% in media annua) e dal 2011 al 2020 il Pil si è ridotto in termini reali (-0,8% in media annua).

La Figura 4 confronta, a partire dal 1995, la dinamica effettiva del Pil (in euro concatenati) con quella ipotetica basata su una crescita annua del prodotto dell’1,5% in termini reali. Fino al 2007, l’andamento effettivo del Pil risulta in linea con l’ipotesi di crescita dell’1,5%.

Dal 2008, per effetto della doppia recessione che ha colpito l’economia italiana (crisi immobiliare del 2007-08 e crisi dei debiti sovrani 2011-12) e della pandemia da Covid-19, si è creato un divario tra il Pil effettivo e quello ipotizzato nel 1995 via via crescente, fino a raggiungere nel 2020 uno scostamento del 38%; nel 2021 il divario si riduce al 32%.

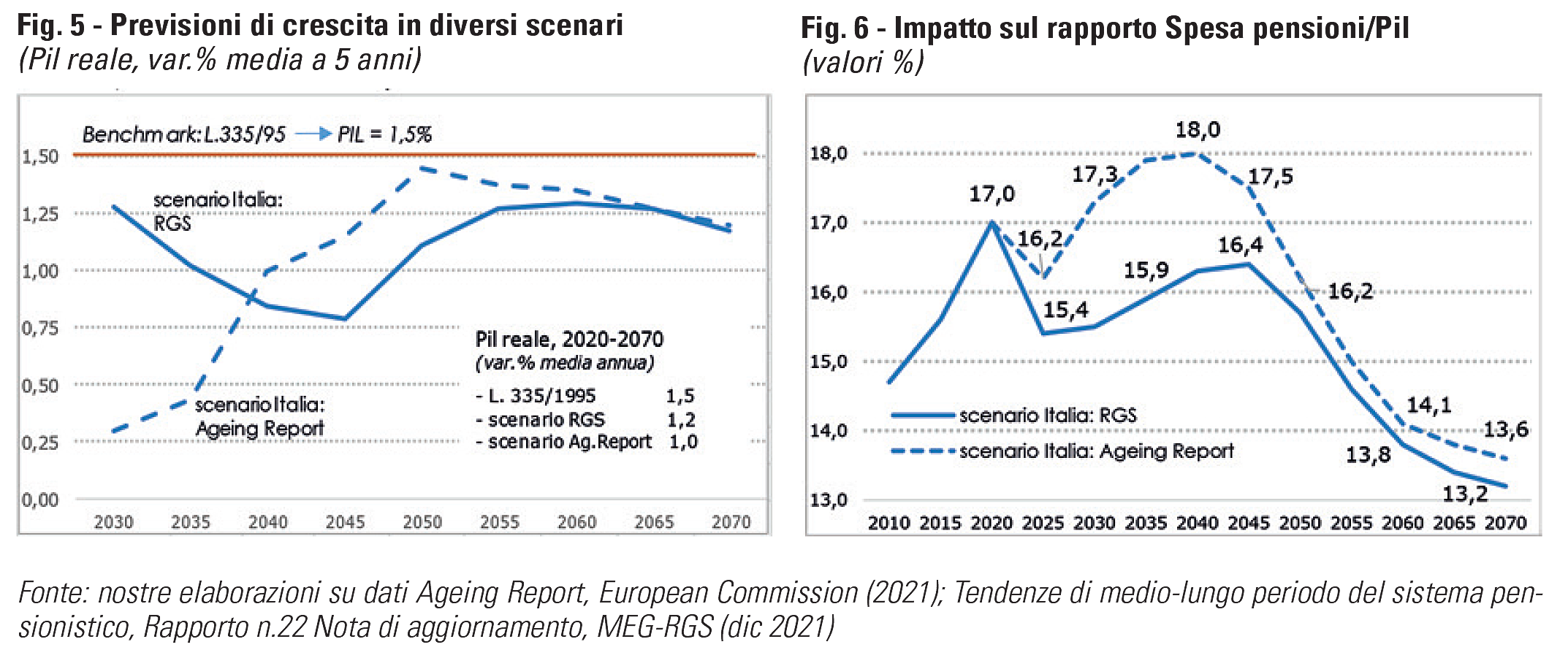

Queste dinamiche, insieme al crollo della popolazione atteso a partire dal 2030, hanno portato a rivedere sensibilmente al ribasso il potenziale di crescita di lungo periodo (fig. 5):

- nelle sue proiezioni sulla spesa per pensioni del sistema previdenziale pubblico, il MEF-RGS riduce quindi la crescita del Pil all’1,2%, ipotesi che le Casse devono adottare nei loro Bilanci tecnici;

- nelle previsioni dell’Ageing Report, la crescita è inferiore (1%), per ipotesi meno favorevoli sulla produttività della nostra economia.

Una crescita economica più contenuta e un suo diverso profilo nell’arco dei prossimi cinquant’anni, determina un rapporto della spesa per pensioni sul Pil più elevato, facendo “ricomparire” la “gobba” nella fase di transizione al metodo contributivo (fig. 6).

La revisione delle prospettive di crescita economica avrà effetti anche sugli importi delle pensioni future: una riduzione del Pil e dunque del tasso di capitalizzazione su un lungo arco temporale ha un impatto consistente sui montanti contributivi e dunque sugli importi delle prestazioni future. Questi aspetti legati all’adeguatezza delle prestazioni saranno approfonditi in un prossimo articolo.

3. Meccanismi automatici di riequilibrio finanziario

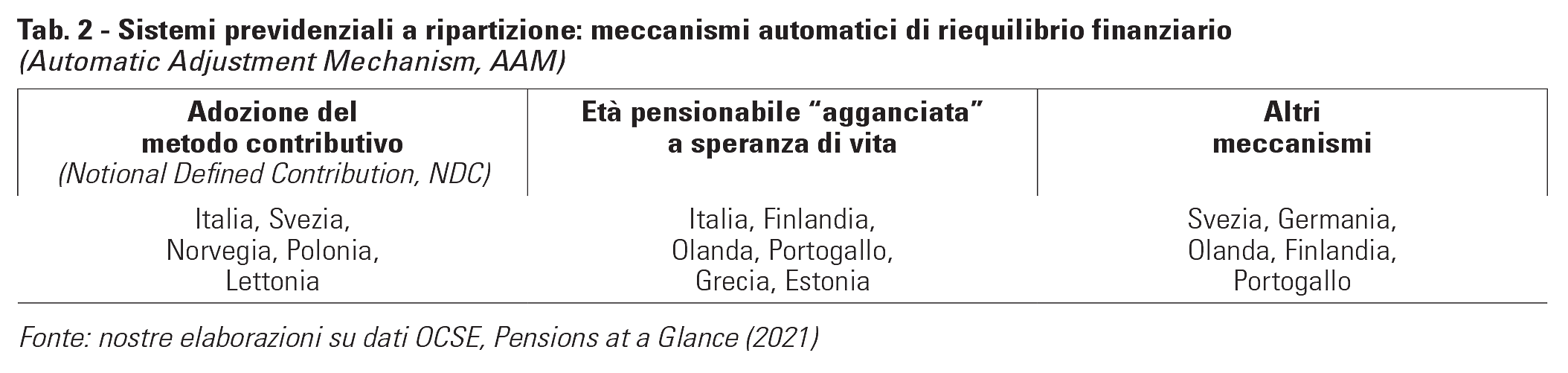

Dal confronto tra sistemi previdenziali basati sul sistema finanziario della ripartizione (payas- you-go), emerge che solo alcuni paesi hanno adottato meccanismi automatici di riequilibrio finanziario per contrastare gli effetti delle variabili demografiche ed economiche sulla sostenibilità di lungo periodo.

La maggior parte dei meccanismi ha la finalità di “aggiustare” l’andamento della spesa agli effetti dell’invecchiamento previsto nei prossimi decenni in tutte le maggiori economie. L’OCSE individua tre grandi gruppi di meccanismi automatici:

i) adozione del metodo di calcolo contributivo;

ii) età pensionabile “agganciata” alla speranza di vita media attesa;

iii) altri meccanismi, che prevedono una revisione dell’importo di pensione e/o delle aliquote contributive in base ai trend demografici ed economici.

Il primo meccanismo individuato dall’OCSE riguarda l’adozione del metodo di calcolo contributivo delle pensioni, in grado di contrastare gli effetti legati al rischio demografico (longevity risk), mediante l’operare dei Coefficienti di trasformazione per la conversione del montante in rendita e del tasso di capitalizzazione dei montanti (che include una componente di natura demografica). I Coefficienti, costruiti sulla mortalità della popolazione di riferimento e adeguati in modo costante, introducono nel calcolo della prestazione un parametro che riflette la speranza di vita residua attesa alla pensione per garantire “uguaglianza” tra contributi e rate di pensione percepite.

Il metodo di calcolo contributivo è stato adottato da cinque paesi, tra cui l’Italia, con alcune differenze:

i) riguardo al tasso di rivalutazione dei montanti contributivi, l’Italia adotta la variazione del PIL, mentre Polonia e Lettonia utilizzano il monte retributivo e Svezia e Norvegia la retribuzione media;

ii) i Coefficienti di trasformazione differiscono, a seconda che ricomprendano o meno la componente di reversibilità e in base al tasso di interesse “anticipato” nel loro calcolo (cd. tasso tecnico).

In Italia, ad esempio, i Coefficienti “incorporano” un tasso tecnico dell’1,5%, che, all’epoca della L. 335/1995, avrebbe dovuto approssimare l’andamento del PIL reale di lungo periodo.

Come illustrato in precedenza, queste attese di crescita non sono state confermate.

Questo implica che in presenza di una crescita del Pil inferiore, in termini reali, all’1,5% viene riconosciuto ai pensionati un rendimento più elevato di quello “sostenibile”, rappresentando un fattore di squilibrio.

Anche Svezia e Norvegia, “incorporano” nei Coefficienti un tasso tecnico che dovrebbe approssimare il trend di lungo termine delle retribuzioni medie (rispettivamente pari all’1,6% e allo 0,75%). Tuttavia, non ci sono per questi sistemi rischi analoghi a quelli del sistema italiano legati alla crescita di lungo periodo, perché il meccanismo di indicizzazione annuale delle pensioni tiene conto del tasso tecnico incorporato nei Coefficienti di trasformazione: le pensioni vengono, infatti, indicizzate in base alla variazione della retribuzione media al netto del tasso già riconosciuto nei Coefficienti di trasformazione.

Ad esempio, nel caso della Svezia, un aumento della retribuzione media del 3% determina un aumento delle pensioni in essere dell’1,4% (3%-1,6%) in termini nominali.

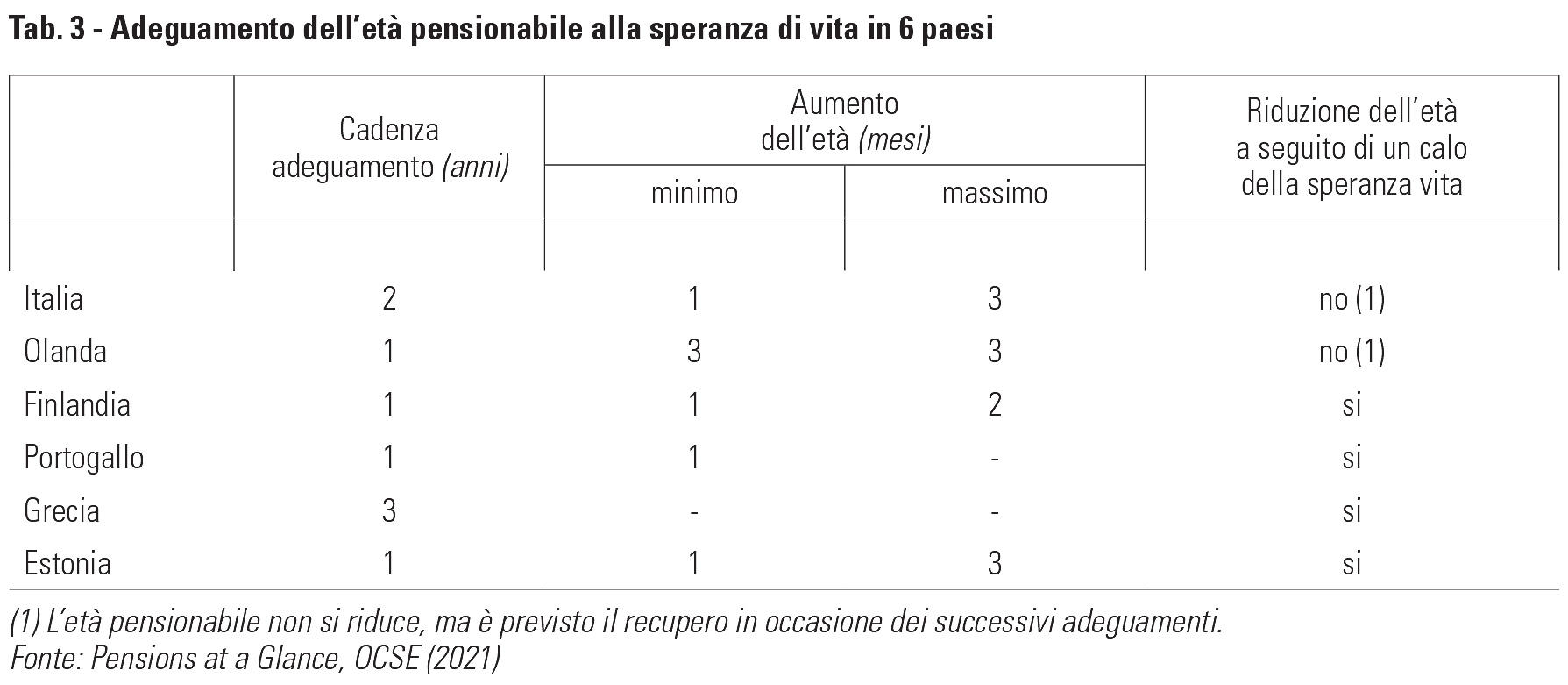

Il secondo meccanismo riguarda l’età pensionabile “agganciata” all’evoluzione della speranza di vita media attesa. L’Italia, insieme ad altri cinque paesi, ha optato per questo sistema. La cadenza dell’adeguamento è annuale in Portogallo, Olanda, Finlandia e Estonia, biennale in Italia (dopo essere stata inizialmente decennale e successivamente triennale), triennale in Grecia (tab. 3). Inoltre, a seguito di una riduzione della speranza di vita, alcuni paesi procedono a ridurre l’età pensionabile, mentre altri (Italia e Olanda) mantengono inalterata l’età, salvo però, nei successivi adeguamenti, non aumentare l’età finché la riduzione non viene del tutto recuperata.

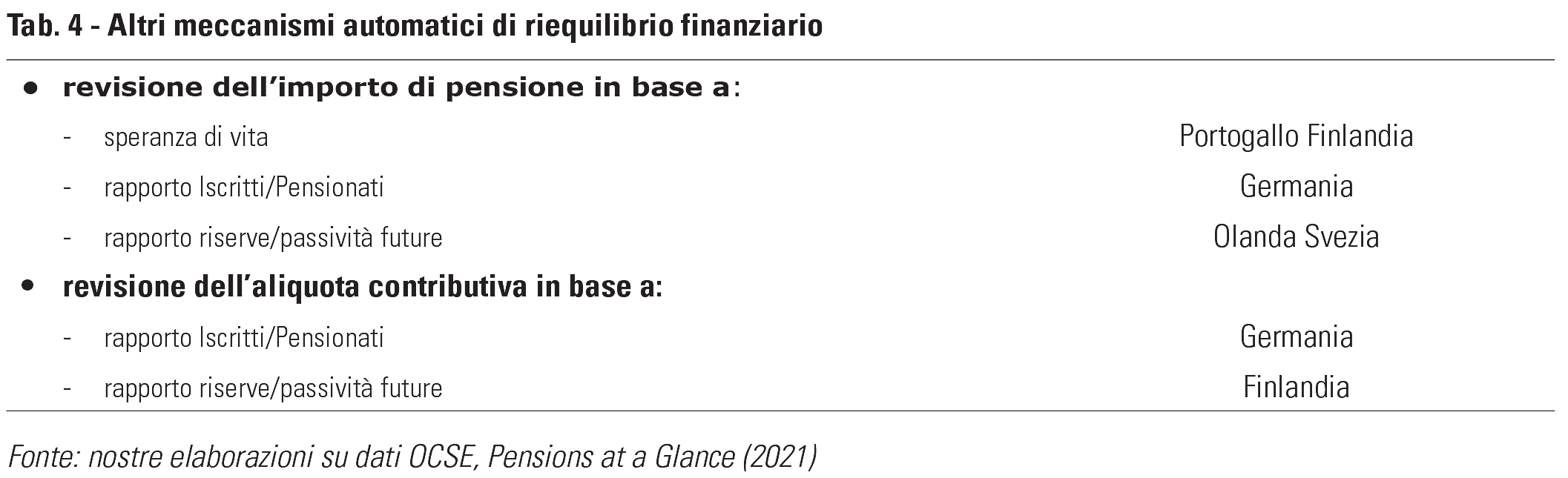

Gli altri meccanismi consistono nella revisione dell’importo di pensione e/o del livello della contribuzione in base ai trend dei fattori demografici ed economici.

Finlandia e Portogallo, pur non avendo adottato il metodo contributivo, prevedono correzioni “attuariali”, legate alla speranza di vita, agli importi di pensione, che operano in modo simile ai Coefficienti di trasformazione del contributivo. In altri Paesi, l’importo delle pensioni viene rivisto in base all’andamento del: i) rapporto tra iscritti e pensionati (Germania); ii) del rapporto tra le riserve accumulate e le passività (rate di pensione future). Alcuni Paesi, come Germania e Finlandia, rivedono, inoltre, le aliquote contributive in modo automatico (tab. 4).

3.1 I meccanismi del sistema previdenziale di Inarcassa

Con la Riforma del 2012, Inarcassa ha adottato dei meccanismi di riequilibrio finanziario per contrastare, per quanto possibile, gli effetti delle variabili demografiche. Con riferimento ai meccanismi individuati dall’OCSE, quelli adottati da Inarcassa sono tre:

- adozione del metodo contributivo, con l’operare di Coefficienti di trasformazione (per la conversione del montante contributivo in rendita pensionistica) costruiti sulla mortalità specifica degli iscritti alla Cassa, più bassa rispetto a quella della popolazione italiana, e aggiornati ogni anno;

- età pensionabile agganciata all’evoluzione della speranza di vita media degli iscritti alla Cassa;

- pensione anticipata con correzioni di natura attuariale e finanziaria alla quota retributiva della pensione. Il riconoscimento della pensione anticipata potrebbe sembrare non coerente con un impianto normativo caratterizzato dall’aumento dell’età ordinaria. In Inarcassa, però, il meccanismo di riequilibrio è affidato a riduzioni anche della quota retributiva della pensione per rendere finanziariamente “neutrale” l’anticipo della pensione, in un’ottica di equità intergenerazionale. Cosa diversa è stata fatta con Quota 100, dove la flessibilità non è stata “scambiata” con riduzioni della parte retributiva della pensione per tener conto di un più lungo periodo di pensionamento, a scapito dell’equità tra generazioni. I tre meccanismi assicurano una buona “tenuta” dei conti a regime, una volta cioè che sarà stata completata la transizione al metodo contributivo. Nella fase di transizione, caratterizzata da pensioni ancora in parte retributive, eventuali shock esogeni (bassa crescita dei redditi e dunque dei contributi) potrebbero avere pesanti effetti sui saldi, scaricando oneri aggiuntivi sulle giovani generazioni già penalizzate da pensioni future di importo più basso.>

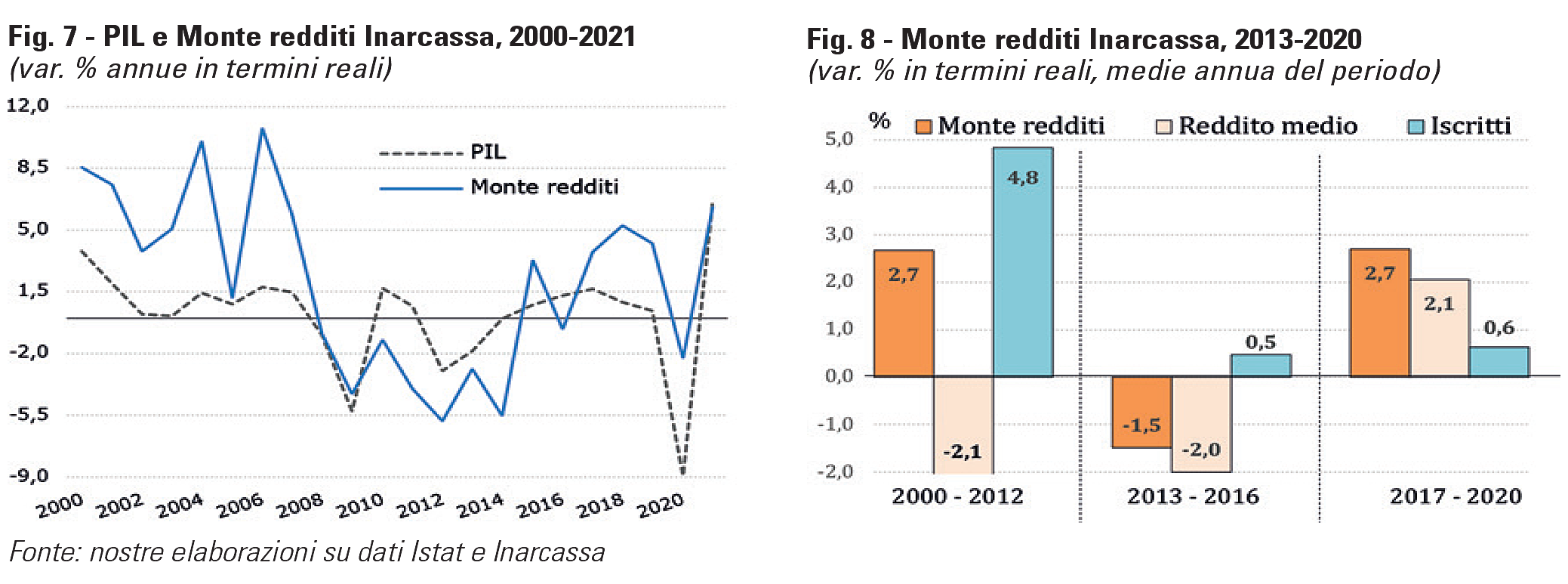

Va inoltre ricordato che i Coefficienti di trasformazione (CT) di Inarcassa, in analogia al sistema pubblico italiano, “incorporano” un tasso tecnico dell’1,5%; come illustrato in precedenza, questo tasso, all’epoca della Riforma Dini (L. 335/1995), avrebbe dovuto approssimare l’andamento del PIL reale di lungo periodo. Per Inarcassa l’approssimazione all’1,5% riguarda la crescita del monte redditi di lungo periodo in termini reali. Il riconoscimento di questo tasso ai pensionati è un fattore di potenziale disequilibrio: in presenza, infatti, di una crescita del monte redditi effettiva in termini reali inferiore all’1,5%, sulle pensioni contributive viene “anticipato” un tasso più elevato di quello sostenibile. L’andamento di medio-lungo periodo del Monte redditi di Inarcassa presenta varie fasi cicliche. Fino al 2008, il trend di crescita è molto dinamico ed è sostenuto dal “bonus demografico”: gli iscritti sono infatti in forte aumento, quasi il 5% in media annua tra il 2000 e il 2012, anche a seguito del processo di femminilizzazione.

Nei successivi anni la doppia recessione dell’economia italiana (2007-2008 e 2011- 2012) e la pandemia da Covid-19 (2020) insieme al rallentamento delle nuove iscrizioni ha determinato una fase di bassa crescita del Monte redditi.

Dal 2013, in particolare, in presenza di una sostanziale stabilità degli iscritti, la dinamica del monte redditi in termini reali è stata guidata quasi esclusivamente dalla componente reddito medio: tra il 2013 e il 2016, il reddito medio in calo (-1,9% in media annua) ha comportato una dinamica negativa del monte redditi in riduzione annua dell’1,5%; dal 2017 al 2020, invece, la ripresa del reddito medio (+2,1%) ha determinato una crescita del monte redditi in media annua del 2,7%.

Come illustrato in precedenza, anche altri paesi passati al metodo contributivo, come Svezia e Norvegia, “incorporano” nei Coefficienti di trasformazione un tasso tecnico, ma, in sede di “indicizzazione” annuale delle pensioni, adottano un meccanismo di “compensazione”. La “compensazione” comporterebbe il passaggio dall’attuale regola di indicizzazione delle pensioni ai prezzi ad una indicizzazione al monte redditi nominale (variazione % media quinquennale) corretta in base al tasso tecnico dell’1,5% anticipato nei Coefficienti di trasformazione.

Ad esempio, a fronte di una crescita del Monte redditi del 2,5% nominale (1% reale + 1,5% inflazione), le pensioni dell’anno andrebbero indicizzate ad un tasso pari all’1% (differenza tra 2,5% e tasso tecnico dell’1,5%), in luogo dell’1,5% di inflazione.

Negli anni in cui il Monte redditi reale cresce meno dell’1,5%, in sede di indicizzazione verrebbe dunque riconosciuta una rivalutazione inferiore all’inflazione. Al contrario, in caso di crescita reale dei redditi superiore all’1,5%, ad esempio pari al 2%, andrebbe riconosciuta sulle pensioni una rivalutazione superiore all’inflazione.■

tra quelli più cercati