La tutela previdenziale dei periodi di lavoro all’estero

Foto di Paolo Portoghesi

“Cosa succede se, per esigenze lavorative, mi trasferisco all’estero per un periodo

più o meno prolungato? Avrò diritto alla pensione e con quali requisiti ?

” Queste sono alcune delle domande più frequenti che riceviamo dai nostri iscritti,

anche giovani, a cui non è semplice dare una risposta immediata.

Cerchiamo di capirne di più

Lavorare in paesi esteri per cogliere opportunità professionali è un fenomeno sempre più diffuso tra le giovani generazioni e non più legato soltanto ai flussi migratori che hanno caratterizzato l’Italia nei primi decenni del secolo scorso.

Ogni Stato ha una propria regolamentazione in materia di previdenza e da qui il rischio per il lavoratore che permanga per lungo tempo all’estero di non raggiungere in alcuno Stato i requisiti minimi per ottenere l’assegno pensionistico. In ambito internazionale la tutela previdenziale dei periodi di lavoro all’estero è variamente disciplinata da regolamenti, accordi o convenzioni bilaterali o multilaterali tra i vari Stati con una normativa complessa e articolata e non sempre di facile lettura.

L’esigenza di un coordinamento in materia di sicurezza sociale è stata avvertita e promossa principalmente tra i paesi aderenti alla Comunità Economica Europea (oggi UE).

A seguire proponiamo una disamina delle situazioni tipiche che possono interessare i liberi professionisti, per ricostituire la carriera estera e non perdere i contributi versati. Possiamo distinguere:

a) periodi di lavoro svolti nei paesi appartenenti all’Unione Europea, tutelati dalle normative comunitarie;

b) periodi di lavoro svolti fuori dall’Unione Europea, negli Stati con cui l’Italia ha stipulato Convenzioni bilaterali di sicurezza sociale;

c) periodi di lavoro svolti in paesi con cui non sono stati stipulati accordi bilaterali di sicurezza sociale e per i quali soccorre l’istituto del Riscatto.

1. La totalizzazione dei periodi assicurativi in ambito UE

Il Trattato Istitutivo della Comunità Economica Europea assicura la libera circolazione dei lavoratori (art. 51) con lo scopo di contribuire al miglioramento del tenore di vita e delle condizioni di lavoro dei cittadini comunitari.

Per dare concreta realizzazione a tale diritto il Consiglio Europeo ha emanato il Regolamento CEE n. 1408/1971 ed il relativo Regolamento di attuazione n. 574/1972, sostituiti nel 2010 rispettivamente dal Regolamento (CE) n. 883 del 29 aprile 2004 e il Regolamento di applicazione (CE) n. 987 del 16 settembre 2009.

La normativa comunitaria ha previsto alcuni principi fondanti su cui basare la tutela previdenziale ai lavoratori che si spostano all’interno della Comunità, nonché ai rispettivi aventi diritto e ai loro superstiti:

• la parità di trattamento, in base alla quale ciascuno Stato è tenuto ad assicurare ai cittadini degli altri Stati membri lo stesso trattamento e gli stessi benefici riservati ai propri cittadini;

• il pagamento delle prestazioni nel Paese di residenza anche se a carico di un altro Stato, mantenendo i diritti e i vantaggi acquisiti (esportabilità della prestazione);

• la totalizzazione dei periodi di assicurazione e contribuzione, grazie alla quale i periodi assicurativi maturati nei vari Stati si cumulano, nel rispetto e nei limiti delle singole legislazioni nazionali, per consentire il perfezionamento dei requisiti richiesti per il diritto alle prestazioni nel proprio Stato.

Regolamenti e Paesi

I regolamenti (CE) n. 883/2004 e n. 987/2009 sono applicabili anche ai liberi professionisti e a tutti i rapporti di lavoro intrattenuti nei seguenti Stati e riguardano:

– dal 1° maggio 2010, ai 27 Stati membri dell’Unione Europea: Austria, Belgio, Bulgaria, Cipro, Danimarca, Estonia, Finlandia, Francia, Germania, Grecia, Irlanda, Italia, Lettonia, Lituania, Lussemburgo, Malta, Paesi Bassi, Polonia, Portogallo, Regno Unito (salvo le norme specifiche su Brexit), Repubblica Ceca, Romania, Slovacchia, Slovenia, Spagna, Svezia, Ungheria;

– dal 1° aprile 2012 alla Svizzera;

– dal 1° giugno 2012, i nuovi regolamenti sono stati estesi ai tre Paesi che hanno aderito all’Accordo sullo Spazio Economico Europeo (Accordo SEE): Islanda, Liechtenstein e Norvegia.

• Come opera il cumulo dei periodi contributivi

I periodi di lavoro maturati nei diversi Stati membri possono essere valorizzati ai fini pensionistici mediante l’istituto della totalizzazione europea, che consente all’assicurato la possibilità di cumulare i periodi assicurativi nazionali ed esteri al fine di maturare il diritto a pensione, sempre nel rispetto e nei limiti delle singole legislazioni nazionali.

Il principio cardine della totalizzazione trova la sua disciplina all’art. 6 del Regolamento CE 883/2004. Gli artt. 12 e 13 del Regolamento CE n. 987/2009 regolano criteri operativi, tra cui la trattazione dei periodi coincidenti e i criteri di conversione dei periodi espressi in unità temporali diverse.

La totalizzazione “europea” non prevede oneri a carico dell’assicurato e non comporta il trasferimento dei contributi da un Paese ad un altro. In altri termini, mediante la totalizzazione la contribuzione estera viene considerata come se fosse versata in Italia, consentendo di sommare i periodi assicurativi non sovrapposti temporalmente maturati presso i vari Stati membri e per qualsiasi tipo di contribuzione (obbligatoria, da riscatto, volontaria e figurativa) per il raggiungimento dei requisiti contributivi previsti per il diritto a pensione secondo la legislazione di uno Stato (art. 51 Reg. CE n. 883/2004). Il diritto a pensione viene accertato in ciascun Paese - qualora manchi il requisito autonomo - sommando i periodi contributivi (italiani ed esteri). Se la contribuzione di uno Stato è sufficiente da sola per dar luogo autonomamente alla pensione, il lavoratore la può ottenere senza ricorrere alla totalizzazione dei periodi di lavoro svolti in altro Stato.

Ciò significa che è possibile che la totalizzazione non operi in un Paese ed operi invece nel solo Paese in cui sia necessaria per il conseguimento dei requisiti (totalizzazione unilaterale).

• Periodo contributivo minimo di 12 mesi

Per poter accedere alla totalizzazione, il lavoratore deve poter vantare un periodo minimo di assicurazione e contribuzione di 52 settimane in ciascuno Stato (art. 57 Reg. CE n. 883/2004), costituiti dai periodi utili per il “diritto”, vale a dire relativi all’anzianità assicurativa, nonché quelli utili per la “misura”, vale a dire che incidono sull’ammontare della prestazione. In presenza di periodi lavorativi inferiori a 52 settimane, i contributi comunque vengono presi in considerazione dall’altro Stato ai fini dell’accertamento dei propri requisiti pensionistici.

• Modalità di calcolo, decorrenza e pagamento della pensione

I periodi assicurativi esteri non coincidenti sono presi in considerazione esclusivamente ai fini della verifica del raggiungimento dell’anzianità utile per il diritto a pensione. L’importo di pensione viene determinato da ciascuno Stato utilizzando anche i periodi contributivi coincidenti (art. 52 Reg. CE n. 883/2004) come segue:

– applicando il metodo ordinario se sono soddisfatte le condizioni minime previste dalla normativa nazionale, vale a dire se il lavoratore ha maturato nel proprio Stato il diritto alla pensione autonoma;

– applicando il metodo del pro-rata se non sono soddisfatte le condizioni minime previste dalla normativa nazionale. In tal caso ciascuno degli Stati interessati determina l’importo della prestazione a proprio carico come rapporto tra anzianità contributiva maturata nel proprio Stato e anzianità contributiva complessiva. Esaurienti dettagli sono stati forniti dall’INPS con circolare n. 88 del 2/7/2010.

A differenza della totalizzazione “italiana” (dei periodi contributivi maturati solo in Italia) per la quale la decorrenza del trattamento è unica pe tutte le gestioni, nel caso della totalizzazione “europea” ciascun ente riconosce la decorrenza della propria quota al compimento dell’età prevista dal proprio sistema nazionale. Questa è una particolarità della normativa europea che salvaguarda le specificità delle diverse normative nazionali sui requisiti di accesso al trattamento.

Inoltre, ciascuno Stato membro, a mezzo delle proprie gestioni, provvede al pagamento diretto dei rispettivi pro-quota di pensione.

Ai fini del diritto alle prestazioni in Italia la contribuzione estera deve essere considerata anche nelle ipotesi in cui abbia già dato luogo alla liquidazione di una pensione estera (v. circolare INPS n. 60 del 2017).

Pertanto, anche qualora il lavoratore percepisca già una pensione estera sulla base dei contributi versati, potrà comunque ottenere la pensione in regime di totalizzazione o cumulo internazionale.

• Come inoltrare la domanda

La totalizzazione europea si applica a tutte le tipologie di pensione erogate dagli Stati membri in base alla normativa nazionale.

Gli iscritti ad Inarcassa possono cumulare i periodi lavorativi italiani ed esteri per il conseguimento dei seguenti trattamenti:

– Pensione di vecchiaia unificata anticipata, ordinaria e posticipata al raggiungimento dei requisiti previsti dal Regolamento Generale Previdenza (Tab. I);

– Pensione di invalidità e di inabilità; Pensione indiretta e di reversibilità ai superstiti.

La domanda deve essere inoltrata dall’assicurato o dal superstite avente diritto all’Istituzione competente dello Stato in cui risiede e di ultima iscrizione, che attiva i necessari collegamenti istruttori con le istituzioni estere; il diritto a pensione viene accertato in ciascun Paese sommando i periodi contributivi (italiani ed esteri).

I professionisti o loro aventi causa possono inoltrare la domanda utilizzando la modulistica presente sul sito alla voce “Totalizzazione europea” https://www.inarcassa.it/ricerca? keyword=totalizzazione+europea, indicando i periodi di lavoro prestati all’estero e l’istituzione previdenziale di riferimento.

Inarcassa avvia l’istruttoria verso i competenti istituti esteri e definisce requisiti e modalità di calcolo della pensione secondo il regime internazionale.

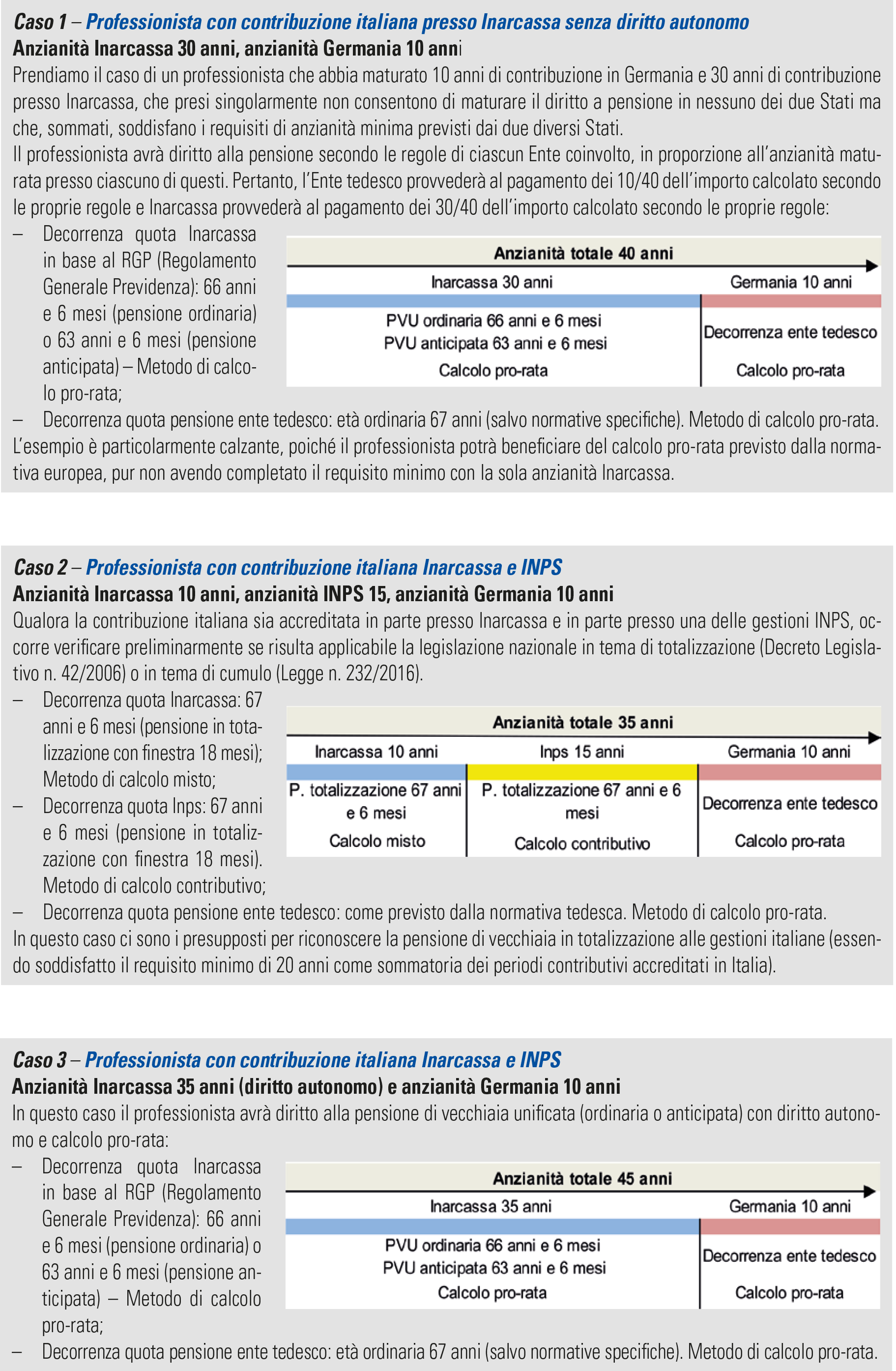

• Qualche esempio pratico

Di seguito vengono illustrati alcuni esempi pratici utili per comprendere il meccanismo della totalizzazione europea applicabile agli stati appartenenti all’UE e quelli che hanno aderito all’accordo internazionale (Svizzera e paesi dello Spazio Economico Europeo).

2. La totalizzazione dei periodi assicurativi in ambito extra UE – Le bilaterali

Le disposizioni in materia di totalizzazione si applicano anche per il lavoro svolto nei paesi extracomunitari con cui l’Italia abbia stipulato convenzioni bilaterali sulla sicurezza sociale.

Come per la totalizzazione europea, la totalizzazione internazionale non comporta il trasferimento dei contributi da uno Stato all’altro, ma consente di tener conto, ai soli fini dell’accertamento del diritto alla pensione, dei contributi maturati nei Paesi convenzionati in cui l’interessato ha lavorato.

La totalizzazione internazionale è ammessa a condizione che il lavoratore possa far valere un periodo minimo di assicurazione e contribuzione nel Paese che deve effettuare il cumulo dei contributi per concedere la pensione.

In base ai Regolamenti UE il periodo minimo richiesto in ciascuno Stato è pari ad un anno (52 settimane), mentre nelle convenzioni bilaterali questo periodo è stabilito da ogni singola convenzione.

I periodi assicurativi esteri da prendere in considerazione ai fini della totalizzazione non devono essere sovrapposti temporalmente ai periodi accreditati in Italia.

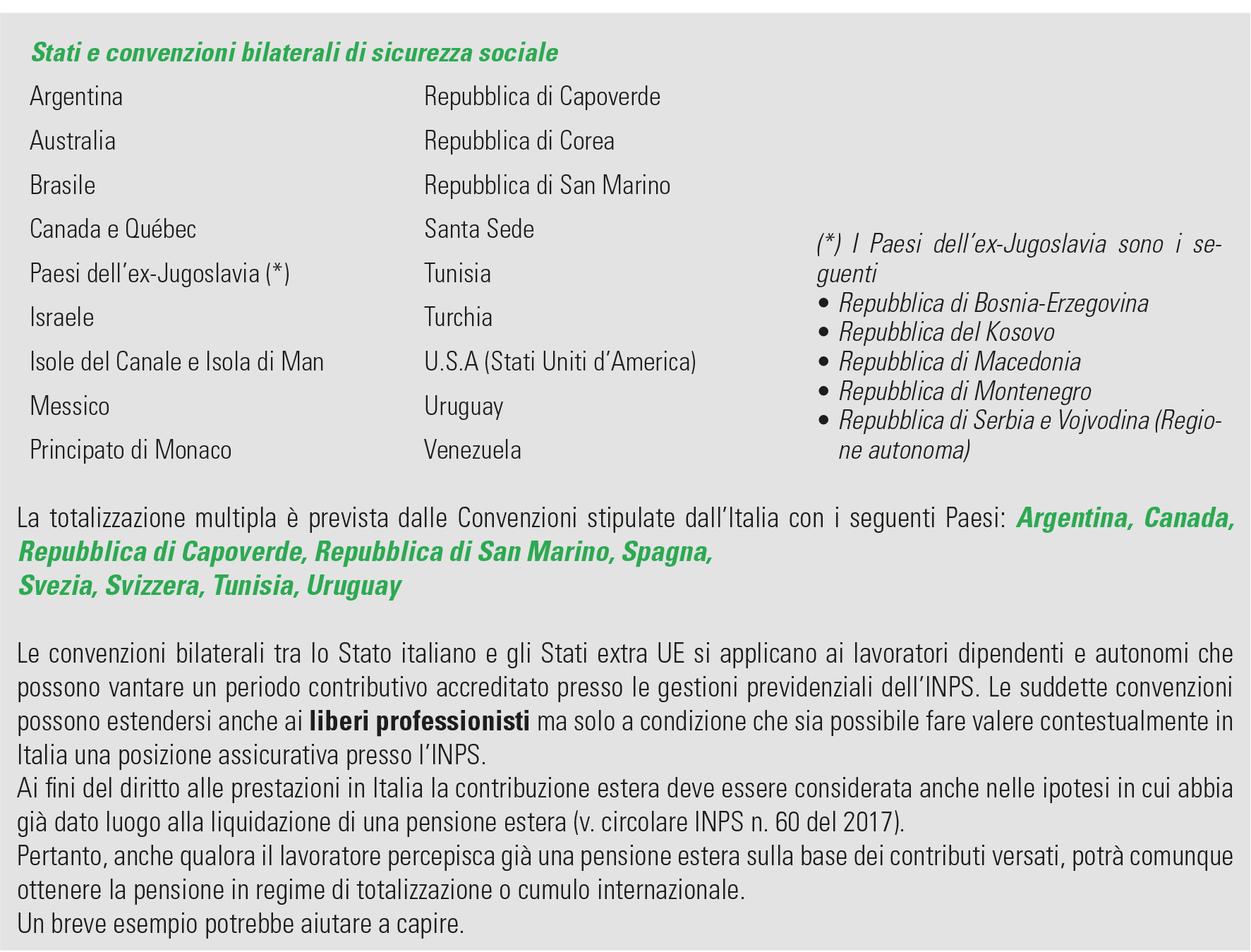

Tra i paesi legati da convenzioni bilaterali esistono due modelli di totalizzazione dei contributi:

1) totalizzazione semplice: si prendono in considerazione i periodi assicurativi dei due paesi contraenti la convenzione. Se in base alla convenzione stipulata sono stati versati contributi a sufficienza per l’ottenimento di un trattamento pensionistico, il lavoratore percepirà una pensione pro-rata erogata da ciascun paese contraente;

2) totalizzazione multipla: alcune Convenzioni bilaterali di sicurezza sociale stipu late dall’Italia prevedono la possibilità di estendere la totalizzazione internazionale anche a periodi di assicurazione maturati nel territorio di Stati terzi, alle condizioni e nei limiti previsti dalle singole Convenzioni. Nella tabella a che segue sono elencati tutti gli Stati ed è possibile consultare le relative convenzioni sul sito dell’INPS.

3. Il riscatto di periodi di lavoro all’estero

L’ordinamento italiano tutela il lavoratore che presta la propria attività all’estero e la possibilità di riscattare i periodi di attività svolti in paesi non convenzionati e/o non coperti da contributi utili a pensione.

Trattasi di quei Paesi che non hanno stipulato con l’Italia accordi in materia di sicurezza sociale o di Paesi che hanno stipulato accordi che non si estendono alla sfera previdenziale e dunque i periodi contributivi non sono valutabili ai fini del perfezionamento del diritto a pensione in regime convenzionale. Il riscatto consente di aumentare l’anzianità contributiva e di anticipare l’ingresso in pensione e/o aumentare l’importo dell’assegno. Il costo dell’operazione ricade sull’assicurato e l’accoglimento della domanda è subordinato alla dimostrazione dell’esistenza e della durata del rapporto di lavoro non concomitante con periodi di lavoro in Italia.

• Il riscatto di lavoro all’estero in Inarcassa

Ai sensi dell’art. 7.3 dello Statuto Inarcassa gli iscritti possono riscattare eventuali periodi di lavoro svolti all’estero che non danno origine a pensione e non sono ricongiungibili in Italia.

L’art. 1 del Regolamento precisa che non sono ammessi a riscatto i periodi di lavoro all’estero utili e riconoscibili in Italia ai fini previdenziali. La riscattabilità è, quindi, da intendersi limitata a periodi non coperti da assicurazione obbligatoria nello stato estero (v. assenza di sistemi di sicurezza sociale) o alla carenza di istituti normativi che consentono di valorizzare in Italia i periodi di lavoro all’estero (come, ad esempio, le convenzioni internazionali bilaterali e, per i lavoratori UE, l’istituto della Totalizzazione Europea disciplinata dal Regolamento CEE 1408/1971 e dal Regolamento CE n. 883/2004 e successive modifiche).

La facoltà di riscattare i periodi di lavoro all’estero è subordinata alla possibilità di documentare l’esistenza e la durata di un rapporto di lavoro. Si possono riscattare periodi di lavoro dipendente e, in assenza di una espressa preclusione, anche i periodi di lavoro autonomo opportunamente documentati quanto alla durata, alla natura delle prestazioni e alla identificazione del soggetto committente.

Per quanto riguarda i requisiti, le modalità di presentazione della domanda e il calcolo dell’onere di riscatto valgono le regole generali in vigore per il riscatto le cui informazioni sono reperibili sul sito di Inarcassa www.inarcassa.it.■

tra quelli più cercati