Inarcassa valorizza le piccole e medie imprese attraverso il private debt

Nel corso degli ultimi anni a causa della globalizzazione e dell’innovazione tecnologica che hanno completamente rivoluzionato i paradigmi economici, in Italia e nel mondo si sta assistendo ad un cambiamento profondo del panorama economico- finanziario. La crisi del credito e la conseguente diminuzione della redditività bancaria, unita al crescente rafforzamento della regolamentazione e infine la presenza di un elevato ammontare di crediti deteriorati nei bilanci delle banche, stanno spingendo le imprese a cercare fonti di finanziamento alternative al canale bancario al fine di sostenere la crescita nel mercato.

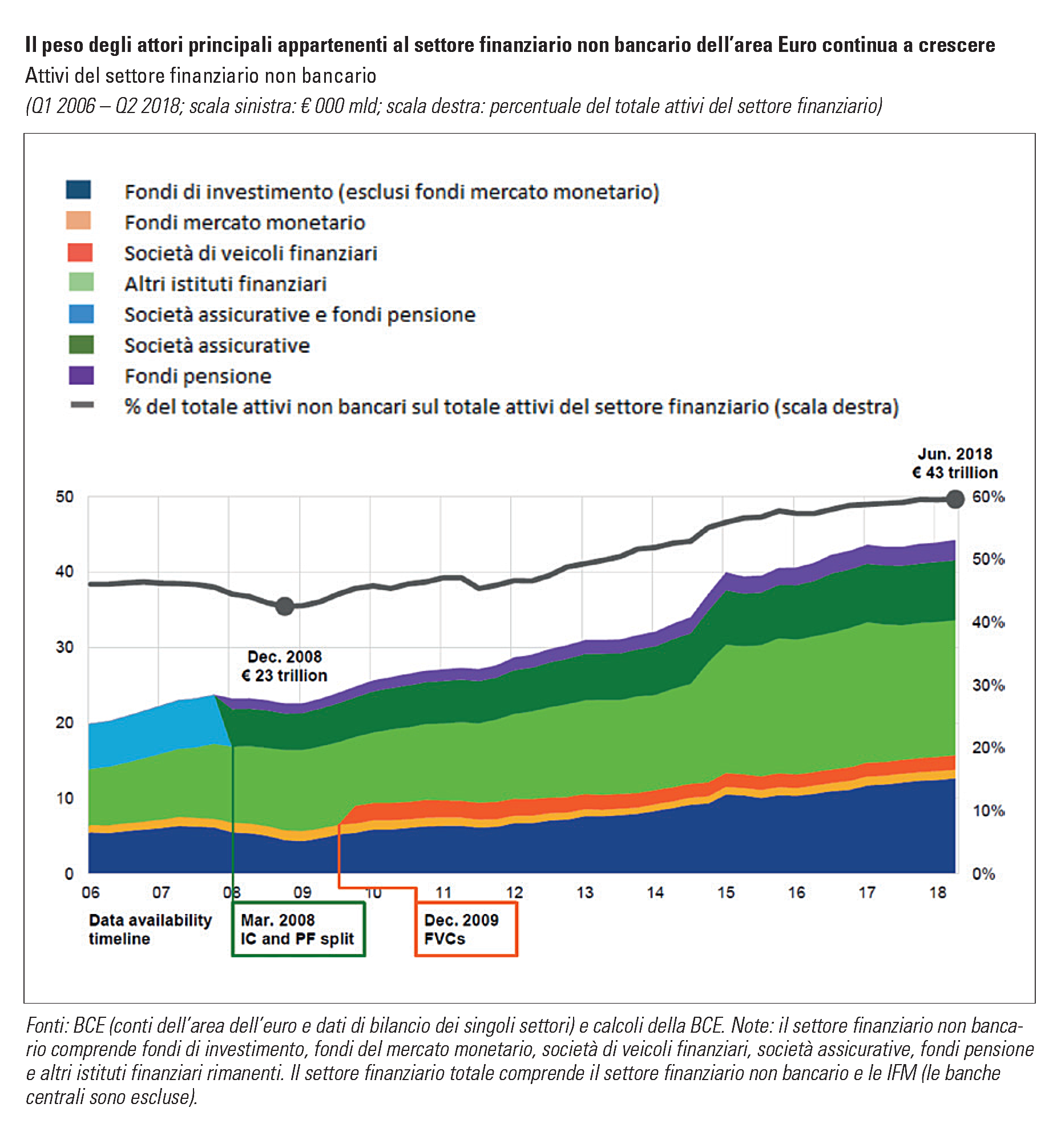

Nella cosiddetta finanza alternativa (al credito bancario) rientrano tutte quelle forme di finanziamento “alternative” a quelle tradizionali bancarie. A livello internazionale, il sistema degli intermediari non bancari – il cosiddetto – shadow banking (principalmente fondi pensione, fondi d’investimento, fondi di private equity e assicurazioni) che, volendo semplificare il concetto, si “interpongono” fra coloro che risparmiano e coloro che investono in attività produttive e di servizi, già nella seconda metà del 2018 aveva superato per valore degli asset quello del sistema bancario tradizionale, proseguendo una lunga corsa iniziata all’indomani della crisi, quando i rischi di collasso del sistema bancario aprirono una prateria di opportunità a questi soggetti.

La BCE nel suo rapporto sulla stabilità finanziaria – a fine 2018 – rilevava come queste entità avessero accumulato asset per un valore di 43 trilioni, che equivaleva al 56% del totale degli asset finanziari dell’area, quasi il doppio rispetto all’inizio degli anni 2000. Questa straordinaria cavalcata ha svariate ragioni, ma il punto saliente è che queste fattispecie sono spesso strettamente collegate al settore bancario, ad esempio tramite le operazioni di asset management controllato dalle banche o tramite le banche con le operazioni di cartolarizzazione.

La crisi del 2008 ha prodotto una contrazione del credito così forte da accelerare la spinta delle imprese a ricercare altre vie rispetto alle banche. Inoltre, la regolamentazione europea ha spinto gli istituti di credito a essere più severi nell’erogazione di mutui e finanziamenti. Il ricorso a questi strumenti è stato aiutato dagli incentivi introdotti nel 2013: in questo modo il governo ha dato la sua benedizione a canali alternativi a quello bancario. Anche se questi nuovi modelli di finanza hanno un ruolo alternativo molto importante in alcune fasi della vita delle imprese (in particolare per startup e piccole o medie imprese), nella globalità del sistema imprenditoriale la finanza alternativa ha un ruolo “complementare” ai canali più tradizionali e non di sostituzione. Si tratta di uno strumento che raccoglie le istanze di sblocco dell’ impasse che caratterizza attualmente l’intermediazione bancaria e più in generale il mondo degli investimenti.

Il valore del tema è sottolineato anche dal Financial Stability Board che, nel suo Report di febbraio 2019, ha finalmente ribattezzato la finanza non bancaria dal termine shadow banking (che di solito si porta dietro una immagine negativa) al termine più nobile di non-bank financial intermediation (NBFI). Ciò è importante in quanto la ripresa dell’economia reale passa attraverso il rilancio del sistema bancario e l’espansione dell’intermediazione creditizia non bancaria. A livello mondiale, il peso dell’intermediazione finanziaria non bancaria è diventato equivalente al peso dell’intermediazione finanziaria bancaria. In Europa e in Italia si è avviato un percorso di progressivo avvicinamento ai mercati di matrice statunitense e anglosassone. Sui mercati internazionali, in particolare nel Regno Unito, il private debt (ovvero il mercato dei fondi comuni la cui politica di investimento si focalizza su strumenti finanziari di debito emessi dalle imprese tra cui le obbligazioni cambiali finanziarie, altre tipologie di strumenti finanziari di debito nonché finanziamenti sotto forma di trattativa privata, riservati a investitori istituzionali e qualificati) è già diventato di fatto un diretto concorrente delle banche.

Il valore delle piccole e medie imprese per l’economia del nostro Paese

Le piccole e medie imprese (di seguito PMI) sono definite dalla raccomandazione 2003/361/CE della Commissione europea come imprese autonome il cui organico risulta inferiore a 250 persone (requisito necessario) e il cui fatturato non superi i 50 milioni di euro o il cui totale di bilancio annuale non sia superiore a 43 milioni (è sufficiente uno di questi due requisiti).

Le PMI in Italia rappresentano – secondo l’ Annual Report on European SMEs – il 79% dei posti di lavoro nei settori produttivi non finanziari (contro una media Ue del 67%) e il 68% del valore aggiunto (media Ue 57%). Il correlato tema dell’accesso al capitale per le PMI è ormai da qualche anno una priorità nell’agenda di tutti, dalla politica alle autorità di mercato, dalle associazioni degli industriali fino alle banche stesse. L’8% delle PMI italiane considera la ricerca di risorse finanziarie il problema più rilevante, ancor più che trovare clienti o personale adeguato. Sempre in Italia il 73% delle PMI ritiene che le banche siano il partner ideale per supportare i progetti di crescita futura, mentre nella media Ue la percentuale è del 64%. Il nostro Paese conferma quindi la sua vocazione ‘banco-centrica’ e la scarsa propensione a diversificare le fonti finanziarie.

Quindi se da un lato è palese che le microimprese e le PMI italiane costituiscano la spina dorsale dell’economia nazionale, lo è altrettanto il fatto che risultino ancora penalizzate nell’accesso al credito, basti pensare che il 2018 ha segnato un calo dei prestiti bancari alle aziende, pari al 6,60% per ben 47,9 miliardi (dati Bankitalia). In questo scenario, la finanza alternativa per le PMI cresce in Italia, sulla scia di quanto accade nel resto dell’Europa. Secondo quanto ha documentato il secondo Quaderno di Ricerca ( La Finanza Alternativa per le PMI in Italia) dell’Osservatorio del Politecnico di Milano, da luglio 2018 a giugno 2019 alle PMI italiane sono arrivati 3 miliardi di euro attraverso questi canali, rispetto ai 2,3 miliardi dell’anno precedente.

Tuttavia, c’è ancora molto lavoro da fare per incrementare l’offerta di risorse ma anche per superare un gap culturale che in Italia ha frenato le PMI nella ricerca di alleanze e di supporto finanziario dall’esterno attraverso fonti alternative al credito bancario. Nonostante la rapida crescita negli ultimi anni, di fatto il numero di PMI che in Italia si affidano alla finanza alternativa è ancora molto basso: negli ultimi 18 mesi si possono contare circa 1.800 imprese (l’1% delle PMI che tendenzialmente potrebbero aspirare ad accedervi, tralasciando le ditte individuali). Serve quindi una robusta politica di educazione finanziaria verso gli imprenditori e verso i possibili investitori.

I provvedimenti legislativi e gli sforzi degli operatori sul mercato per offrire nuovi canali di finanziamento alternativi e potenziare quelli esistenti, con l’obiettivo di incrementare la competitività dell’ecosistema, sono stati variegati e rilevanti ma forse ancora non sufficienti.

Le PMI italiane – al momento – hanno iniziato a rivolgersi ai canali alternativi di finanziamento attraverso sostanzialmente due strumenti che si stanno sempre più istituzionalizzando, ovvero tramite il ricorso ad emissioni di mini-bond o attraverso il ricorso a forme di direct lending.

Non è facile differenziare le fonti di finanziamento delle PMI da quelle di altre imprese, perché molte di esse sono comuni anche alle grandi imprese. Si possono tuttavia individuare sei ambiti specifici, articolando il contributo che hanno dato alla raccolta di risorse finanziarie per le PMI italiane negli ultimi 10 anni:

Le potenziali fonti di finanziamento Non è facile differenziare le fonti di finanziamento delle PMI da quelle di altre imprese, perché molte di esse sono comuni anche alle grandi imprese. Si possono tuttavia individuare sei ambiti specifici, articolando il contributo che hanno dato alla raccolta di risorse finanziarie per le PMI italiane negli ultimi 10 anni:

1) i mini-bond, ovvero il ricorso al mercato mobiliare per il collocamento di titoli di debito come obbligazioni e cambiali finanziarie;

2) il crowdfunding, ovvero l’opportunità di raccogliere capitale su portali Internet, nelle varie forme ammesse (reward, lending, equity);

3) l’ invoice trading, ovvero il ricorso a piattaforme web per lo smobilizzo di fatture commerciali;

4) il direct lending, ovvero credito fornito da soggetti non bancari attraverso prestiti diretti;

5) le Initial Coin Offerings (ICOs), ovvero la nuova frontiera del collocamento di token digitali su Internet grazie alla tecnologia emergente della blockchain;

6) il private equity e venture capital, ovvero il finanziamento con capitale di rischio fornito da investitori professionali, a volte prodromico alla quotazione in Borsa su listini specifici per le PMI come AIM Italia. Si tratta del segmento che fino a poco tempo fa identificava quasi esclusivamente la finanza alternativa per le PMI nel contesto nazionale.

Nell’insieme, private debt e private equity negli ultimi cinque anni (2015-2019) hanno messo capitali in 1.200 aziende, il cui fatturato complessivo rappresenta oltre 100 miliardi di euro, che sta crescendo a tassi elevati, pari al 6% l’anno.

Quando oggi si sente parlare di mercato del private debt, ci si riferisce essenzialmente a titoli di debito emessi dalle PMI (intesi come tipologie di finanziamento alternative al credito bancario): questo mercato è principalmente occupato da strumenti di direct lending e dai mini-bond. Il segmento dei mini-bond oltre a essere più trasparente in quanto le informazioni sono disponibili pubblicamente, ha fortemente interessato le PMI e pertanto, tra i due, è attualmente il più sviluppato. Questo dato prova che, se da un lato gli operatori di private debt si sono anche quest’anno dimostrati attivi sul mercato, dall’altro si rileva una crescita nella domanda delle imprese italiane verso fonti di finanziamento complementari al sistema bancario.

I mini-bond I mini-bond sono titoli di debito, obbligazionari (di qualsiasi scadenza) e cambiali finanziarie (con scadenza fino a 36 mesi) emessi da imprese italiane, in particolare di piccola-media dimensione. Le normative di riferimento sono contenute nel decreto legge del 22 giugno 2012 n. 83 (“Decreto Sviluppo”) e nelle successive integrazioni e modifiche apportate dal decreto legge del 18 ottobre 2012 n. 179 (“Decreto Sviluppo Bis”), dal decreto legge del 23 dicembre 2013 n. 145 (piano “Destinazione Italia”) e nel decreto legge del 24 giugno 2014 n. 91 (“Decreto Competitività”).

Si tratta di titoli di debito emessi dalle imprese sul mercato mobiliare e sottoscritti da investitori professionali e qualificati, che a fronte della raccolta di capitale (che viene poi rimborsato secondo modalità predefinite) offrono una remunerazione contrattualmente stabilita attraverso il pagamento di cedole. Le PMI italiane che hanno emesso mini-bond fino al 30 giugno 2018 sono state 221. Tra queste, ben 36 si sono affacciate sul mercato per la prima volta nel 2018. Il controvalore collocato è stato pari a 3,545 miliardi di euro, suddiviso in 335 emissioni. Nel 2017 la raccolta è stata pari a 1,527 miliardi e nel primo semestre del 2018 sono stati collocati 313 milioni. La cedola media dei mini-bond emessi da PMI è pari al 5,3% e la maturity media è 4,9 anni.

Si tratta di un mercato che continuerà a crescere nel breve termine, poiché si riscontra un crescente interesse sia da parte delle PMI sia da parte degli investitori, che secondo Inarcassa è opportuno continuino ad essere soggetti professionali. I mini-bond possono essere quotati su un mercato borsistico, oppure no. Il mercato ideale in Italia è il segmento ExtraMot Pro di Borsa Italiana, aperto solo a investitori istituzionali.

I vantaggi sono legati alla possibilità di utilizzare la piattaforma del listino per il collocamento dei titoli, ad una maggiore visibilità per gli investitori e alla maggiore liquidità dell’investimento (anche se nei fatti gli scambi sul listino sono poco frequenti); lo svantaggio è legato sia al costo (benché minimo nel caso di extraMot Pro) sia agli adempimenti richiesti dalle normative, in primis il rispetto della Market Abuse Regulation (MAR) che richiede la comunicazione di una serie di informazioni e impone adempimenti in tema di internal dealing. Per quanto riguarda le clausole di rimborso dei mini-bond si evidenzia che le PMI preferiscono la modalità bullet (54,3%) con rimborso integrale alla scadenza mentre la modalità amortizing (rimborso progressivo) si osserva nel 45,7% dei casi.

Direct lending Si tratta del segmento meno sviluppato al momento, anche perché ha toccato solo marginalmente le PMI. È il segmento del quale è più difficile raccogliere informazioni esaustive, perché non pubblicamente disponibili. Vi è però spazio per una crescita futura; al riguardo è sufficiente considerare le dimensioni di mercato. Lo stock dei mini-bond, come detto, è oggi pari a circa 3,5 miliardi di euro, mentre lo stock del direct lending è superiore a 200 miliardi di euro (escludendo la parte immobiliare). Il vantaggio dello strumento credito è che, a differenza dei mini-bond, non ha costi di rating o di quotazione ed è uno strumento ampiamente conosciuto da parte degli imprenditori.

Il direct lending può essere definito come l’attività di erogazione diretta di finanziamenti da parte di soggetti non bancari, tipicamente Fondi di Investimento Alternativi (FIA) specializzati che forniscono prestiti a medio-lungo termine alle PMI e alle grandi imprese, finalizzati a progetti di crescita, ad acquisizioni o al rifinanziamento del credito. Il direct lending è stato introdotto a pieno titolo in Italia con il decreto legge n. 18/2016 che riporta “misure urgenti concernenti la riforma delle banche di credito cooperativo, la garanzia sulla cartolarizzazione delle sofferenze, il regime fiscale relativo alle procedure di crisi e la gestione collettiva del risparmio”. Nello specifico, all’articolo 17, vengono indicate le modalità operative per la concessione di prestiti da parte dei FIA italiani ed esteri. Tecnicamente, il decreto legge n. 18/2016 ha introdotto modifiche al TUF tramite gli articoli 46-bis, 46- ter e 46-quater, con riferimento alla disciplina degli OICR. L’articolo 46-bis disciplina appunto l’attività di investimento in crediti da parte dei FIA italiani sotto forma di erogazione diretta di finanziamenti, mentre l’articolo 46- ter disciplina l’attività di investimento in crediti da parte dei FIA europei, sotto forma sia di erogazione diretta di finanziamenti che di acquisto crediti.

Secondo l’articolo 46-quater infine, i FIA italiani ed esteri sono soggetti alle disposizioni in materia di trasparenza delle condizioni contrattuali e dei rapporti con la clientela e alla relativa disciplina sanzionatoria, secondo quanto indicato nel TUB.

Per quanto riguarda i FIA europei, bisogna far riferimento al provvedimento di Banca d’Italia del 23 dicembre 2016 (in vigore dal 5 gennaio 2017) che ha integrato il Regolamento sulla gestione collettiva del risparmio del 19 gennaio 2015, dando attuazione all’articolo 46-ter, specificando condizioni e obblighi per l’operatività sul mercato italiano. A livello burocratico, per poter svolgere attività di direct lending in Italia i FIA europei devono effettuare comunicazione preventiva alla Banca d’Italia, documentando il possesso dei requisiti necessari e illustrando lo schema di funzionamento del FIA. La Banca d’Italia a sua volta, vagliata la documentazione ricevuta, ha 60 giorni per esprimersi negativamente in merito, secondo la regola del silenzio-assenso.

Tre i requisiti necessari: 1) il Fondo deve essere autorizzato a svolgere attività di direct lending nel proprio Paese di origine; 2) il Fondo deve avere forma chiusa ed uno schema di funzionamento analogo a quello dei FIA italiani che investono in crediti; 3) le norme del Paese d’origine in materia di contenimento e di frazionamento del rischio devono essere equivalenti alle norme stabilite per i FIA italiani che investono in crediti.

Alcuni di questi fondi investono in operazioni di direct lending, che peraltro possono ottenere il beneficio della garanzia parziale da parte del Fondo di Garanzia per le PMI, il Fondo centrale costituito dal Ministero dello Sviluppo economico per favorire l’accesso al credito delle PMI. I Fondi di direct lending possono anche operare in sinergia e in parallelo con il sistema bancario per aumentare le risorse che arrivano all’economia reale. Si tratta di un vero e proprio circuito finanziario parallelo a quello bancario: quest’ultimo è basato sulla sequenza “Depositanti-Banche-PMI”; mentre il nuovo circuito è basato sulla sequenza “Investitori Istituzionali-Fondi di direct lending- PMI”. A livello di politica economica il vantaggio massimo si ottiene quando i due circuiti si “auto-fertilizzano” ( cross-fertilization), mediante l’applicazione di modelli di business co-operativi (e non competitivi) basati sulla co-origination creditizia. Inoltre, le normative sul capitale regolamentare delle banche, delle assicurazioni e dei fondi di credito possono agevolare questo processo sinergico a vantaggio delle PMI.

Lo sviluppo della “finanza alternativa” al credito in Italia ha generato vantaggi tangibili nei tempi e costi di accesso al capitale. Ha consentito a tante PMI, fino a pochi mesi fa escluse da questa opportunità, di incrementare la propria competitività e ottenere vantaggi non solo in termini di maggiore inclusione e diversificazione delle fonti, ma anche di accresciute competenze manageriali, visibilità sul mercato, maggiori opportunità di investimento. Inoltre, differenziare le fonti di finanziamento viene percepito come un valore aggiunto per sé al fine di non dipendere eccessivamente dal circuito delle banche.

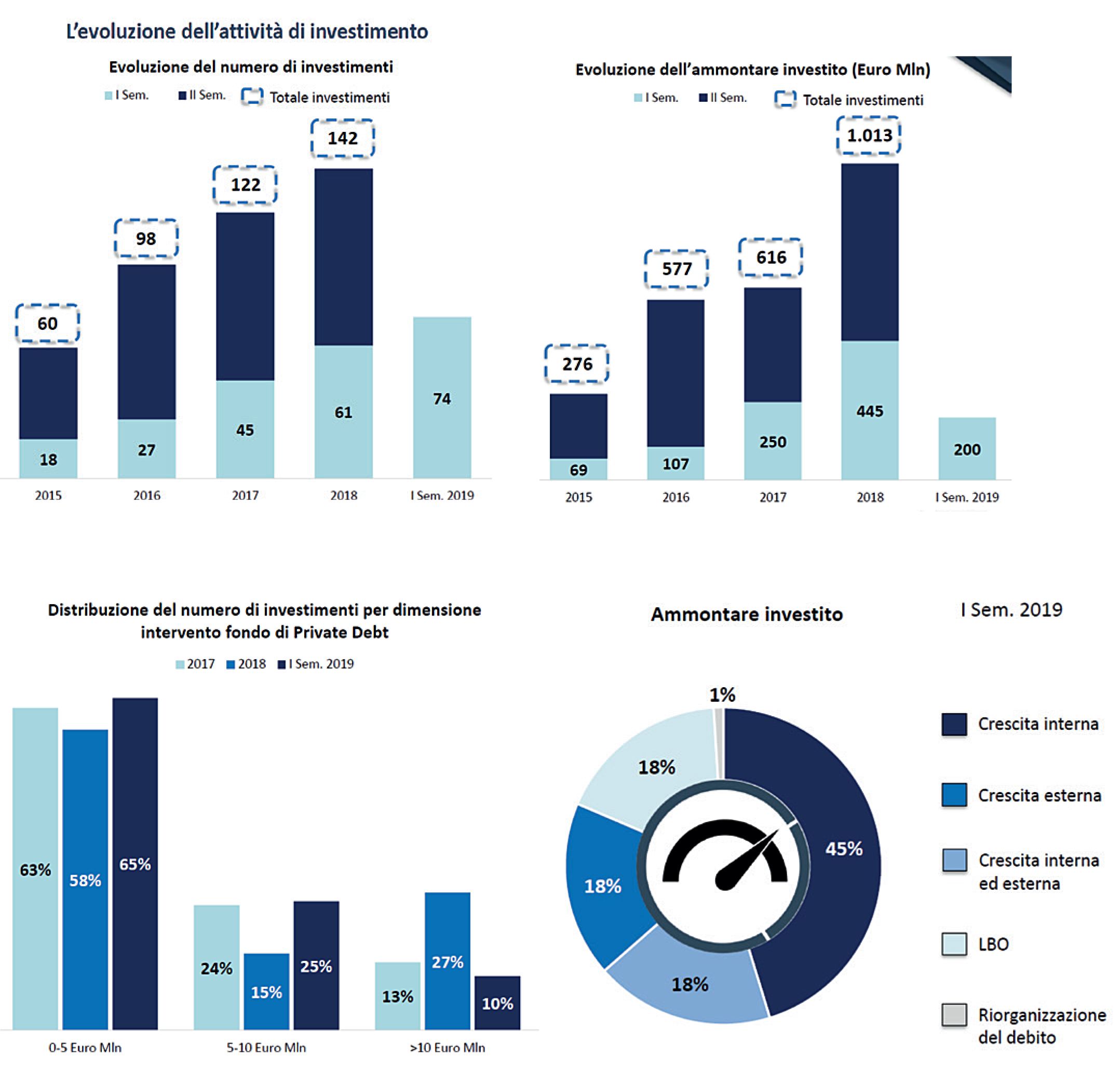

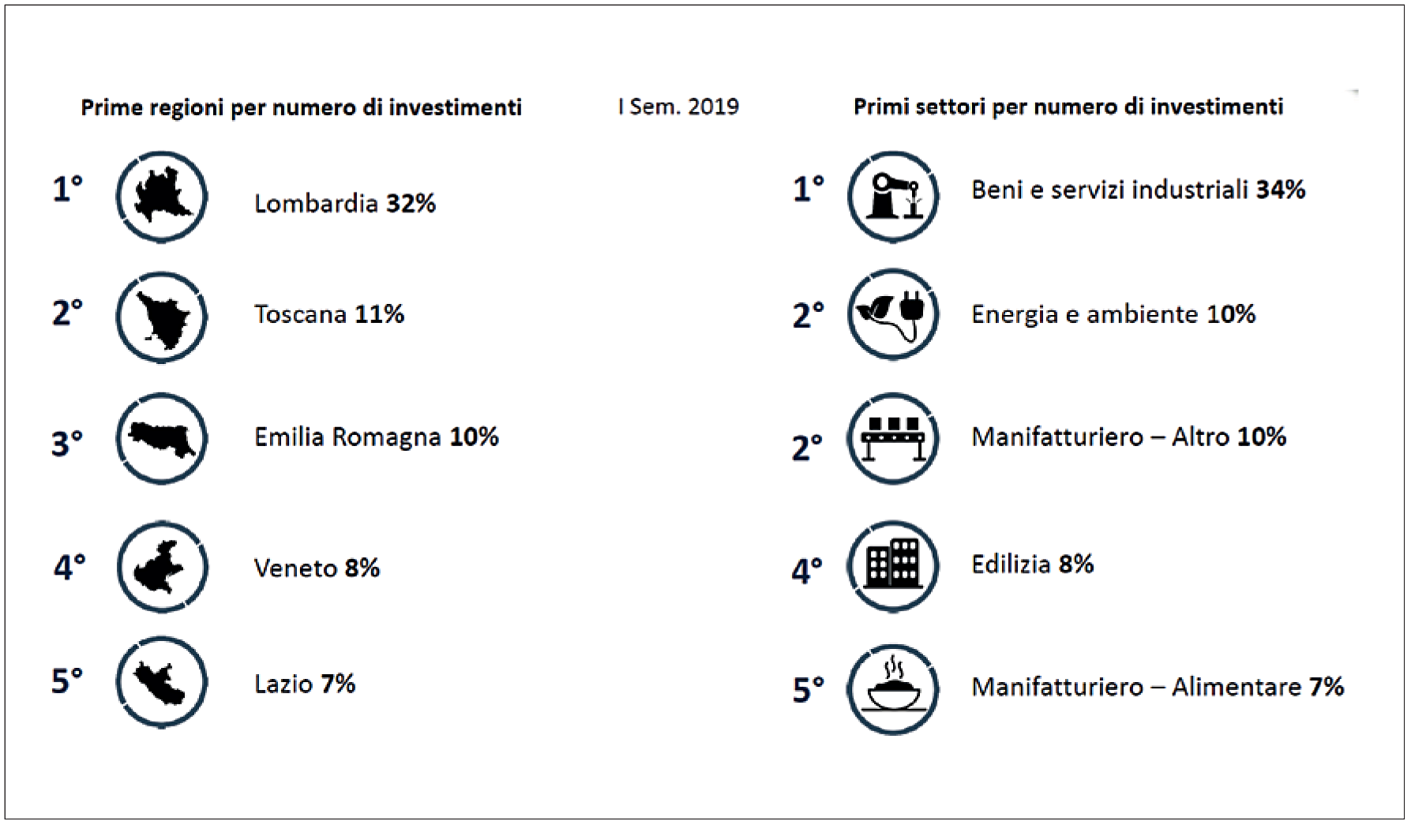

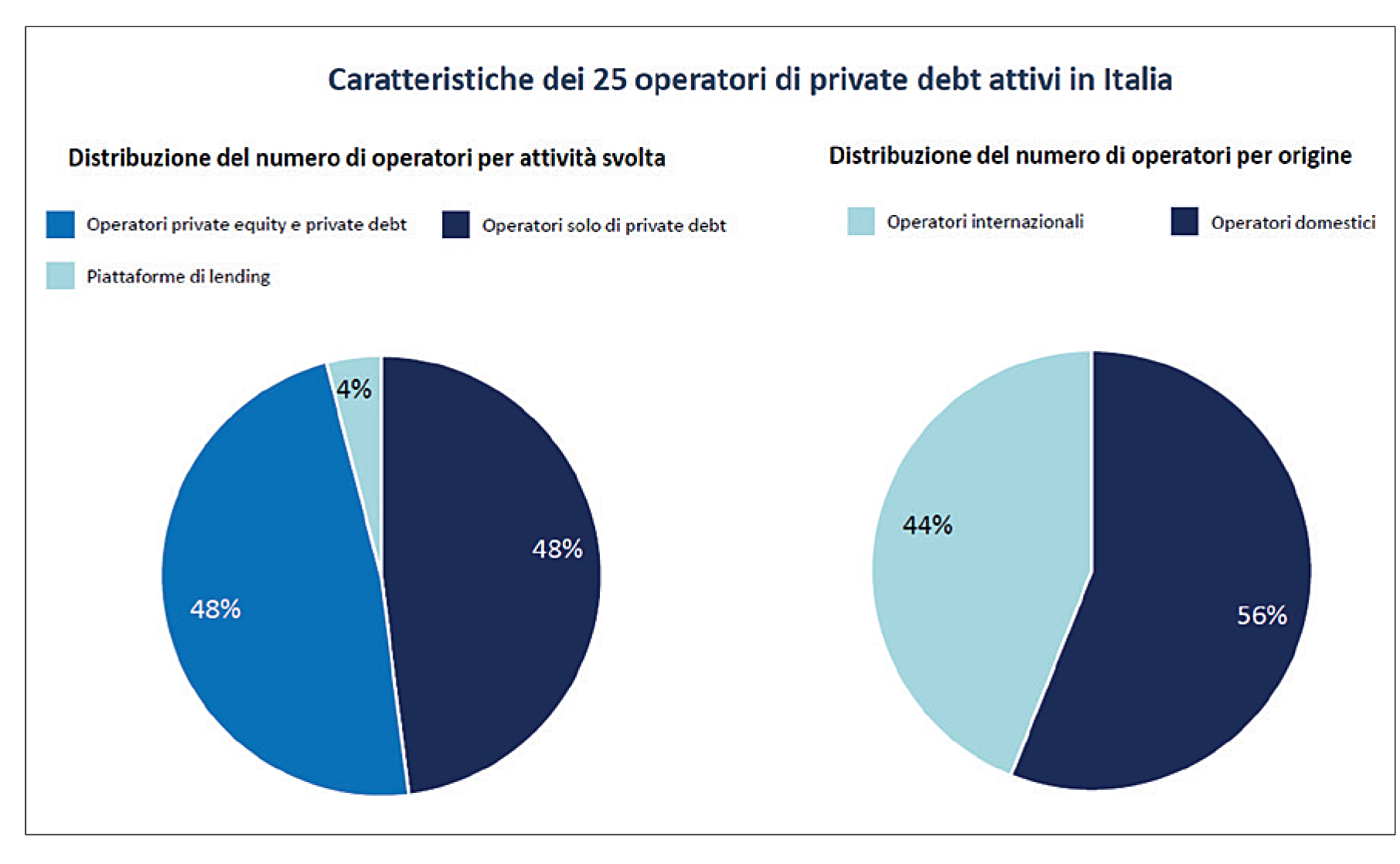

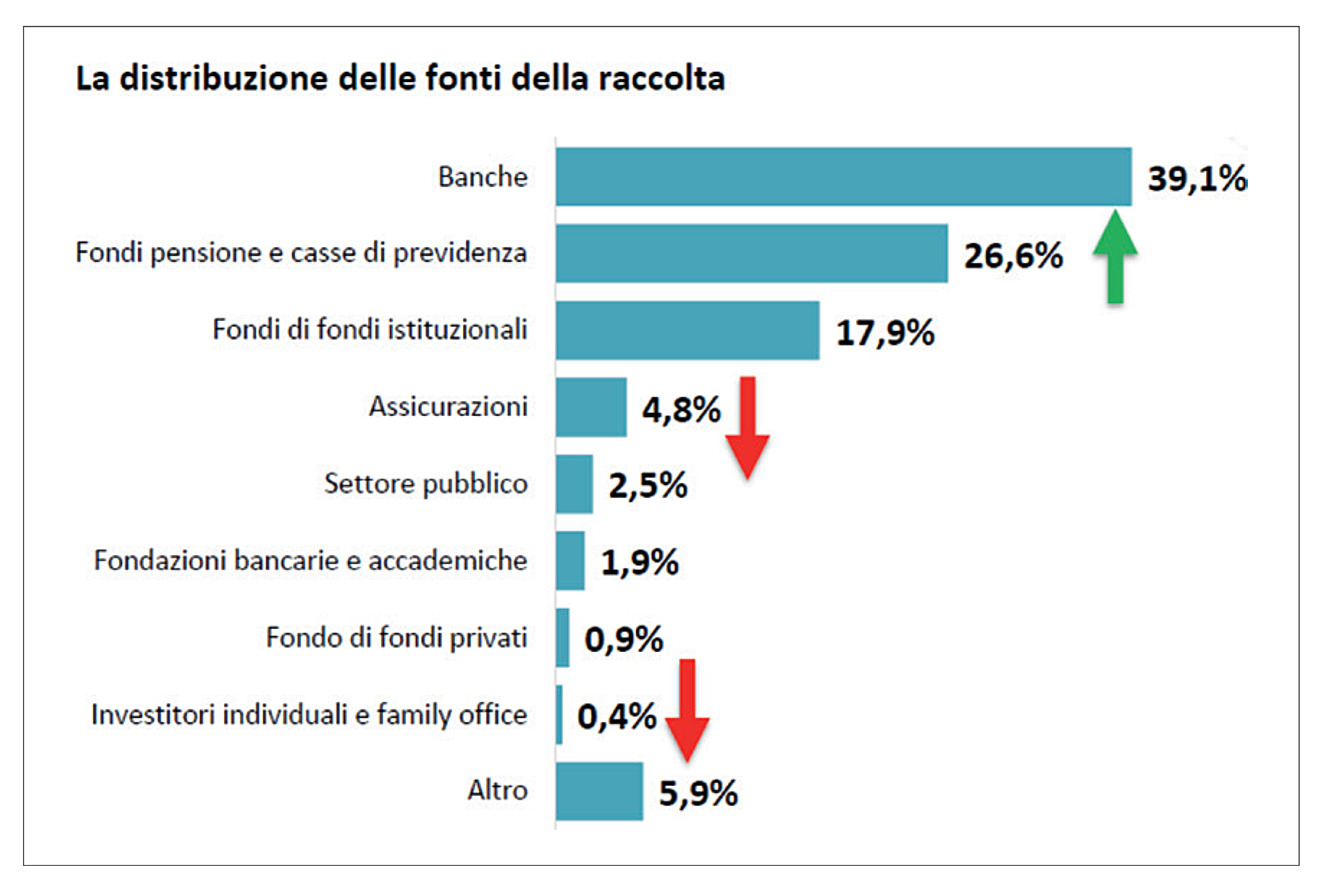

Dimensioni e caratteristiche del mercato dei finanziamenti alternativi alle PMI vengono riassunti e rappresentati nei grafici riportati nelle pagine precedenti (Fonte AIFI).

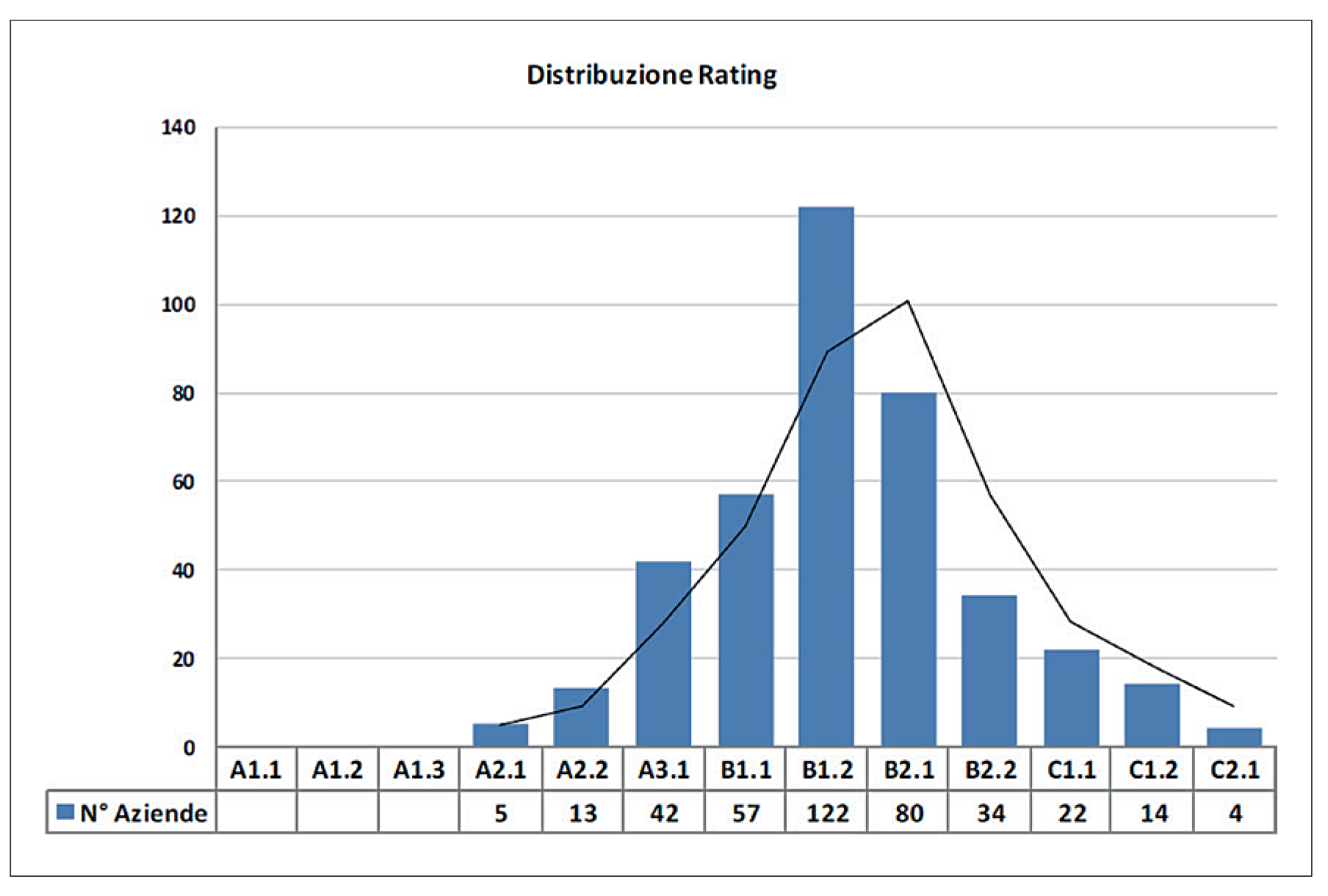

Inarcassa è tra gli investitori istituzionali più attivi in tema di investimenti finalizzati al finanziamento del tessuto imprenditoriale domestico e tra i primi ad aver avviato forme di investimento non in maniera diretta ma attraverso la sottoscrizione di quote di fondi di investimento alternativi (FIA) italiani ed europei che consentono una riduzione significativa dei rischi di credito grazie ad un’ampia e selezionata diversificazione degli emittenti in maniera tale da risultare “coerente” con il profilo di rischio complessivo del patrimonio nonché con l’orizzonte tipicamente di lungo periodo proprio del nostro Ente.

La ricerca di queste fonti alternative di reddito deve infatti inserirsi in un processo di costruzione del portafoglio che tenda a privilegiare oltre agli aspetti reddituali di lungo periodo, gli elementi di diversificazione e di de-correlazione con gli asset più rischiosi.

Gli aspetti da considerare sempre sono:

• il grado di liquidabilità, che non deve essere assoluto, ma coerente con l’intera struttura del portafoglio;

• la redditività che deve essere il più possibile costante nel tempo per assicurare ritorni pensionistici stabili e non creare discontinuità nelle prestazioni;

• il profilo dei costi degli strumenti di investimento alternativi;

• la capacità di controllo e di monitoraggio delle iniziative.

A fine 2019 Inarcassa investe, quasi sempre in partnership con le maggiori istituzioni domestiche ed internazionali, in nove fondi che svolgono attività di finanziamento delle PMI italiane per un impegno di investimento globale di circa 110 milioni di euro (oltre a circa 300 milioni destinati al private equity e venture capital) e con una redditività corrente media di circa il 2,7% annuo che, considerati i rendimenti attuali su forme alternative di investimento obbligazionarie quotate, è un risultato che più ripaga il carattere di minore liquidità di questi strumenti finanziari. ■

tra quelli più cercati