Il patrimonio immobiliare dei grandi proprietari pesa oltre i 144 miliardi: dalle Casse di previdenza più attenzione alla sostenibilità e alla tutela degli edifici storici

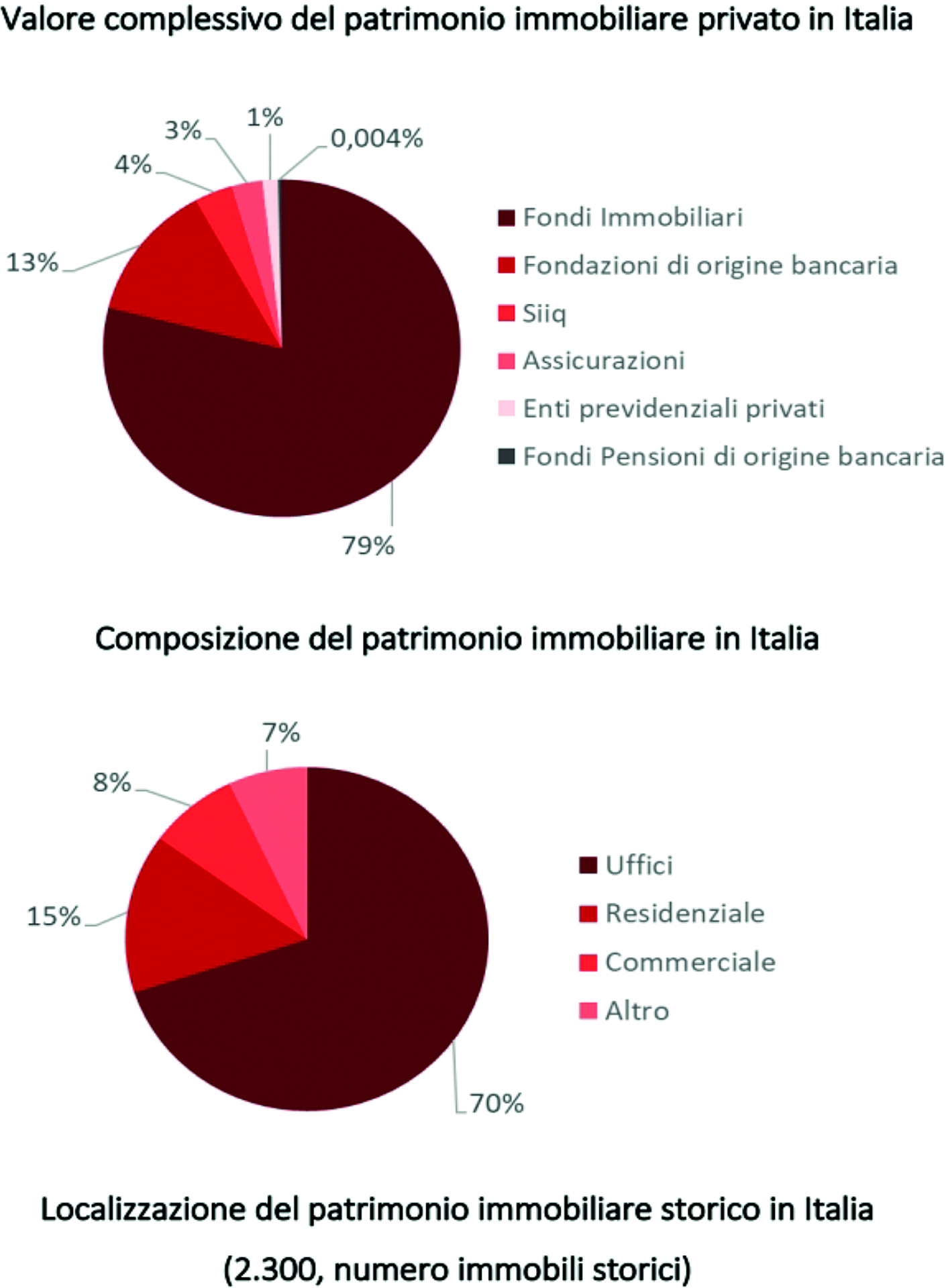

Oltre 144 miliardi di euro. A tanto ammonta il patrimonio immobiliare privato dei grandi proprietari, tra cui le Casse di previdenza. Di questa cifra, 48

Alcuni numeri del settore

Il mercato degli investimenti immobiliari italiani, testimonia il Report, ha registrato ottime performance nel primo semestre del 2024, attestandosi a quota 3,5 miliardi di euro con una crescita annua di oltre il 65% e una previsione positiva attesa anche per la seconda metà dell’anno. A supportare tale crescita, oltre ai mercati considerati classici, quali office e hospitality, è stato il comparto della logistica, considerato da almeno un quinquennio un asset class consolidata, che offre rendimenti netti del 5%, con una quota sul totale investimenti nazionali del 14%, e che ha chiuso il primo semestre 2024 a oltre 470 milioni di euro di investimenti.

Il nostro Paese si legge ancora nel Report sarà leader dell’area UE nella crescita di mercato nel biennio 2024-2025, con un fatturato immobiliare che si incrementerà del 3,4% entro la fine di quest’anno e del 5,7% il prossimo.

Gli investimenti degli Enti previdenziali nell’immobiliare

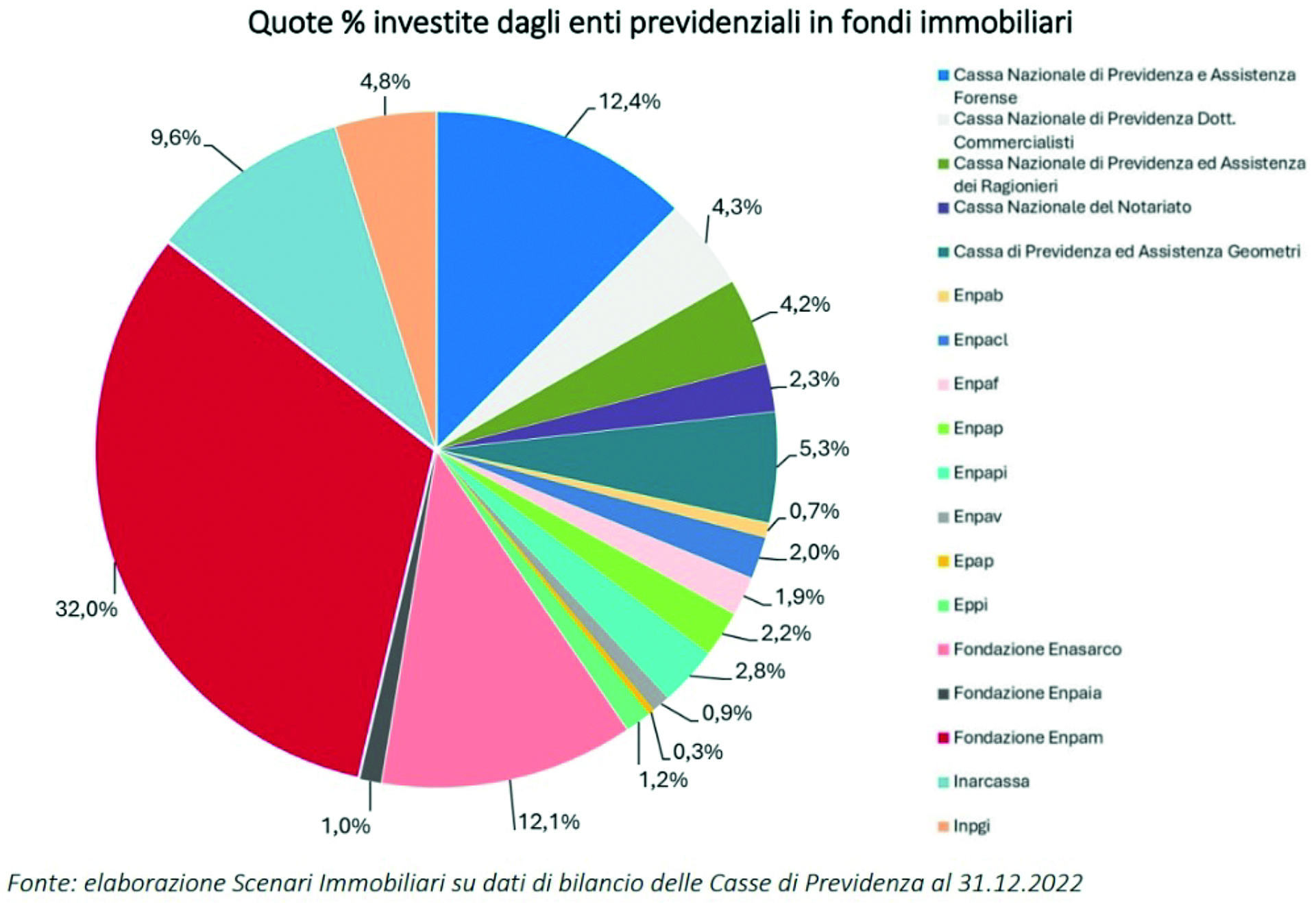

Nel panorama complessivo il patrimonio immobiliare degli Enti previdenziali ammonta complessivamente a circa 19 miliardi di euro a fine 2022, tra quelli posseduti in forma diretta e quelli tramite investimenti in fondi immobiliari. La storia degli ultimi vent’anni ha visto gli enti previdenziali agire da grandi protagonisti del mercato, capaci di muoversi sul mercato come acquirenti attenti, in termini di qualità e location ma anche di redditività presente e potenziale.

Le numerose vendite, costituite in prevalenza da immobili a destinazione residenziale (cielo-terra o porzioni) sono state bilanciate, al netto del 5%, dalle acquisizioni che gli Enti previdenziali hanno effettuato privilegiando gli immobili a reddito, a destinazione terziaria o commerciale, situati prevalentemente a Roma e a Milano, non trascurando le altre grandi aree metropolitane, soprattutto del centro-nord. Dall’analisi delle diverse componenti del patrimonio emerge inoltre come si sia evoluto nel tempo il rapporto tra la quota di immobili direttamente posseduti e la quota di quelli che sono stati affidati ai fondi immobiliari e da questi gestiti. Nel 2013 il rapporto era di 1 (quelli posseduti direttamente) a 6,7 (immobili conferiti nei fondi immobiliari).

Alla fine del 2014 il peso degli immobili a possesso diretto era pari a quello dei fondi, per poi, negli anni, in maniera pressoché costante, diminuire fino a costituire meno del 15% del patrimonio totale. Una quota marginale e costante, pari a circa il 3%, è composta da partecipazioni in società immobiliari. In miliardi di euro, il patrimonio conferito ai fondi immobiliari è passato dai 7,4 del 2013 ai 15,2 del 2022.

Viceversa, gli 11,5 posseduti direttamente nel 2013 si sono ridotti a 2,7 milioni di euro. Nel decennio 2013-2022 si è così concretizzato quello che negli anni Novanta era un auspicio per il patrimonio degli enti previdenziali, che vedeva nei fondi immobiliari i migliori partner per migliorare, se non ottimizzare, la gestione e la valorizzazione dei beni immobili. Per quanto riguarda la suddivisione percentuale per destinazione d’uso nel 2013, circa la metà del patrimonio era residenziale, retaggio di un passato in cui questa tipologia era quella privilegiata nelle acquisizioni degli enti previdenziali. Nell’arco di dieci anni la destinazione residenziale è scesa fino al 15%, a favore del direzionale che ne ha preso il posto come investimento su cui puntare maggiormente. Sorprende invece il confronto, sempre tra il 2013 e il 2022, nella distribuzione geografica. Pur restando Roma e Milano le piazze preferite dove effettuare gli acquisti, la quota complessiva riferita alle due città scende dal 74 a 67%, a vantaggio delle zone situate fuori dalle grandi città, ma sempre nel centro-nord Italia, dove sono presenti i grandi centri commerciali, che tra gli immobili ad altre destinazioni d’uso pesano per quasi il 60%.

Foto di Andrea Boschetto

Il patrimonio immobiliare alla sfida degli ESG

Gli investitori istituzionali italiani, tra cui le Casse di previdenza, hanno da sempre giocato un ruolo chiave nella tutela e valorizzazione del patrimonio immobiliare storico del Paese. Il loro impegno non si limita al solo aspetto economico, ma abbraccia una missione culturale e sociale volta a preservare l’unicità e la bellezza del paesaggio urbano. Gli edifici storici, che rappresentano una parte significativa del patrimonio culturale italiano, richiedono interventi complessi, che non coinvolgono solo risorse finanziarie ma anche una sensibilità profonda per il loro valore storico e architettonico.

Un attore centrale in questa missione di conservazione è rappresentato dalle Società di gestione del risparmio (SGR). Queste operano come intermediari specializzati, gestendo i fondi e gli investimenti delle Casse di previdenza e di altri enti istituzionali, garantendo che il patrimonio immobiliare venga gestito e valorizzato seguendo standard di eccellenza. Le SGR apportano competenze tecniche e una profonda conoscenza del mercato immobiliare, essenziali per individuare opportunità di investimento che non solo generino rendimenti, ma che contribuiscano anche alla conservazione del patrimonio storico.

Il percorso degli investitori istituzionali e delle SGR nel preservare gli edifici storici non è privo di ostacoli. Uno dei principali riguarda l’applicazione dei criteri ESG (Environmental, Social, Governance). Questi standard, sebbene fondamentali per promuovere la sostenibilità, possono entrare in conflitto con la protezione degli edifici storici. Gli immobili di nuova costruzione, infatti, sono più facilmente adattabili alle moderne tecnologie di efficienza energetica, mentre gli edifici storici, con le loro peculiarità strutturali e i vincoli artistici, spesso non possono essere modificati per aderire a tali criteri senza compromettere la loro integrità. Nonostante questo, non mancano esempi di successo in cui il restauro di edifici storici è stato combinato con l’adozione di pratiche sostenibili.

La struttura del patrimonio immobiliare di Inarcassa

Negli ultimi anni, le scelte di Inarcassa nel settore degli investimenti immobiliari, esclusivamente tramite sottoscrizione di quote di fondi e/o Sicaf, sono state guidate da una strategia di diversificazione e innovazione, mirata a massimizzare il rendimento e a rispondere alle esigenze del mercato in modo dinamico.

La componente immobiliare sul totale del patrimonio investito pesa circa il 18% per un totale di 54 fondi immobiliari, di cui il 5% è relativa alla componente estera. La Cassa ha quindi optato per una gestione più attiva del patrimonio, orientandosi non solo verso segmenti come gli uffici e il terziario, nei principali capoluoghi italiani, già ampiamente presenti, ma parallelamente, sono stati esplorati investimenti di nicchia come il sanitario, le RSA e lo studentato, e in piccola parte anche la logistica e l’hospitality. Il principio guida è stato quello di trovare un equilibrio tra immobili core, core plus, che offrono rendimenti stabili e prevedibili, e investimenti in settori emergenti, che offrono opportunità di crescita e diversificazione. Inoltre, una componente fondamentale della strategia è l’integrazione dei criteri ESG. Dal 2017, infatti, l’Ente ha iniziato a investire sistematicamente in immobili con queste caratteristiche, collaborando con partner esperti per garantire che gli investimenti siano allineati con i più alti standard di sostenibilità, rispondano alla domanda del mercato e contribuiscano in modo positivo all’ambiente e alla società.

Nonostante negli ultimi decenni gli investitori istituzionali italiani abbiano mostrato scarso interesse per il settore residenziale, Inarcassa riconosce l’importanza del segmento living, in tutte le sue varianti. Investimenti nel senior housing e nello student housing così come nell’healtcare possono rispondere a esigenze sociali urgenti, come la crescente domanda di alloggi per una popolazione anziana in espansione e dei servizi sociosanitari per la fascia over 65 così come alloggi per studenti, giovani lavoratori e famiglie alla ricerca di soluzioni abitative accessibili e moderne. La Cassa ha già intrapreso investimenti in questi settori, come testimonia la partecipazione ai fondi BNP Healtcare, Geras, Geras 2 e Tessalo specializzati in RSA e assistenza agli anziani over 65; Aristotele Senior, che si concentra sulla silver economy, con l’obiettivo di sviluppare residenze per pensionati autosufficienti, utilizzando e riqualificando immobili esistenti e in iGeneration, fondo dedicato allo student housing. Anche i criteri ESG hanno il loro peso nell’immobiliare, proprio per questo Inarcassa ha adottato un approccio prudente, iniziando con un’analisi approfondita delle problematiche ESG in collaborazione con partner specializzati.

Un aspetto fondamentale dell’approccio della Cassa è comunque la chiara consapevolezza del ruolo come investitori previdenziali.

“Non siamo speculatori o costruttori” ha affermato il presidente di Inarcassa Giuseppe Santoro, “la nostra missione principale è garantire il pagamento delle pensioni dei nostri iscritti nel lungo termine. Questo significa che, pur perseguendo obiettivi di sostenibilità ambientale e sociale, non possiamo permetterci di fare scelte che compromettano il rendimento necessario per soddisfare gli obblighi previdenziali. Ogni investimento deve essere giustificato da un ritorno economico adeguato, poiché i contributi versati dai nostri iscritti devono essere gestiti con prudenza e responsabilità”. ■

tra quelli più cercati