Inarcassa e la gestione immobiliare in ambito ESG

Dal 2017 Inarcassa ha focalizzato la propria attenzione su tematiche ESG (Environmental, Social, Governance), adottando un approccio proattivo nella selezione di investimenti responsabili, al fine di costituire un patrimonio sostenibile. Tale decisione rispecchia anche una valutazione economica volta a monitorare e gestire l’impatto che simili temi possono avere sul profilo di rischio e rendimento e sulle dinamiche degli investimenti dell’Ente.

L’adesione da agosto 2017 ai Principles for Responsible Investments (PRI), proposti dalle Nazioni Unite, consente di adottare un approccio olistico alla sostenibilità, capace di mirare a risultati di lungo periodo e di essere implementato sull’intero portafoglio di investimenti.

Non fa eccezione il comparto immobiliare, interessato non solo da dinamiche di sostenibilità ambientale ed efficientamento energetico, ma anche da temi sociali e di governance. Uno studio condotto dal team Global Listed Real Assets di Morgan Stanley Investment Management1, evidenzia il ruolo cruciale svolto dall’analisi e dall’integrazione dei fattori di sostenibilità in fase di valutazione delle opportunità di investimento, a fronte dell’impatto che queste possono avere in termini di ripercussioni su profilo di rischio e redditività.

1. Durkay e Benisi, “Climate Change is Here… And So Is the Need to Embrace Sustainability in Real Estate” 31 ottobre 2023.

A tal proposito si prevede un crescente interesse verso gli investimenti sostenibili, spinto dal crescente numero di investitori concentrati su benchmark di sostenibilità specifici e dalla obsolescenza degli edifici oggetto di operazioni immobiliari. Il ciclo di investimenti atteso coinvolgerà gli immobili di ogni destinazione d’uso e porrà un focus su fattori connessi alla salute e al benessere, oltre che sull’efficientamento energetico. Tale dinamica consegnerà una posizione privilegiata ai property owner che hanno già effettuato investimenti in tal senso e opererà come catalizzatore per l’adozione di nuove tecnologie capaci di rispondere alle suddette esigenze.

Tuttavia, sebbene l’attenzione alla sostenibilità si presenti come una tendenza trasversale su scala globale, emergono delle differenze su base regionale date dalle differenti normative vigenti e dagli sviluppi attesi in tal senso. L’Europa in particolare, negli ultimi anni ha sviluppato più di ogni altra regione una normativa a livello comunitario all’avanguardia nella regolamentazione delle metriche ESG, tra cui, a seguito di varie consultazioni e sviluppo sul mercato degli investimenti sostenibili, la pubblicazione nel gennaio 2023, dell’SFDR Level II (regolamento delegato (UE) 2022/1288 che integra il Regolamento EU 2019/2088), che ha stabilito tramite i nuovi RTS (Regulatory Technical Standards), i cosiddetti standard tecnici, ulteriori indicazioni su contenuti, metodologie e presentazione delle informazioni.

In merito al mercato italiano, le tematiche ESG registrano un crescente grado di interesse, stando a quanto riportano diverse analisi di settore, tra cui, un’analisi di CBRE Research2. Lo studio, in particolare, individua quattro macro-trend per i prossimi anni:

• Necessità, per gli investitori, di rendere le performance di sostenibilità dei propri asset misurabili. Tale aspetto assumerà un ruolo centrale all’interno del processo di investimento, a fronte degli obblighi di trasparenza e divulgazione imposti, nel corso del 2023, dai requisiti contenuti nella Sustainable Finance Disclosure Regulation (SFDR).

2. CBRE Research “2023 Market Outlook Report - Italy Real Estate”.

• L’adozione di politiche ESG da parte dei conduttori guida la transizione ecologica degli immobili. La crescente attenzione prestata dai conduttori alla qualità e alla sostenibilità degli immobili ha come conseguenza risultati in termini di minor vacancy, tempo di assorbimento e minori costi. Le prestazioni ESG insieme alla location saranno uno degli aspetti più attenzionati dai conduttori.

• L’aumento dei costi legati all’energia registrato nei mesi passati ha evidenziato l’importanza di avere a disposizioni immobili dotati di impianti efficienti. Le performance di sostenibilità, quindi, si presentano come un fattore imprescindibile per garantire la conservazione del valore nel tempo, con ripercussioni dirette sui risultati commerciali.

• Impatto sociale degli investimenti immobiliari. Il settore immobiliare, per sua natura, impatta il territorio e le comunità delle zone in cui opera. Tale aspetto si traduce nella possibilità di contribuire positivamente al miglioramento degli indicatori socioeconomici delle aree urbane interessate.

La collaborazione con Nummus.info

Per soddisfare la necessità di monitorare le performance di sostenibilità del proprio portafoglio, Inarcassa ha stipulato un accordo con Nummus.info, a partire dal 2020, il quale prevede la valutazione dei rischi legati alla sostenibilità. Nummus.info si avvale di primari data provider ESG per supportare l’Ente nella definizione delle linee guida in tema di investimenti socialmente responsabili, applicando le metodologie più coerenti a tali principi. La società è specializzata nella valutazione e nella reportistica del punteggio e del rischio ESG del patrimonio e, a partire dal 2021, ha creato un modello innovativo per l’analisi ESG degli investimenti nei Private Markets, includendo Private Equity/ Debt, Venture Capital, Infrastrutture e Real Estate. Questo modello, il primo del suo genere, fornisce una valutazione ESG specifica per i prodotti illiquidi e consente di confrontarla con la componente liquida del portafoglio. I dati necessari per la valutazione vengono raccolti tramite un questionario dedicato compilato dai gestori e supportato da documentazione specifica.

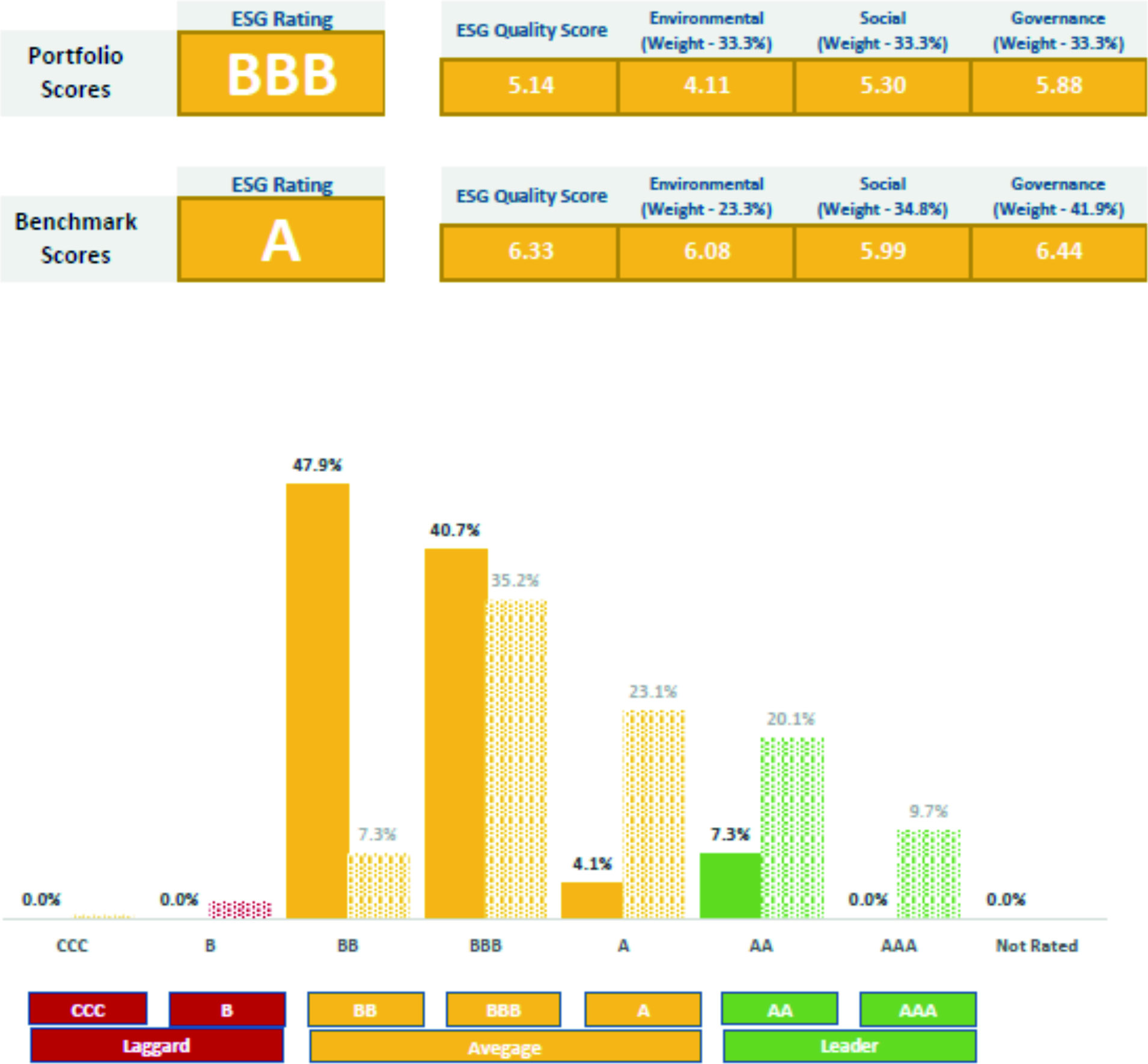

Il Punteggio di qualità ESG (ESG Quality Score) del patrimonio immobiliare di Inarcassa misura la capacità degli investimenti sottostanti di gestire i principali rischi e le opportunità a medio e lungo termine derivanti da fattori ambientali, sociali e di governance.

La Distribuzione dei rating ESG (ESG Rating Distribution) rappresenta invece la percentuale del valore di mercato di un portafoglio proveniente da investimenti classificati come leader dei rating ESG (AAA e AA), media o average (A, BBB e BB) e ritardataria o laggard (B e CCC). Nel caso specifico Inarcassa ha una % trascurabile di laggard, mentre oltre il 60% del portafoglio ha rating medio.

Negli istogrammi precedenti sono riportati i Rating ESG dei portafogli immobiliari Domestico e Globale a fine marzo 2024.

Il portafoglio Domestico fa registrare un rating ESG pari a BBB, rating inferiore a quello del rispettivo bechmark pari ad A.

Ciò è dovuto in buona misura al complesso di immobili detenuti nel secondo comparto del fondo di Inarcassa RE composto in gran parte da immobili piuttosto datati che necessitano di importanti azioni di ristrutturazione ed efficientamento.

Al contrario il pacchetto di immobili di nuova acquisizione che caratterizzano il compendio del comparto Uno che presenta un elevato grado di sostenibilità, peraltro in progressivo aumento negli ultimi anni.

L’ESG quality score complessivo è pari a 5,14 (scala da 0 a 10), un valore superiore rispetto a quanto registrato nel semestre precedente 4,45, che si avvicina al benchmark score fissato a 6,33. Le componenti Environmental (E), Governance (G) e Social (S) presentano un peso uniformemente distribuito.

Il portafoglio Globale, presenta un rating ESG pari a A, in riduzione rispetto al semestre precedente AA. Tale riduzione è meglio spiegata dall’ESG quality score complessivo, pari a 6,76, che registra un peggioramento rispetto al semestre precedente 7,97, comunque al di sopra del benchmark. Tale contrazione è sostanzialmente imputabile all’aggiornamento del questionario con la richiesta di nuove informazioni non sempre disponibili dalle strutture ESG dei vari gestori, nonostante una ESG Rating Distribution con oltre il 70% degli immobili aventi uno score AA, collocandosi nel segmento Leader.

La gestione immobiliare

In ambito ESG, la gestione immobiliare passa attraverso i gestori dei fondi investiti, sempre più coinvolti nell’implementare non solo soluzioni di efficientamento energetico per quanto riguarda l’environmental (“E”) ma negli ultimi anni anche degli aspetti sociali (“S”), mentre quelli relativi alla governance (“G”) sono per definizione assicurati dal controllo delle Autorità di vigilanza per questi strumenti di investimento.

In particolar modo, l’Environmental applicato agli immobili si traduce nella ricerca e implementazione di soluzioni tecnologicamente in grado di ridurre i consumi di un immobile e di conseguenza le sue emissioni di carbonio con l’obiettivo di arrivare ad avere immobili a emissioni zero, net zero building. Le soluzioni sono le più varie, dall’installazioni di sistemi a pompe di calore per la gestione del caldo/ freddo, all’installazione di pannelli fotovoltaici, all’impermeabilizzazione degli involucri con cappotti termici di ultima generazione, all’installazione di infissi di nuova generazione e di vetrature in grado di essere regolate per il filtraggio della luce a seconda delle ore del giorno e delle stagioni, solo per citare alcuni macro accorgimenti.

La vera rivoluzione concettuale risiede tuttavia nella misurazione di consumi di un immobile e nel loro monitoraggio costante nel tempo, aspetti necessari per valutare la portata della riduzione dei consumi di energia, acqua, gas e rifiuti; questo avviene sia attraverso l’installazione di innovativi sensori digitali che consentono di passare dal recupero manuale dei dati alla elaborazione automatizzata delle fatture di consumo, ai contatori smart e nel prossimo futuro alla Internet of Things (IoT) e all’ Intelligenza Artificiale (AI), per una gestione dinamica dei consumi stessi.

Le certificazioni energetiche3, sempre più richieste dai gestori ad alcuni enti specializzati nel certificare la sostenibilità degli immobili, comportano dopo un processo di due diligence ESG e l’implementazione di soluzioni di efficienza energetica, il monitoraggio nel tempo dell’efficientamento. I vantaggi delle certificazioni sono rappresentati da una riduzione dei costi di gestione associati all’uso efficiente delle risorse e di manutenzione, da un rafforzamento della reputazione dell’immobile sul mercato e quindi da una maggiore attrattività sui mercati finanziari e per i conduttori, da una maggiore liquidità dell’immobile e non da ultimo, da una maggiore facilità di accesso al credito da parte degli istituti finanziari, a volte a condizioni migliori.

3. Le certificazioni oggi maggiormente adottate sono: LEED (Leadership in Energy and Environmental Design); GRESB (Global Real Estate Sustainability Benchmark); BREEAM (Building Research Establishment Environmental Assessment Method); WELL Building standard; WIREDSCORE.

In ambito Social, i fattori di maggior impatto sugli immobili vanno dalla salute e sicurezza, in termini di purezza dell’aria respirabile, e sicurezza dei luoghi di lavoro; all’inquinamento indoor, in termini di acustica, luce ed esposizione al caldo/freddo; alla diversità e inclusione di genere; al comfort delle postazioni di lavoro e all’accesso ai servizi come parcheggi, mezzi pubblici, asili nido e scuole, palestre e centri fitness. Ultima frontiera dell’inclusione sociale sugli immobili, in particolare ad uso ufficio e residenziale, riguarda il coinvolgimento della comunità locale, attraverso iniziative di quartiere, con la stipula convenzioni per i servizi di vicinato e la ristorazione, cd. “neighborhood management”.

Comune a entrambi i fattori Environmental e Social è la crescente attenzione ai progetti di rigenerazione urbana che consistono nel recupero di aree già edificate, a volte tramite una riconversione d’uso, attraverso la loro ristrutturazione o riqualificazione, evitando in tal modo il consumo di nuovo suolo e di un eccesso di materie prime, dando nuova vita a immobili non più funzionali che possono in questo modo contribuire nuovamente alla rigenerazione di un quartiere o di una zona.

Linee strategiche per il futuro

Come già ribadito in passato, Inarcassa proseguirà il proprio impegno negli investimenti sostenibili, tra cui quelli immobiliari, attraverso un’attenta selezione di fondi immobiliari domestici e globali, orientata a investimenti che possano generare un positivo impatto sociale e/o ambientale misurabile e favorevole.

Particolare attenzione sarà posta sugli interventi di rigenerazione urbana sostenibile e sul miglioramento dell’accessibilità ai servizi alla comunità (cd. “Infrastrutture Sociali”) aventi natura sanitaria (RSA, cliniche, centri diagnostici), di supporto all’educazione e alla didattica (asili, scuole, università), all’economia reale e all’occupazione (laboratori e centri di formazione), nonché all’inclusione sociale (centri sportivi e culturali) e residenze per over 65enni autosufficienti.

4. SDGs, Sustainable Development Goals, 17 obiettivi di sviluppo sostenibile, definiti dall’Organizzazione delle Nazioni Unite come strategia per ottenere un futuro migliore e più sostenibile per tutti e sono conosciuti anche come Agenda 2030, tengono conto in maniera equilibrata delle tre dimensioni dello sviluppo sostenibile, ossia economica, sociale ed ecologica.

tra quelli più cercati